Conclusions du Comité d'Investissement du 25 janvier 2024

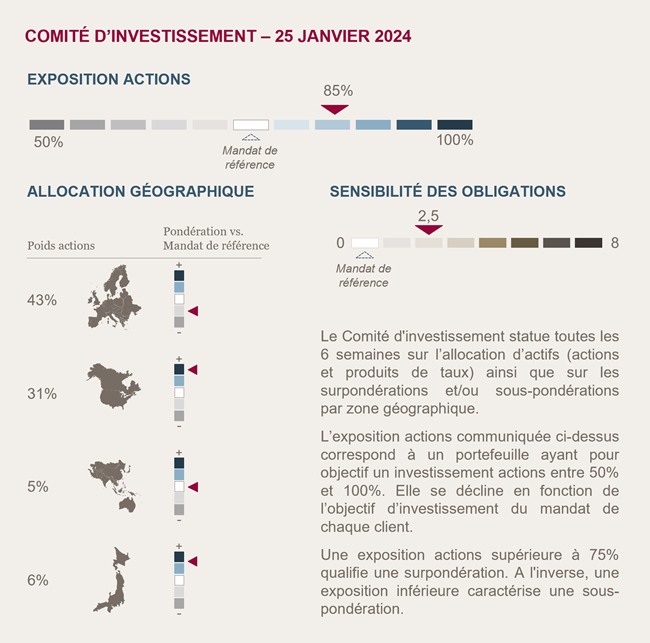

Nous maintenons la surpondération aux actions

Aux États-Unis, alors que les enquêtes d'activité auprès des entreprises laisseraient présager d’une activité stagnante, les indicateurs économiques demeurent solides grâce à la bonne tenue des secteurs des services. La consommation maintient son dynamisme, portée par l’augmentation des salaires et la baisse de l’inflation, qui renforcent le pouvoir d’achat des consommateurs et stimulent leur confiance. Les créations d’emplois dépassent également les attentes.

En Europe, l'activité est plus atone en raison de l’impact passé de la crise de l’énergie qui a pénalisé lourdement la consommation et les secteurs industriels allemands très énergivores. Néanmoins, l'activité demeure en légère croissance (+0.5% de croissance du PIB prévu pour 2023) et le taux de chômage continue de diminuer.

Sur les deux zones, malgré des niveaux d'inflation toujours éloignés des objectifs des banquiers centraux, la tendance d’un reflux vers les cibles se poursuit. Les banquiers centraux commencent à ajuster leurs discours laissant présager une nette baisse de leurs taux directeurs cette année. Si le calendrier demeure incertain, l’amélioration des conditions financières qui en résulterait, devrait permettre un rebond de la distribution de crédit soutenant ainsi l'activité économique.

C'est pourquoi nous maintenons un scénario favorable pour les actions et conservons notre surpondération sur cette classe d’actif.

Pas de prise de risque sur les obligations

Les rendements des obligations d'entreprises européennes demeurent attractifs, cependant, nous préférons éviter d'accumuler des risques sur les deux classes d'actifs.

C'est pourquoi nous maintenons notre positionnement défensif en nous positionnant sur des signatures de très bonne qualité (A-/BBB+) et des obligations de maturité courte (2,5 ans en moyenne).

Environnement économique et de marché

le retour des goulets d‘étranglements ?

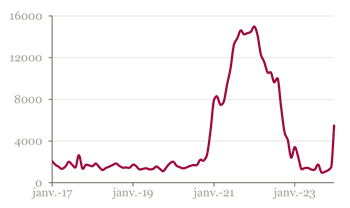

Les tarifs de fret sont en hausse suite aux tensions en mer Rouge contraignant les porte-conteneurs à modifier leur itinéraire. Cette perturbation impacte principalement les trajets entre l'Asie et l'Europe, prolongeant le voyage habituel de 35 jours jusqu'à deux semaines supplémentaires. Ces hausses de prix font craindre le retour des tensions sur les chaînes d'approvisionnement, telles qu’observées durant la période post-Covid, et qui avaient engendré un pic inflationniste.

Néanmoins, la situation actuelle n'a rien de comparable à celle observée après la pandémie. Celle-ci était due au relâchement d’une demande contrainte par les confinements et non d'événements exogènes comme c’est le cas actuellement. Cela s'était d’ailleurs traduit par une hausse généralisée des prix des matières premières ce que nous n’observons pas. Dans un environnement où la demande de biens est peu dynamique, nous faisons l'hypothèse que ces évènements ne devraient pas entraîner de dérapage inflationniste.

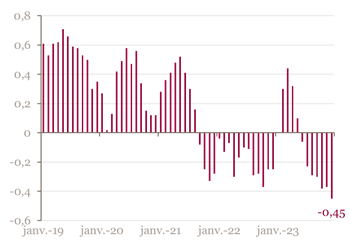

Prix du fret - Trajet Chine vers l’Europe

L’environnement économique toujours résilient aux États-Unis et en Europe

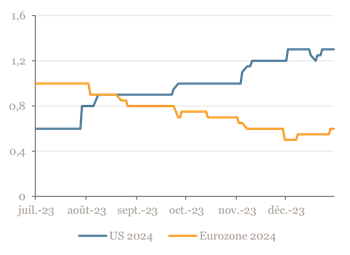

Aux États Unis, la première estimation du PIB 2023 fait ressortir une croissance de 2.5%. En 2024, elle est attendue en repli à 1.5% mais ne cesse d’être révisée à la hausse par les économistes qui prennent acte des bons chiffres d’activités. En Europe, bien qu'elle devrait rester de nouveau sous son potentiel en 2024 à 0.5%, le risque de récession n’est plus le scénario central.

Croissance attendue en 2024 - Moyenne des économistes

La confiance des consommateurs se redresse, alimentée par la conviction que l'inflation diminue et la hausse des salaires. En décembre, les ventes au détail aux États-Unis ont surpris les économistes par leur vigueur à +5,6% sur un an.

Le marché de l’emploi reste solide avec des taux de chômage de 6,4% (-10bp) en Europe et 3.7% (stable) aux États-Unis au mois de décembre.

Malgré des taux d’emprunt élevés, la demande de crédit semble se redresser. Aux États-Unis la demande de crédit à la consommation repasse en territoire positif. En Europe, la dernière enquête de la BCE indique que la contraction de la demande est moins prononcée et les conditions d’octroi de crédit se durcissent moins fortement. Cela pourrait s’accentuer en cas de baisse des taux directeurs et apporterait un soutien pour la croissance économique.

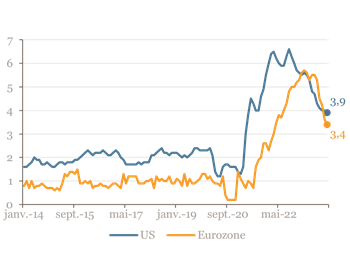

Si le timing reste incertain, afin d’éviter que les conditions monétaires deviennent trop restrictives, la Fed et la BCE devraient baisser leur taux en cours d’année afin d’accompagner la désinflation. En décembre, l'inflation cœur (hors énergie et alimentation) continue de refluer aux États-Unis à 3.9% (-10bp sur le mois) comme en Europe à 3.4% (-20bp).

Inflation - Hors énergie et alimentation

La Chine face à Ses problèmes structurels

En Chine, les problèmes structurels s’accumulent et suscitent l’inquiétude des investisseurs. Les difficultés du secteur immobilier exercent une pression significative sur l'investissement des entreprises, l'emploi, les dépenses de consommation et la reprise économique globale. Les récentes données montrent la plus forte baisse des prix depuis 2015, avec une diminution de 0,45% pour les biens. L’investissement, quant à lui, se contracte de 9,6%.

Prix de l’immobilier neuf - Évolution mensuelle, en %

La diminution des ventes de terrain met également la pression sur les revenus des gouvernements locaux, dont certains présentent des niveaux d’endettement dangereusement élevés.

Par ailleurs, les craintes liées à la poursuite du cycle de déflation, aux investissements non-domestiques désormais négatifs, ou encore au vieillissement de la population persistent.

Face à ces enjeux, les solutions mises en avant par le gouvernement chinois sont jugées trop timides par les investisseurs.

La BoJ au cœur des débats

Au Japon, l'attention des investisseurs demeure focalisée sur les évolutions futures de la politique monétaire de la Banque du Japon (BoJ) et sur ses possibles répercussions sur le yen.

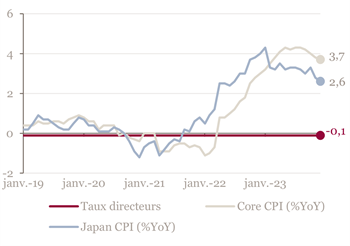

Inflation et taux directeurs au Japon

Toutefois, le discours de la BoJ ne fournit que peu d'indications claires quant à ses actions à venir face à une inflation élevée mais qui commence à refluer. Par ailleurs, la croissance des salaires réels demeure en territoire négatif, ne permettant pas de soutenir durablement l'inflation. Néanmoins, 68% des investisseurs anticipent une hausse des taux directeurs en avril, ce qui constituerait une première depuis plus de 15 ans.

L'activité économique reste robuste. Les enquêtes d'activités PMI (51,1 en décembre) demeurent dans la zone de croissance grâce aux services. La croissance économique finale pour l'année 2023 est anticipée aux environs de 2%.

Marchés

La légère remontée des taux depuis le début de l'année pénalise la valorisation des obligations. Sur une perspective moyen terme, avec des rendements en moyenne de 3.5%, les obligations d'entreprises conservent un potentiel de performance intéressant dans un contexte de baisse de l’inflation.

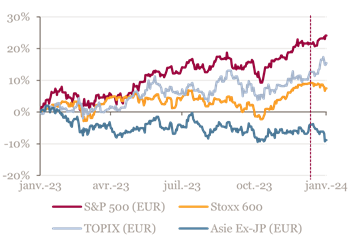

Les actions affichent de solides performances depuis le début de l'année. Le contexte demeure favorable en raison d'une croissance résiliente et de prévisions de baisse des taux directeurs. Toutefois, les actions chinoises font toujours exception, subissant la méfiance des investisseurs et une révision à la baisse de leurs perspectives de résultats.

Performances 1 an des actions en euro

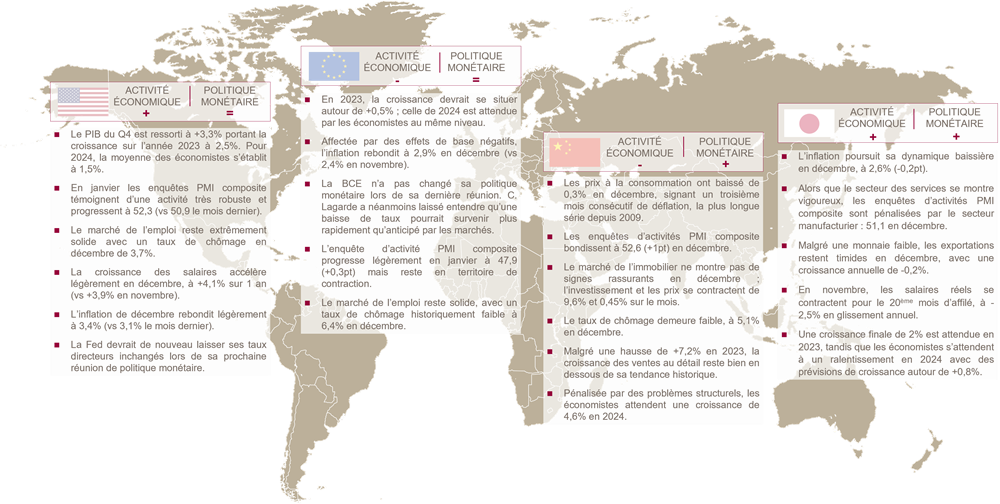

A retenir par zone géographique

---

Achevée de rédiger le 1er février 2024

Source Bloomberg - Mansartis au 25 janvier 2024

Les informations chiffrées contenues dans cette note sont issues en partie de sources externes considérées comme fiables. Toutefois, Mansartis ne saurait garantir leur caractère complet, exact et à jour.

Cette note n’est pas destinée à être distribuée ou utilisée par des personnes physiques ou morales ressortissantes ou résidentes d’un État, d’un pays ou d’une juridiction dans lesquels les lois et réglementations en vigueur interdisent sa distribution, sa publication, son émission ou son utilisation. Mansartis rappelle que tout investissement comporte des risques pouvant se traduire par des pertes financières. Dès lors, il est recommandé de se rapprocher de son conseiller au préalable de tout investissement.