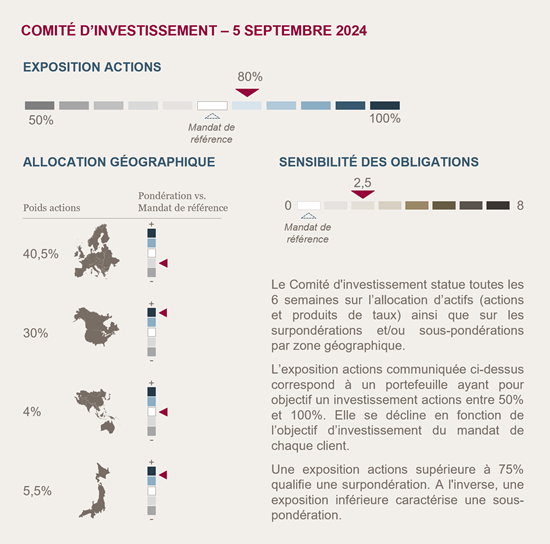

Conclusions du Comité d'investissement du 5 septembre 2024

EXPOSITION MAINTENUE SUR LES ACTIONS MALGRÉ LA VOLATILITÉ

Le pic de volatilité observé cet été, déclenché par la hausse des taux directeurs au Japon et la faiblesse des chiffres de l'emploi américain, a ravivé les craintes de récession et d'erreurs de politique monétaire de la part de la Fed.

Malgré ces turbulences, les fondamentaux économiques restent solides. Les enquêtes d'activité globale continuent de montrer une croissance robuste, soutenue par le secteur des services, un taux de chômage historiquement bas, bien qu’en légère progression aux États-Unis, et une inflation qui poursuit son repli graduel.

Sur le plan monétaire, les banques centrales pilotent la transition d’un environnement marqué par une inflation élevée et un marché de l’emploi tendu vers une phase de ralentissement modéré de l’activité économique, sans récession imminente, et de normalisation de l’inflation et de l’emploi. Les politiques monétaires devraient devenir plus accommodantes avec des réductions progressives des taux directeurs, tant aux États-Unis qu'en Europe.

Dans ce contexte, nous maintenons notre confiance dans le potentiel des actions, qui devraient bénéficier de l’assouplissement monétaire dans un environnement de croissance économique résiliente.

RELÈVEMENT PROGRESSIF DE LA SENSIBILITÉ OBLIGATAIRE

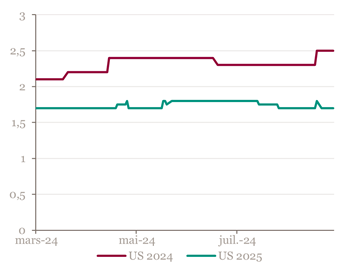

Bien que les rendements des obligations d’entreprises aient légèrement baissé depuis le pic de l’année dernière, à 3,4% en moyenne, ils demeurent attractifs.

Alors que l'environnement économique et monétaire suggère une tendance baissière des taux, nous continuons de repositionner nos portefeuilles en augmentant progressivement la sensibilité pour atteindre notre cible de 2,5 ans.

Nous maintenons notre préférence pour les émetteurs de qualité élevée, en privilégiant des obligations avec une notation moyenne de A-.

Environnement économique et de marché

Forte volatilité estivale

Cet été, les marchés ont été marqués par une forte volatilité, principalement déclenchée par des chiffres de créations d’emplois plus faibles qu'attendus, ravivant les craintes d'une possible récession et d'erreurs de politique monétaire de la Fed. Ce pic de volatilité a rappelé aux investisseurs les incertitudes entourant les ajustements monétaires dans un contexte de ralentissement économique. La hausse des taux directeurs japonais a également contribué à accentuer les mouvements sur les marchés, amplifiant les divergences de politiques monétaires et suscitant des ajustements de positions sur les stratégies de carry trade.

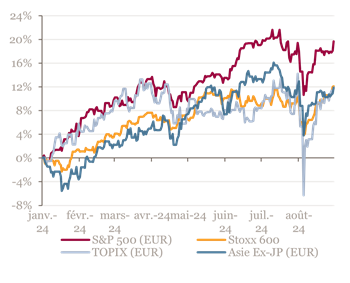

Performance des actions - En euro depuis le début de l’année

Les actions japonaises ont été particulièrement volatiles, le Nikkei 225 plongeant de 20% en seulement trois jours avant de se redresser partiellement. Parallèlement, le yen a montré une forte appréciation, passant de son plus bas historique de 160 ¥/$ à une hausse de plus de 10% sur le mois, soutenu par les annonces de la BoJ.

Dans les autres régions, bien que le mouvement de panique sur les actions ait été largement absorbé, le rebond s'est déroulé dans un contexte de rotation sectorielle persistante. Les valeurs cycliques et technologiques ont été particulièrement affectées, tandis que les petites et moyennes entreprises ont bénéficié des perspectives d’un environnement de taux d’intérêt plus bas, qui favorise leur financement et leur croissance.

Les taux ont baissé durant l'été en raison d'un mouvement de “flight-to-quality”, renforcé par les anticipations d'un début de baisse des taux directeurs par la Fed. Cette diminution a été plus marquée sur les échéances courtes, ce qui a conduit à un redressement de la pente de la courbe des taux, qui pourrait bientôt redevenir positive des deux côtés de l'Atlantique. Bien que les rendements se soient comprimés, ils restent relativement attractifs comparés aux niveaux observés ces dernières années.

Rendement sur les obligations d'entreprise - Sur 3 ans, obligations en catégorie investissement

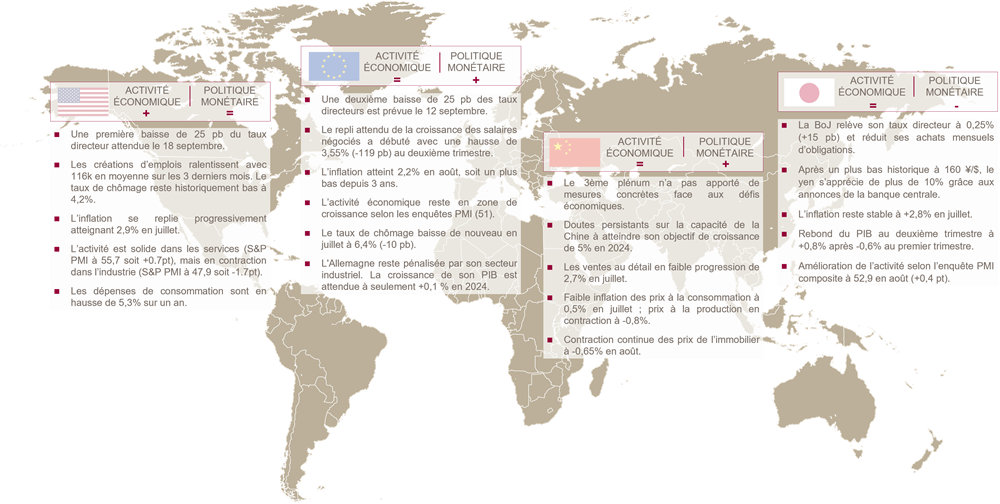

Pas de signe de récession imminente aux États-Unis

L'économie américaine poursuit son ralentissement graduel sans laisser présager d’une récession imminente. Bien que les créations d'emplois soient en baisse à 116k en moyenne sur les trois derniers mois, le taux de chômage à 4,2% est proche du plein emploi.

Croissance attendue en 2024 et 2025 - Moyenne des économistes

Les enquêtes PMI montrent que l’industrie est toujours en difficulté (47,9) mais l’activité dans les services, principal moteur économique des États-Unis, est toujours robuste (55,7). La consommation reste résiliente, avec une hausse des dépenses de 5,3% sur un an, reflétant la solidité de la demande domestique. L'inflation continue de se replier progressivement, atteignant 2,9% en juillet, ce qui renforce les anticipations d'une première baisse des taux directeurs de 25 pb attendue pour le 18 septembre.

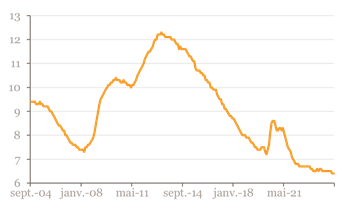

Croissance modérée en Europe

En Europe, l'économie se maintient légèrement en zone de croissance malgré des disparités, notamment en Allemagne, où le secteur industriel continue de peser sur les perspectives, avec un PIB prévu à seulement +0,1% en 2024. En France, l'activité dans les services pourrait avoir été partiellement soutenue par l'effet des Jeux Olympiques. Les pressions inflationnistes diminuent, avec un taux à 2,2% en août, le plus bas depuis trois ans. Le repli de la croissance des salaires négociés (+3.55%) débute également, offrant une marge de manœuvre supplémentaire à la BCE. La visibilité sur la poursuite du cycle de détente monétaire est bonne avec une deuxième baisse attendue de 25 points de base des taux directeurs le 12 septembre.

Taux de chômage en zone euro - Historique 20 ans

Le Japon face au défi du yen

Face à une inflation persistante et un yen en dépréciation, la Banque du Japon (BoJ) a relevé ses taux d'intérêt à 0,25% en juillet, le plus haut niveau depuis 2008, marquant la fin d'une politique ultra accommodante. Ce mouvement, plus agressif que prévu avec deux hausses en quatre mois, s'accompagne d'une réduction des achats d'obligations pour normaliser progressivement la politique monétaire. Sur le plan économique, le Japon a enregistré une croissance solide au deuxième trimestre 2024, avec un PIB en hausse de 0,8%, soutenu par une reprise de la consommation privée et des investissements des entreprises. Les ventes au détail et les prévisions de production industrielle montrent un optimisme prudent, et le gouvernement a relevé son évaluation de l'économie pour la première fois en 15 mois, ouvrant la voie à d'éventuelles hausses de taux supplémentaires.

Inflation et taux directeur au Japon

Le paysage politique japonais est également en mutation, avec l'élection interne du Parti libéral-démocrate prévue pour désigner un successeur au Premier ministre Fumio Kishida. Ce changement de leadership intervient dans un contexte de déficit budgétaire record et de défis liés à la dette publique, ajoutant une incertitude supplémentaire à l'économie.

La prudence reste de mise en Chine

Le 3ème Plénum n'a pas apporté de réponses concrètes aux défis économiques, se concentrant davantage sur la stabilité sociale et le contrôle centralisé, sans fournir de mesures immédiates pour stimuler la demande intérieure. L'objectif de croissance de 5% pour 2024 semble de plus en plus difficile à atteindre, avec un PIB en hausse de seulement 4,7% au deuxième trimestre, en deçà des attentes. La consommation intérieure reste faible, avec des ventes au détail en augmentation modeste, et le pays continue de faire face à des pressions déflationnistes. Le marché immobilier chinois demeure en crise, affectant la confiance des consommateurs et les liquidités des développeurs. Malgré des mesures pour relancer le secteur, l'impact reste limité. Le gouvernement a récemment annoncé une initiative pour permettre le refinancement de prêts hypothécaires afin de stimuler la consommation, mais l'efficacité de cette mesure est incertaine.

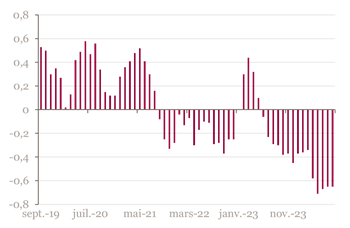

Prix de l’immobilier neuf chinois - En variation mensuelle

A retenir par zone géographique

--

Achevée de rédiger le 10 septembre 2024

Source Bloomberg - Mansartis au 5 juillet 2024

Les informations chiffrées contenues dans cette note sont issues en partie de sources externes considérées comme fiables. Toutefois, Mansartis ne saurait garantir leur caractère complet, exact et à jour.

Cette note n’est pas destinée à être distribuée ou utilisée par des personnes physiques ou morales ressortissantes ou résidentes d’un État, d’un pays ou d’une juridiction dans lesquels les lois et réglementations en vigueur interdisent sa distribution, sa publication, son émission ou son utilisation. Mansartis rappelle que tout investissement comporte des risques pouvant se traduire par des pertes financières. Dès lors, il est recommandé de se rapprocher de son conseiller au préalable de tout investissement.