Perspectives Économiques et de Marchés

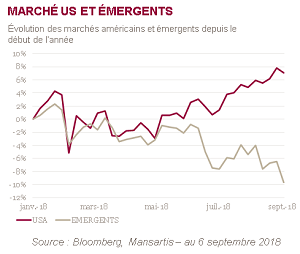

L’été 2018 laissera un goût aigre-doux aux investisseurs en raison d’une forte désynchronisation des Bourses.

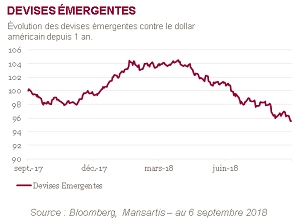

Stagnation du marché japonais, léger recul en Europe, plus hauts historiques aux États-Unis et crise dans les pays émergents où, à l’instar de ce qui s’était passé en 1997, les obligations, les actions et les devises ont chuté.

Les pays émergents subissent le changement de paradigme monétaire, à savoir la fin des politiques ultra-accommodantes symbolisées par des programmes de « Quantitative Easing » généralisés et des taux directeurs à 0%.

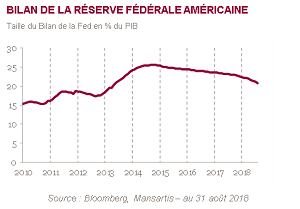

Pour la première fois depuis 2008, la taille des bilans des quatre principales banques centrales, Fed, BCE, BOJ et BOE est en baisse, de 37.4% du PIB à 37.1%. La Réserve Fédéral américaine est le principal moteur de cette baisse, avec un bilan passé de 26% du PIB en 2014 à 21% aujourd’hui. En avance dans le cycle, les États-Unis ont déjà procédé à sept hausses de taux et J. Powell, le président de la Fed, a confirmé envisager encore deux hausses d’ici fin 2018. Ce resserrement monétaire se justifie par le dynamisme de l’activité américaine dont le PIB a progressé de 4.2% au 2ème trimestre et qui affiche un quasi plein emploi avec un taux de chômage autour de 4%.

Jusqu'à maintenant, grâce à un contexte économique favorable, la Fed a pu appliquer ces changements à un rythme lent, rassurant ainsi les investisseurs. Désormais, la question du rythme et de l’objectif final s’impose de plus en plus. Trouver le chemin idéal de hausse des taux est difficile.

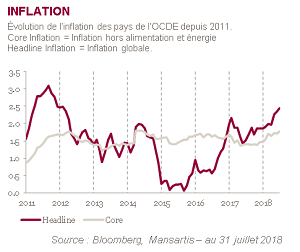

Si la banque centrale américaine ne va pas assez vite, elle s’expose au risque d’une accélération de l’inflation et ainsi d’une perte de crédibilité. Aujourd’hui, cette dernière s’établit, aux États-Unis, à +2.9%, soit au-dessus du niveau cible des 2%. Toutefois, en éliminant alimentation et énergie, l’inflation atteint +2.3%, plus proche de la limite visée. La hausse du prix du pétrole, passé de 50$ le baril à plus de 70$, explique en grande partie cette accélération et le fait que les investisseurs ne se soient pas alarmés.

A l’inverse, si la Fed monte trop rapidement ses taux et au-delà du « nécessaire », elle est susceptible de casser le cycle de croissance économique. Le « nécessaire » étant défini par les économistes comme le « taux naturel », évidemment difficile à estimer. Rappelons que les dernières récessions aux États-Unis ont toujours été précédées par une hausse des taux directeurs.

La politique monétaire de la Réserve Fédérale américaine n’a pas qu’un impact local. En tant que principale économie mondiale, elle a une influence sur le reste du monde. Le stress actuel subit par certains pays émergents en témoigne et fait craindre, comme ce fut le cas en 1997, une contagion aux autres places financières. D’autant que les économies de ces pays sont aussi fragilisées par les tensions nées des menaces américaines de guerre commerciale.

Une fois n’est pas coutume, les obligations n’ont pas bénéficié d’un traditionnel mouvement de « Flight to Quality ». Le taux 10 ans allemand s’est même marginalement tendu au cours de l’été, en passant de 0.35% à près de 0.4%.

Les investisseurs sont allés chercher cette « qualité » sur les marchés actions, mais en étant très sélectifs comme le montre les disparités de performances des marchés.

Depuis le début de l’année, à fin aout, le secteur des technologies aux États-Unis a progressé de +21%, entrainant à la hausse le S&P500 qu’il compose a près de 26%. En Europe, le secteur ne représente que 9% de l’Eurostoxx 50. En revanche cet indice est constitué pour 19.4% de valeurs financières, qui ont contre-performé en 2018. Ces divergences sectorielles expliquent une partie de la décorrélation des performances des marchés européens et américains. Les tensions géopolitiques européennes : Italie entête, Brexit ensuite, expliquent l’autre partie.

Les incertitudes restent encore nombreuses et le risque de contagion des tensions des pays émergents, réel. Nous maintenons, dans cet environnement, une sous exposition aux marchés actions. Du côté des taux, nous privilégions les titres courts d’entreprises de qualité, afin de ne pas exposer nos portefeuilles au cycle de hausse des taux.