Environnement & perspectives économiques et de marché

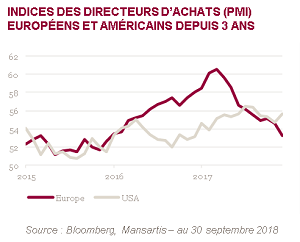

La rentrée sur les marchés a été marquée par une forte désynchronisation des principales places financières internationales et l’accentuation des préoccupations géopolitiques.

En septembre, les marchés asiatiques, a l’instar du reste des pays émergents, ont poursuivi leur baisse, tandis que le marché américain a continué de montrer une certaine indifférence vis-à-vis des tensions politiques. Depuis le début de l’année, les actions américaines et japonaises progressent respectivement de +14.5% et +4.9% (en euros). En Europe, nous observons une forte hétérogénéité des performances, reflet de différences sectorielles importantes entre les indices de chaque pays : l’indice allemand perd 5.2% depuis le début de l’année, pénalisé par le secteur automobile qui représente 12% du DAX ; le CAC 40 progresse de 6.3% soutenu par l’Energie qui gagne +24% sur un an.

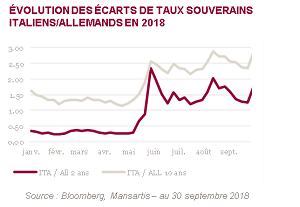

En Europe, l’Italie cristallise l’attention des investisseurs. La présentation d’un budget en déficit de 2.4% du PIB a engendré des prises de bénéfices sur les marchés européens et une tension sur les taux longs italiens qui ont touché 3.19% contre près de 0.5% pour le taux allemand. Les investisseurs considèrent que les hypothèses de croissance retenues par le gouvernement italien sont irréalistes. Fin octobre, Standard & Poor’s et Moody’s mettront à jour leurs notes sur la qualité de signature de l’État italien. Une dégradation engendrerait de nouvelles tensions sur les marchés. Par ailleurs, le Brexit reste une incertitude européenne majeure, mais qui pourrait être en partie levée les 13 et 14 novembre prochain, à l’issue du sommet extraordinaire consacré à ce sujet.

En Chine, la guerre commerciale menée par les États-Unis et notamment la récente décision de l’administration Trump de taxer pour 200Mds$ d’importations chinoises supplémentaires ont pénalisés les marchés. Rappelons que 22% des exportations directes chinoises sont à destination des États-Unis. Certains économistes évaluent le coût de cette guerre commerciale à un point de PIB pour la Chine.

Les pays émergents ont souffert de la politique économique de la Maison Blanche qui cherche à « rééquilibrer » les échanges internationaux mais aussi du resserrement monétaire de la Fed qui a entrainé de fortes chutes des devises dans les pays ayant une part importante de leur dette libellée en dollar. La forte et récente hausse du pétrole, traditionnellement favorable aux pays émergents, n’est pas parvenue à contrebalancer cette instabilité.

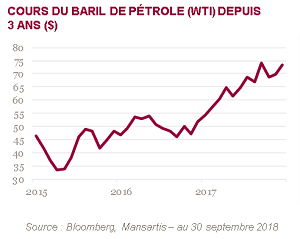

L’augmentation du prix du baril de pétrole crée une tension inflationniste supplémentaire, au moment où l’inflation américaine devient un sujet de préoccupation pour les investisseurs.

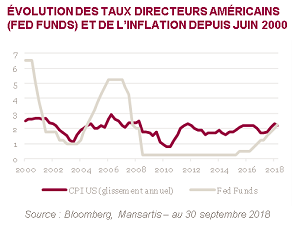

Afin de modérer l’inflation, les taux directeurs doivent être relativement élevés si l’économie est en « surchauffe », et relativement faible dans le cas inverse. En avance dans le cycle, la Fed a procédé, en septembre, à la huitième hausse consécutive de taux et J. Powell, son président, a confirmé en envisager une autre d’ici fin 2018. Ce resserrement monétaire se justifie par le dynamisme de l’activité américaine dont le PIB a progressé de 4.2% au deuxième trimestre.

Si la Fed monte trop rapidement ses taux, et au-delà du nécessaire, elle est susceptible de casser le cycle de croissance économique. A l’inverse, si elle ne va pas assez vite, elle s’expose au risque d’une accélération de l’inflation. Aujourd’hui, l’inflation s’élève à +2.7%, soit au-dessus du niveau cible des 2%. Toutefois, hors alimentation et énergie, l’inflation est de +2.2%, plus proche de la limite visée. La hausse du prix du pétrole, passé de 50$ le baril à plus de 70$, explique en grande partie cette accélération et le fait que les investisseurs ne se soient pas alarmés sur le sujet. Toutefois, la nouvelle accélération du prix du brut, dans un contexte géopolitique tendu (Iran, Venezuela) fait craindre de nouvelles tensions inflationnistes au moment où l’économie américaine connait déjà une activité soutenue, avec un marché de l’emploi bien orienté et une politique de relance budgétaire. Cette pression inflationniste est amplifiée par la hausse du prix du pétrole dont les effets sont devenus positifs pour l’économie américaine avec le développement de l’exploitation de gaz et pétrole de schiste.

Nous restons donc attentifs, à court terme, à l’évolution de chiffres économiques et notamment l’inflation. Toute nouvelle accélération de l’économie américaine pourrait mettre la Réserve Fédérale au pied du mur et ouvrir une nouvelle période d’instabilité sur les marchés financiers. Sous pression, la Fed serait alors contrainte d’augmenter ses taux beaucoup plus rapidement et fortement que prévu. Une telle hausse aurait des effets collatéraux sur les marchés émergents, mais entamerait aussi les perspectives de croissance à long terme des États-Unis, en rendant les conditions de financement de l’économie beaucoup moins favorables.

Les incertitudes encore nombreuses nous incitent à maintenir notre sous exposition aux marchés actions. Du côté des taux, nous privilégions les titres courts d’entreprises de qualité, afin de ne pas exposer nos portefeuilles au cycle de hausse des taux que nous anticipons.