Conclusions du Comité d'Investissement du 13 janvier 2022

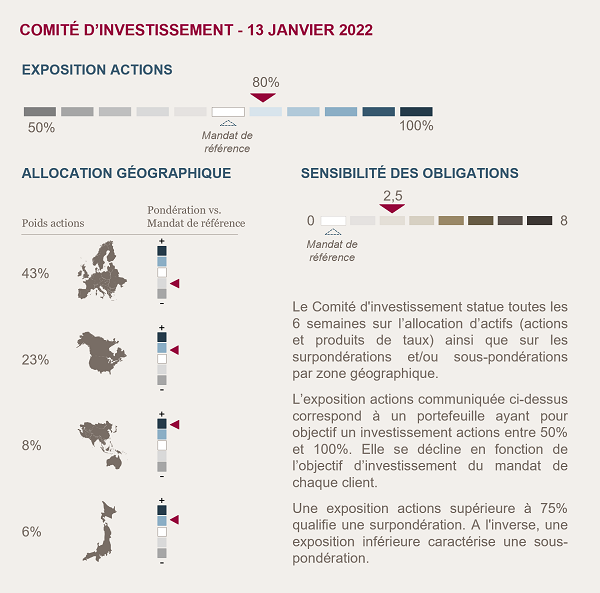

NOUS RESTONS SURPONDÉRÉS SUR LES ACTIONS

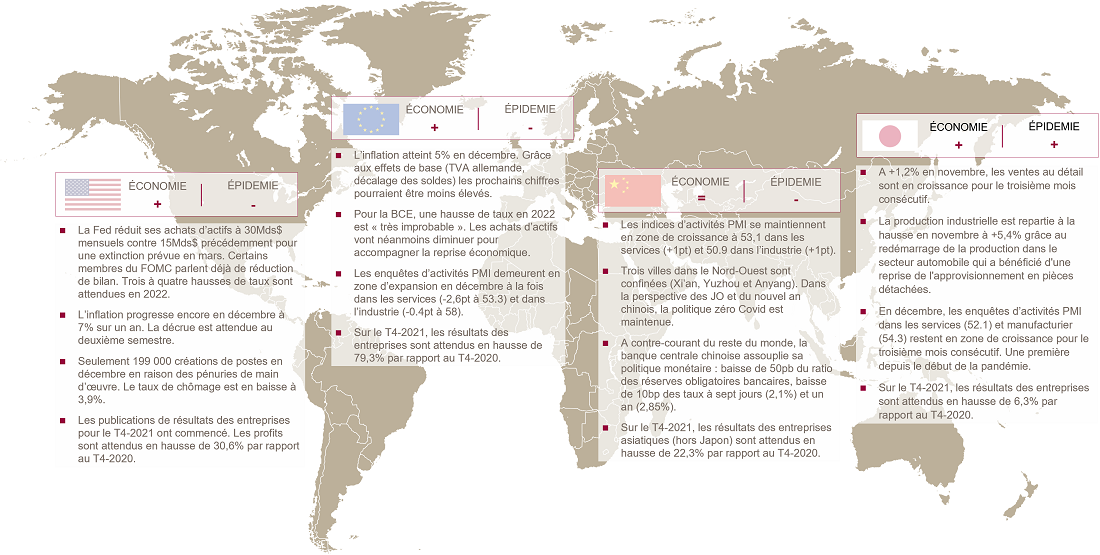

En dépit de la percée fulgurante d’Omicron, grâce à une couverture vaccinale élevée et un variant à priori moins dangereux, les autorités mettent en place des mesures plus ciblées et allègent les règles d’isolement pour éviter la paralysie de l’économie. Nous anticipons un effet sur l’économie de courte durée, ne remettant pas en cause notre scénario d’une croissance économique soutenue en 2022 grâce à la consommation des ménages.

Les perturbations sur les chaînes de production restent fortes mais les premiers signes d’amélioration se dessinent. Une normalisation au cours du deuxième semestre permettrait à l’inflation de refluer et la pression sur les banques centrales de se relâcher.

En attendant, la Fed accélère son calendrier de resserrement monétaire : arrêt des achats d’actifs en mars et hausse de taux ensuite. La BCE va également diminuer ses achats d’actifs sans envisager de hausse de taux pour l’instant. En conséquence, les taux se tendent mais les marchés actions restent proches de leurs plus hauts historiques. Nous conservons notre hypothèse que lorsque le resserrement monétaire s’effectue en période de croissance économique, l’environnement est propice pour les investissements en actions.

Face à une épidémie dont l'impact économique de diminue, à une résorption à venir des contraintes sur l’offre, à une inflation qui devrait se normaliser et à une consommation soutenue par la demande des ménages, nous restons confiants sur les marchés actions.

NOUS RESTONS PRUDENTS SUR LES OBLIGATIONS

Avec des spreads de crédit proches des plus bas historiques et des perspectives haussières sur les taux, les investissements en obligations nous semblent peu attractifs.

Nous conservons une sensibilité basse avec une maturité moyenne de 2,5 ans et ne prenons pas de risque en investissant majoritairement dans des obligations d’entreprises ayant une bonne qualité de crédit (notation moyenne BBB+).

Environnement économique et de marché

Activité économique

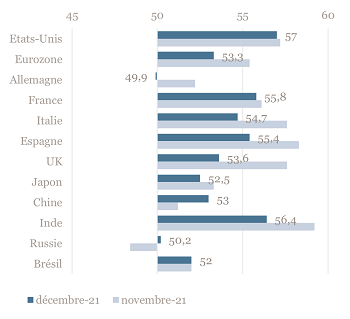

Les chiffres économiques de décembre ont été relativement épargnés par la percée d’Omicron. Que ce soit aux États-Unis (57), en Zone Euro (53,3), au Japon (52,5) ou en Chine (53), les enquêtes d’activité « PMI composite » réalisées par Markit dans l’industrie et les services sont au-dessus du seuil de 50, synonyme de croissance. Sur le front de l'emploi, les taux de chômage aux États-Unis (3.9%) et en Zone Euro (7.2%) retrouvent pratiquement leur niveau pré-pandémie.

Enquêtes PMI composite markit - En croissance lorsque supérieur à 50

Taux de chômage

Dans les mois qui viennent, si on s’en réfère aux précédentes vagues, l’activité pourrait s’infléchir dans les services pour les pays occidentaux et dans l’industrie en Asie. Nous anticipons des baisses d’activité limitées dans le temps et sans remise en cause de notre scénario d’une croissance soutenue sur l’année grâce à la consommation des ménages. Le potentiel de consommation devrait rester élevé avec l’épargne accumulée durant la pandémie, le dynamisme du marché de l’emploi, l’effet richesse lié à la hausse de l’immobilier et la réouverture des activités de services.

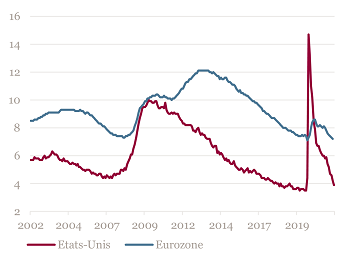

Inflation

En progression à 7% sur un an en décembre (+0.2%), l’inflation s’avère plus durable qu’anticipé aux États-Unis. La forte demande de biens est toujours confrontée à une offre contrainte par les problématiques logistiques, les pénuries de main d'œuvre et de biens intermédiaires. Dans le même temps, le logement (+4.1% CPI Shelter) et les salaires (+4.5%) sont en hausse sur un an. L’inflation devrait rester élevée dans les premiers mois de l’année puis refluer avec la résorption en cours des goulets d’étranglement attendue au deuxième semestre.

Inflation aux États-Unis et en zone euro

En Europe, l’inflation atteint 5% sur un an en décembre (+0.1%). Cette progression est liée pour moitié à la hausse des prix de l’énergie. Avec la dissipation des effets de base (TVA allemande, décalage des soldes), les prochains chiffres pourraient être moins élevés et la normalisation intervenir plus rapidement qu’aux États-Unis.

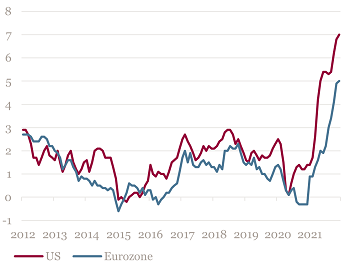

Politique monétaire

Lors de la réunion de décembre, le ton est devenu plus offensif du côté de la Fed : abandon du terme « transitoire » pour qualifier l’inflation, diminution supplémentaire des achats d’actifs avec extinction prévue en mars, anticipation de trois hausses de taux en 2022 et ouverture de la discussion sur la réduction de son bilan.

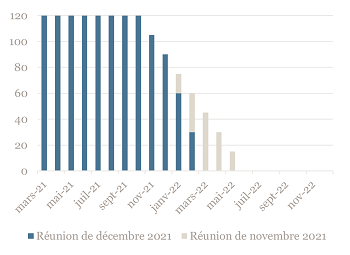

Fed : programme d’achat d’actifs - évolution attendue

En Zone Euro, le scénario central officiel de la BCE reste celui d’une inflation temporaire sans hausse de taux en 2022. Néanmoins les achats d’actifs vont diminuer, sans s’arrêter totalement, avec la fin du programme spécial pandémie (PEPP) en mars. Certains gouverneurs nationaux laissent entendre que la BCE prendra les mesures nécessaires pour juguler l’inflation si elle s’avère plus durable que prévu.

A contre-courant des autres grandes banques centrales, en Chine, la PBOC prend des mesures pour assouplir sa politique monétaire. Face à un marché de l’immobilier en berne, une décélération de la consommation (+1.7% en décembre) et de l’inflation (+1.5% en décembre), les autorités monétaires chinoises ont annoncé baisser le ratio des réserves obligatoires bancaires (-50bp) et les taux à sept jours (-10bp) et à un an (-10bp).

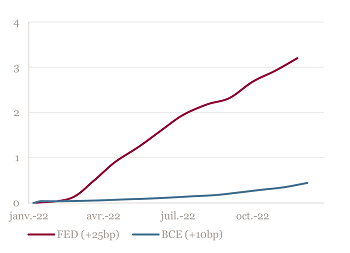

Hausses de taux attendues - Marchés des futures

Marchés

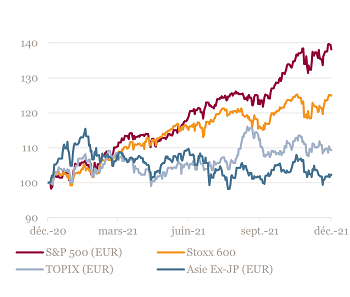

Avec l’anticipation d’une politique monétaire moins accommodante, les taux s’inscrivent sur une tendance haussière qui pénalise la performance des obligations. Les taux 10 ans américains et européens clôturent l’année respectivement en hausse de 60bps et 39bps. Cela n’empêche pas les actions de réaliser de solides performances sur l’année 2021 (+28,7% pour le S&P 500 et +24,9% pour le Stoxx 600). Cela conforte notre hypothèse que la hausse des taux n’est pas négative pour les actions lorsqu’elle s’effectue dans un environnement de croissance économique.

Actions : performances 2021 - en euro – base 100 au 31/12/2020

Pour l’année à venir, l'environnement nous semble toujours porteur pour les actions : l'impact sur l’économie et les marchés de la pandémie ne cesse de diminuer, les contraintes sur l’offre devraient se résorber, l’inflation se normaliser et la croissance rester soutenue par la demande des ménages.

Avec des spreads de crédit serrés et les taux sur une tendance haussière, les investissements en obligations nous semblent peu attractifs actuellement.

A retenir par zone géographique

Achevée de rédiger le 20 janvier 2022

Source Bloomberg - Mansartis au 13 janvier 2022

Les informations chiffrées contenues dans cette note sont issues en partie de sources externes considérées comme fiables. Toutefois, Mansartis ne saurait garantir leur caractère complet, exact et à jour.

Cette note n’est pas destinée à être distribuée ou utilisée par des personnes physiques ou morales ressortissantes ou résidentes d’un État, d’un pays ou d’une juridiction dans lesquels les lois et réglementations en vigueur interdisent sa distribution, sa publication, son émission ou son utilisation. Mansartis rappelle que tout investissement comporte des risques pouvant se traduire par des pertes financières. Dès lors, il est recommandé de se rapprocher de son conseiller au préalable de tout investissement.