Conclusions du comité d'investissement du 29 avril 2021

Nous augmentons notre exposition aux actions

Le bon déroulement des campagnes de vaccination permet d’envisager la fin des restrictions sanitaires dans les pays développés.

En Chine, qui est en avance dans le cycle économique, la dynamique est moins soutenue, mais les États-Unis prennent le relais et l'Europe devrait suivre, portée par la reprise de l’activité dans les services.

Les plans de soutien entrent dans une nouvelle phase, avec des objectifs plus structurels qui devraient augmenter le potentiel de croissance aux États-Unis et en Europe.

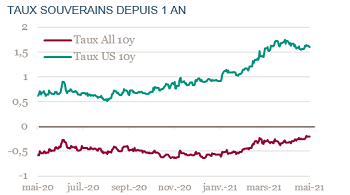

Le recalage des anticipations d’un resserrement monétaire par la Fed est terminé, ramenant le calme sur le marché obligataire. La hausse de l’inflation devrait être technique et temporaire. Aux États-Unis la normalisation du marché du travail devrait prendre du temps avant de se diffuser à toutes les catégories de travailleurs. Les politiques monétaires vont rester accommodantes cette année.

Avec des taux réels toujours négatifs, les conditions de financement des entreprises sont très favorables. Les résultats des entreprises du premier trimestre 2021 ne cessent de surprendre positivement les analystes qui les révisent à la hausse.

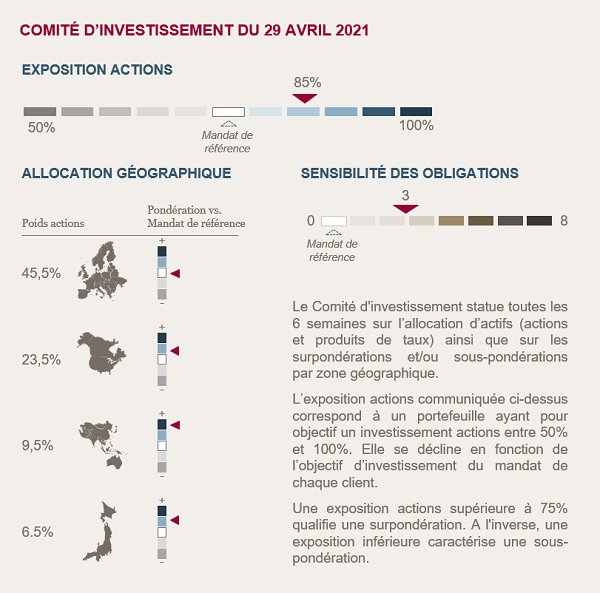

Nous pensons que le potentiel de performance sur le marché actions reste intact. Dans ce contexte, nous augmentons notre exposition aux actions de 5% sur notre mandat de référence 50-100.

Réduction de la part des obligations en portefeuille

Les taux courts sont tenus par les banques centrales et les spreads de crédit sont repassés sous les niveaux pré-pandémie. Le potentiel de performance nous semble plus limité. Nous réduisons la part des obligations en portefeuille

Nous maintenons notre stratégie d’investissement dans des obligations d’entreprise de bonne qualité de crédit (notation moyenne BBB+) et d’échéance courte (sensibilité moyenne à 3 ans en moyenne).

Environnement économique et de marché

L’épidémie n'inquiète plus les investisseurs

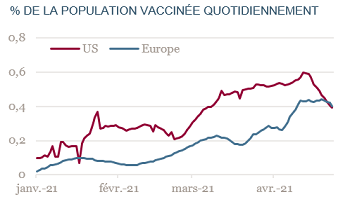

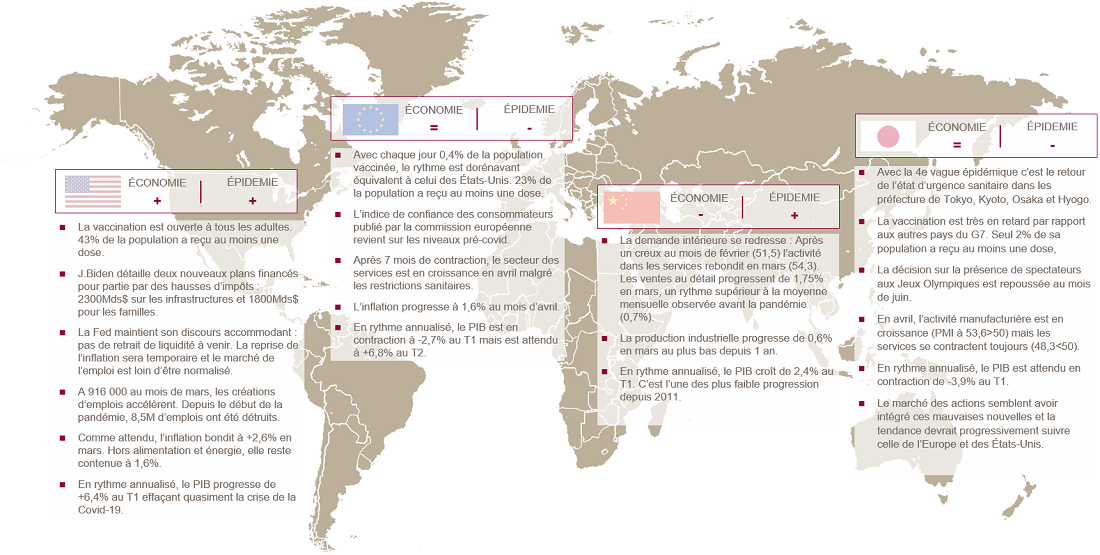

L’épidémie est toujours active mais elle est passée au second plan aux yeux des investisseurs, rassurés par l’efficacité de la vaccination et le bon déroulé des campagnes dans les pays développés. Israël qui a vacciné 62% de sa population, montre que cela fonctionne en condition réelle puisque pratiquement plus aucun cas ni décès lié à la Covid-19 ne sont déclarés. Aux États-Unis, 43% de la population a reçu au moins une dose, en Europe le taux est plus faible, à 23%, mais la vaccination accélère avec 0.4% de la population vaccinée chaque jour, comme aux États-Unis.

L’économie américaine en plein boom

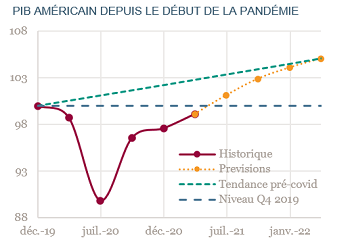

Aux États-Unis, tous les voyants sont au vert grâce aux chèques distribués aux ménages par l’État fédéral, la réouverture de l’économie et des conditions monétaires très favorables. En croissance de 6.4% annualisé au T1, le PIB a pratiquement retrouvé son niveau d’avant crise.

Les ventes au détail sont en hausse de 9.8% en mars. S’il y a encore 8.5 millions d’emplois détruits depuis le début de la pandémie, 916 000 postes ont été créés en mars. Seule la croissance de la production industrielle ralentit avec une hausse de 1.4% en mars. Celle-ci fait face à des pénuries de biens intermédiaires le temps que l’offre s’ajuste à la demande.

Perspectives encourageantes en Europe

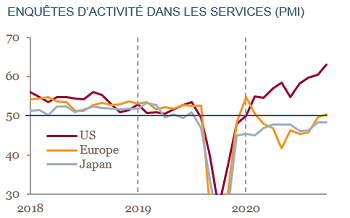

Toujours sous contraintes sanitaires en Europe, le PIB au premier trimestre s’est contracté de -2.7% en rythme annualisé. Néanmoins, le secteur des services revient en zone de croissance en avril (PMI Services à 50.3 supérieur à 50) après 7 mois de contraction. Ce mouvement devrait s’accélérer dans les mois qui viennent grâce à la réouverture attendue des économies très prochainement. Dans les trimestres à venir, la croissance devrait évoluer à un rythme compris entre 7% et 9% annualisé.

Situation est plus contrastée en Asie

La Chine, qui était la première à sortir de la crise, ralentit. Son PIB a crû de seulement 2.4% au T1. La hausse mensuelle de la production industrielle est de 0.6%, soit son rythme le plus faible depuis un an. En revanche, la demande intérieure se redresse : après un creux en février (PMI Service à 51,5) l’activité dans les services rebondit en mars (54,3). Les ventes au détail enregistrent en mars une hausse mensuelle de 1,75%, un rythme supérieur à la moyenne mensuelle observée avant la pandémie (0,7%).

Le Japon, où seulement 2% de la population a reçu au moins une dose, est confronté à une nouvelle vague épidémique. C’est le retour de l’état d’urgence sanitaire dans les préfectures de Tokyo, Kyoto, Osaka et Hyogo. Il n’est pas acquis que les Jeux Olympiques pourront se dérouler « normalement ». En avril, l’activité manufacturière progresse (PMI à 53,6>50) mais les services se contractent toujours (48,3<50). En rythme annualisé, le PIB est attendu en contraction de -3,9% au T1.

Place aux plans de relance structurels

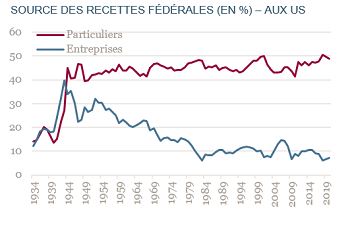

Aux États-Unis, les annonces de plans de soutien s'enchaînent. Il n’est plus question de parer aux conséquences à court terme de la pandémie mais de réaliser une mise à niveau structurelle de l’économie. Le plan d’infrastructure (“American Jobs Plan”) de 2 300 Mds$ sur 8 ans a pour ambition de guider la croissance autour de la transition verte et aider à la relocalisation des entreprises. Le plan pour les familles (“The American Family Plan”) de 1800 Mds$ sur 10 ans à pour but de combler les carences en matière de santé, d’éducation et de lutte contre la pauvreté. Ces mesures, si elles sont adoptées, devraient être financées par des hausses d'impôts sur les ménages les plus riches, sur les plus values, et sur les sociétés. Ce qui reviendrait à revenir sur les baisses d'impôt qui avaient stimulé les bénéfices des entreprises et les marchés sous la précédente administration. En période de reprise économique, ces hausses d’impôts peuvent être absorbées par les entreprises et l’impact net ne devrait pas être négatif, compenser par une hausse de l’investissement.

En Europe, M. Draghi a présenté un programme d’investissement de 222Mds€, soit 10% du PIB italien, dont l’essentiel des fonds (191Md€) proviennent de l’Union Européenne via le plan “Next Generation EU”. L’objectif est de transformer en profondeur l’économie italienne en finançant, entre autres, la transition écologique, l’innovation numérique et les infrastructures. Le but est aussi de réduire la fracture nord/sud avec 40% des fonds à destination du "Mezzogiorno".

Le calme revient sur l’obligataire

Après la poussée de début d’année, les taux à 10 ans se sont stabilisés autour de 1.6% aux États-Unis et -0.2% en Europe.

En moyenne, investisseurs et économistes attendent une annonce par la Fed d’une diminution du programme d’achat dès cet été. La mise en œuvre commencerait début 2022, suivie d’une première hausse des taux directeurs début 2023. Pour la Fed, cette hausse n’interviendra pas avant 2024.

Si les plans de relance, la reprise de la consommation dans les services et la hausse du prix du pétrole sont inflationnistes, leurs effets sont temporaires. A 1.6%, l’inflation sous-jacente, hors éléments volatils, reste maîtrisée. Les nouveaux critères de la Fed (cible moyenne d’inflation et la diffusion de la baisse du chômage à toutes les catégories de salariés) vont dans le sens d’une politique monétaire qui devrait rester accommodante. C’est pourquoi nous ne pensons pas que la Fed resserra ses conditions monétaires dès le début de l’année prochaine.

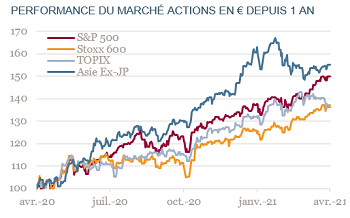

Sur les actions la tendance ne se dément pas

L’environnement économique et monétaire est toujours propice aux marchés des actions. Les entreprises ont commencé à publier leurs résultats du premier trimestre. Les bénéfices sont actuellement supérieurs en moyenne de 23.3% aux États-Unis et de 38.9% en Europe à ce qui était attendu par les analystes. Sur l’année les bénéfices par action devraient rebondir de 27.8% aux États-Unis, 43.9% en Europe, 25.5% en Asie et 9.4% au Japon. Depuis le début de l’année les actions progressent de 11.8% aux États-Unis (S&P), en Europe de 10.6% (Stoxx 600), au Japon de 6% (Topix) et 5.25% en Asie (MSCI Asia Ex-Japan).

A retenir par zone géographique

Achevée de rédigé le 04 mai 2021

Source Bloomberg - Mansartis au 30 mars 2021