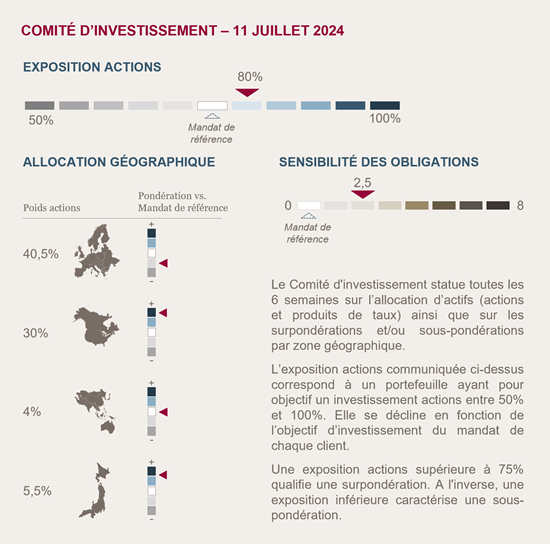

Conclusions du Comité d'Investissement du 11 juillet 2024

Stratégie d’investissement

Confiance maintenue sur les actions malgré la résurgence du risque politique

Bien que le résultat des élections européennes ait rassuré les investisseurs sur la stabilité politique en zone euro, l'incertitude politique créée par les élections législatives anticipées en France a ramené de la volatilité sur les marchés européens.

En conséquence, une prime de risque supplémentaire pourrait persister, principalement en France. L'instabilité issue des élections souligne les risques liés au déséquilibre des finances publiques et à l'incompatibilité budgétaire avec les exigences de la Commission européenne. Cependant, cette nouvelle situation ne semble pas menacer la solidité des institutions européennes. Bien que l'activité économique soit atone, elle n'est pas en récession, et la BCE a déjà commencé son cycle d'assouplissement monétaire avec une première baisse des taux en juin.

Aux États-Unis, les difficultés de J. Biden ont favorisé D. Trump dans les sondages. Cependant, leurs politiques économiques similaires, axées sur la réindustrialisation, ne devraient pas déstabiliser les marchés financiers. Les indicateurs économiques montrent un léger ralentissement, souhaité et contrôlé, sans risque de récession. Dans ce contexte, la Fed pourrait suivre la BCE et commencer son cycle d'assouplissement monétaire dans les prochains mois.

Malgré la résurgence du risque politique, la diversification internationale de nos portefeuilles et des entreprises qui les composent nous permet de rester confiants dans notre exposition actuelle en actions, car les fondamentaux économiques restent solides et la désinflation se poursuit.

Prudence maintenue sur les obligations

À l'approche d'un cycle d'assouplissement monétaire conjoint en Europe et aux États-Unis, et après avoir réduit la sensibilité des portefeuilles dans un contexte où les banques centrales retardaient la baisse des taux, nous estimons que le moment est opportun pour augmenter cette sensibilité afin d'atteindre notre cible de 2,5 ans. Nous continuons à privilégier les émetteurs de qualité supérieure, avec une notation moyenne de A-.

Environnement économique et de marché

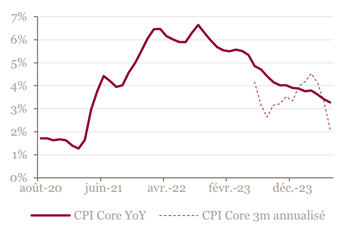

Reprise de La désinflation aux États-Unis

Les récentes publications de statistiques économiques américaines ont été généralement inférieures aux attentes. Bien qu'elles suggèrent un léger ralentissement conjoncturel, l'environnement économique demeure relativement résilient, avec une croissance prévue proche du potentiel à 2,3% en 2024 et 1,8% en 2025, selon la moyenne des économistes. Les enquêtes d’activité S&P PMI indiquent que le secteur des services reste solide (55,3), tandis que l’industrie stagne (51,1).

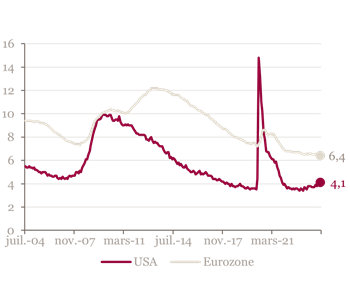

Taux de chômage

Le chômage reste faible mais augmente progressivement, atteignant 4,1% en juin, avec un nombre de postes vacants en diminution continue. Après un premier trimestre marqué par des craintes de reprise des pressions inflationnistes, les chiffres du deuxième trimestre montrent un net refroidissement. L'inflation de base est de 3,3% sur un an, mais seulement de 2,1% au deuxième trimestre.

Inflation cœur aux Etats-Unis - Sur 1 an et tendance 3m

Ces données suggèrent la possibilité d'un début d’assouplissement monétaire à court terme. Cependant, les banquiers centraux américains restent prudents dans leurs interventions et préfèrent attendre une confirmation des tendances. Les investisseurs anticipent une première baisse des taux directeurs en septembre.

Assouplissement monétaire en Europe

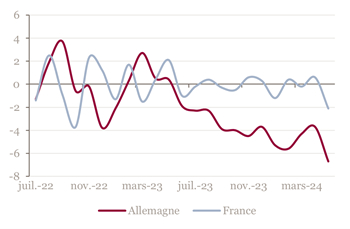

Après une légère amélioration conjoncturelle en début d'année, les derniers chiffres économiques européens ont plutôt déçu les attentes. Les enquêtes d'activité S&P PMI montrent une économie globale relativement stagnante, avec une croissance dans les services (52,8) mais une contraction dans l'industrie (45,8). L'Allemagne continue de souffrir d'une contraction de la production industrielle, enregistrant une baisse de 6,7% sur un an. La croissance prévue pour 2024 est maintenant attendue à peine au-dessus de zéro à 0,2% selon la moyenne des économistes.

Malgré cela, le chômage dans la zone euro continue de baisser, atteignant 6,4% (-10bp), son niveau le plus bas depuis la création de la zone euro.

Production industrielle - En variation annuelle

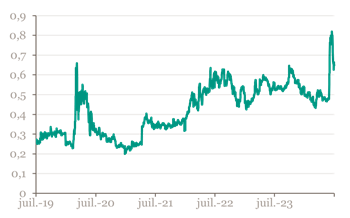

Le yen toujours une source de préoccupation

Le yen continue de se déprécier malgré les interventions massives des autorités, allant à l'encontre de la corrélation habituelle avec les taux. Il a récemment dépassé le seuil de 160 ¥/$, exacerbant les difficultés économiques du Japon. Cette faiblesse du yen pénalise l'économie japonaise en augmentant les prix des biens importés, ce qui réduit le pouvoir d'achat des consommateurs. Plus de 60% des entreprises anticipent que cette situation nuira à leurs profits. La croissance économique du Japon s'est contractée plus que prévu, avec un PIB réel en baisse de 2,9% au premier trimestre.

Cours Dollar/Yen - Historique 4 ans

Du côté de l’inflation, les chiffres restent au-dessus de la cible de la Banque du Japon, atteignant 2,8% en mai. La BoJ pourrait revoir à la baisse ses prévisions de croissance, mais envisage néanmoins d'augmenter ses taux à deux reprises d'ici la fin de l'année, avec une première hausse de 10bp possible dès la réunion de juillet.

En attente du 3ème plenum chinois

Les investisseurs en Chine restent attentistes avant le plénum de mi-juillet. Historiquement, ces réunions ont significativement influencé le développement social et économique du pays. Pour 2024, des mesures pour relancer l'économie, notamment des réformes fiscales et des politiques de soutien au marché immobilier, sont attendues. Toutefois, les attentes en matière de réformes ou de relance pourraient être déçues, car le plénum vise principalement à définir des stratégies à long terme. Les décisions à court terme pourraient être adoptées après la réunion du Politburo de fin juillet..

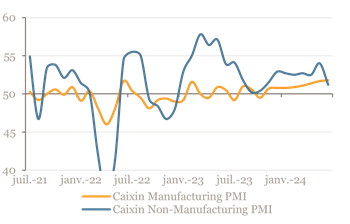

Sur le plan économique, l'activité ralentit dans les services selon les enquêtes PMI Caixin, avec un indice à 51,2 (-3,8), et reste stable dans l'industrie à 51,8 (+0,1). La croissance des prix à la consommation reste faible en juin à 0,2%, tandis que les prix à la production se contractent moins fortement à -0,8%. Le PIB du deuxième trimestre est inférieur aux attentes, avec une hausse de 0,7% sur le trimestre soit 4,7% sur un an.

Enquête d’activité en chine

Les élections en France créent de la volatilité sur les marchés financiers

Le marché des obligations souveraines a été affecté par les élections législatives surprises en France. L'écart de taux entre l'Allemagne et la France s'est creusé, atteignant près de 80bp fin juin. Depuis, la situation s'est quelque peu stabilisée, mais une prime de risque devrait persister tant qu'un nouveau gouvernement ne sera pas en mesure de proposer un budget conforme aux exigences de la Commission européenne.

Cette situation a entraîné une augmentation des primes de risque sur le marché des obligations d’entreprise, avant de se normaliser. Finalement, les performances de la classe d'actifs sont restées relativement linéaires sur la période.

Ecart de taux France/Allemagne 10 ans

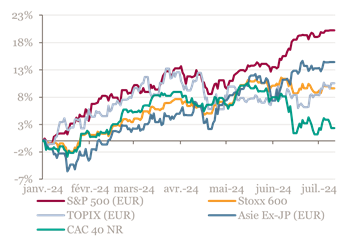

Le contexte politique a également eu un impact sur les actions françaises, notamment sur les banques et les assureurs, ainsi que sur les secteurs liés au budget de l'État comme la construction ou les autoroutes. Toutefois, cela est resté limité à la France avec les actions américaines qui continuent d'établir des records grâce aux grandes valeurs technologiques.

Performance des actions - En euro depuis le début de l’année

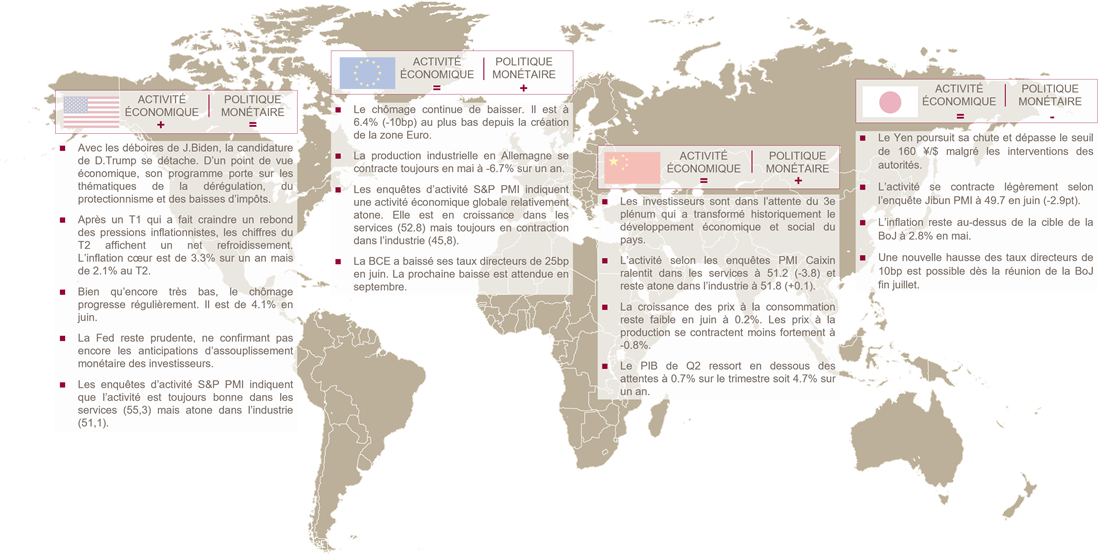

A retenir par zone géographique

--

Achevée de rédiger le 16 juillet 2024

Source Bloomberg - Mansartis au 11 juillet 2024

Les informations chiffrées contenues dans cette note sont issues en partie de sources externes considérées comme fiables. Toutefois, Mansartis ne saurait garantir leur caractère complet, exact et à jour.

Cette note n’est pas destinée à être distribuée ou utilisée par des personnes physiques ou morales ressortissantes ou résidentes d’un État, d’un pays ou d’une juridiction dans lesquels les lois et réglementations en vigueur interdisent sa distribution, sa publication, son émission ou son utilisation. Mansartis rappelle que tout investissement comporte des risques pouvant se traduire par des pertes financières. Dès lors, il est recommandé de se rapprocher de son conseiller au préalable de tout investissement.