Conclusions du Comité d'investissement du 1er juin 2023

Nous restons positifs sur les actions

Depuis le début de l'année, les marchés financiers ont fait preuve d'une grande résilience malgré les préoccupations entourant la stabilité financière et le plafond de la dette aux États-Unis.

La transition de la consommation des biens vers les services a entraîné une baisse d'activité dans l'industrie. Cependant, l'activité globale demeure solide, ce qui devrait permettre d'éviter la récession qui était redoutée par les économistes.

La Chine connaît un rebond économique après plusieurs années de lutte contre le Covid-19, malgré une demande extérieure peu dynamique qui affecte le secteur industriel. La reprise de la consommation interne permet à l'économie chinoise de retrouver une croissance solide sans provoquer de pressions inflationnistes à l'échelle mondiale.

En Europe et aux États-Unis, le processus de désinflation se déroule plus lentement qu’espéré par les investisseurs et les banquiers centraux. Cependant, la tendance est enclenchée et devrait permettre aux politiques monétaires de devenir moins restrictives.

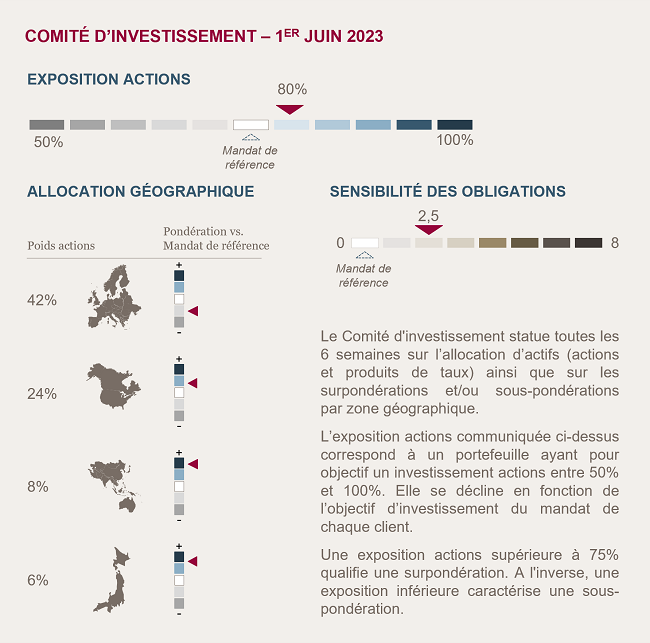

L'environnement actuel reste favorable aux actions en raison des faibles taux d'intérêt réels, de la modération en cours de l'inflation, d'une croissance économique plus solide que prévue et de la levée de la politique de lutte contre le Covid-19 en Chine. Les pressions sur les valorisations se relâchent et les perspectives de bénéfices des entreprises sont réévaluées à la hausse.

Nous remontons la sensibilité sur les obligations

La modération actuelle de l'inflation et les indications des banquiers centraux permettent d'anticiper un arrêt prochain des hausses des taux directeurs.

La pression sur les valorisations des obligations liée aux hausses de taux se relâche et la normalisation des rendements rendent la classe d'actifs plus attractive.

C’est pourquoi nous avons décidé d'augmenter progressivement la sensibilité de nos portefeuilles en privilégiant les obligations souveraines afin de ne pas augmenter les risques dans les portefeuilles diversifiés.

Environnement économique et de marché

Aux craintes sur la stabilité financière succèdent celles d’un défaut américain

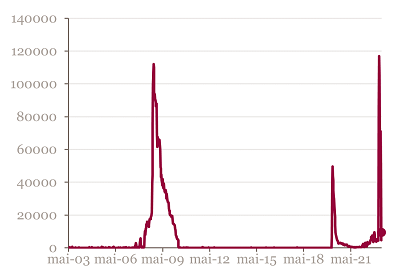

Après la faillite de la banque régionale SVB aux États-Unis, les préoccupations concernant la stabilité financière et le rationnement du crédit, communément appelé "credit crunch", ont suscité de vives inquiétudes parmi les investisseurs tout au long du mois de mars. Les autorités américaines ont réagi rapidement pour prévenir les risques de contagion en accordant aux banques un accès privilégié aux liquidités de la banque centrale et en garantissant les dépôts au-delà des limites légales. Ces mesures ont considérablement atténué ces inquiétudes et une certaine normalité semble de retour : les liquidités empruntées grâce au mécanisme d'urgence de la Fed sont en train de retrouver les niveaux antérieurs à la faillite de SVB, et les retraits massifs de la part des déposants se sont arrêtés.

Liquidités d’urgences empruntées par les banques auprès de la Fed

Le risque d'un "credit crunch", entraînant un ralentissement économique excessif, a été remplacé, au cours du mois de mai, par celui relatif à un possible défaut des États-Unis. Le débat récurrent sur le défaut de la dette américaine a ressurgi lors des négociations périodiques visant à relever le plafond de l'emprunt maximal du gouvernement fédéral. Les investisseurs craignaient une réédition de l'épisode de 2011, où le S&P 500 avait enregistré une baisse de 20% et la note des États-Unis avait été dégradée par S&P de AAA à AA+. À l'époque, l'agence de notation avait critiqué l'inefficacité du processus politique de négociation et exprimé des inquiétudes quant à la capacité à long terme des États-Unis à rembourser leur dette. Ce sont les mêmes inquiétudes qui poussent Fitch aujourd’hui à placer la note AAA américaine sous une perspective négative malgré l'accord conclu. Finalement, un accord de dernière minute a permis de suspendre temporairement le plafond de la dette, écartant ainsi le risque d'un défaut de paiement catastrophique et ramenant le calme sur les marchés des CDS et des obligations du Trésor à court terme. L'accord prévoit, en substance, la suspension du plafond de la dette américaine jusqu'au 1er janvier 2025, tout en fixant une limite sur les dépenses publiques. Il reviendra à l'administration élue lors de l'élection présidentielle de novembre 2024 de parvenir à un nouvel accord.

Activité économique

Malgré un resserrement monétaire simultané d'une rapidité et d'une ampleur sans précédent à l'échelle mondiale, l'activité économique globale se révèle plus résistante que prévu. La transition post-Covid de la consommation des biens vers les services se poursuit, ce qui a un effet négatif sur le secteur manufacturier. Cependant, la consommation dans son ensemble reste élevée grâce à la demande de services. Ainsi, le risque de récession, qui était le scénario central envisagé par les économistes en début d'année, semble dorénavant écarté.

En Europe et aux États-Unis, le taux de chômage est historiquement bas, atteignant respectivement 6,5% et 3,7%. Bien qu'en ralentissement, le nombre d'emplois créés et la croissance des salaires restent supérieurs à la moyenne d'avant la pandémie. Cependant, cela engendre des pressions inflationnistes, poussant les banques centrales à continuer d'augmenter leurs taux directeurs.

Croissance du PIB attendu en 2023 - Moyenne des prévisions des économistes

Certains observateurs s'attendaient à une reprise plus robuste en Chine et notent que le secteur manufacturier est impacté par la faible demande étrangère. Néanmoins, la consommation intérieure connaît une reprise encourageante, le marché immobilier s'est stabilisé et l'enquête d'activité Caixin PMI composite a atteint 55,6 points, son plus haut niveau depuis 2020. Selon la moyenne des économistes, la croissance du PIB devrait atteindre 5,5% en 2023, comparé à 3% en 2022.

Inflation et politique monétaire

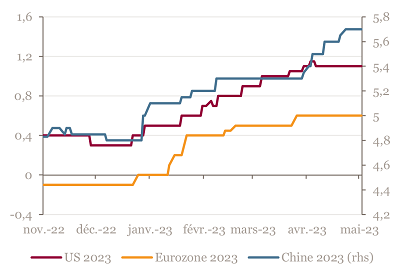

Aux États-Unis, l’inflation de base se maintient à un niveau élevé de 4,9%, essentiellement liée à la partie services. Cependant, il y a enfin des signes de ralentissement sur la composante logement qui représente 40% de l’inflation cœur. Compte tenu de la dynamique actuelle des prix immobiliers et dans le secteur de la construction, on peut s’attendre à une poursuite de la désinflation dans les mois à venir. La fin du cycle de hausse de taux de la Fed est donc proche. Une augmentation des taux lors de la prochaine réunion de politique monétaire en juin est toujours possible, mais la tendance semble plutôt pencher vers une temporisation, avec une éventuelle dernière hausse en juillet.

Inflation hors alimentation et énergie

En Europe, bien qu'il soit encore trop tôt pour que la BCE puisse tirer des conclusions définitives, les signes d'un retournement de l'inflation de base commencent à se manifester (5,3% en mai contre 5,6% en avril) et toutes les sous-composantes sont en baisse : l'alimentation (-1 point à 12,5%), les biens (-0,4 point à 5,8%) et les services (-0,2 point à 5%). L'Europe bénéficie enfin de la diffusion de la normalisation des prix du gaz et de l'électricité, qui avaient connu une hausse historique après le déclenchement de la guerre en Ukraine. Cette tendance devrait se poursuivre dans les mois à venir, permettant probablement à la BCE de mettre fin à la hausse de ses taux directeurs au cours du dernier trimestre de l'année.

Le Japon présente des signes encourageants de sortie de la désinflation structurelle, avec une inflation core qui continue d'accélérer à 4,1% et des hausses de salaires plus importantes que prévues. Cependant, des incertitudes persistent quant à l'ampleur et à la durabilité de cette évolution. Au sein du comité de la Banque du Japon (BoJ), des divergences commencent à se manifester concernant l'évolution de la politique monétaire, ce qui est relativement inhabituel. Malgré cela, la communication officielle du gouverneur de la BoJ indique que la banque centrale maintiendra pour l'instant une politique ultra-accommodante afin de consolider l'objectif d'inflation de 2% à moyen terme. Néanmoins, les investisseurs se préparent à d'éventuelles mesures telles que le ralentissement des achats d'actifs ou un assouplissement du contrôle de la courbe des taux.

Marchés

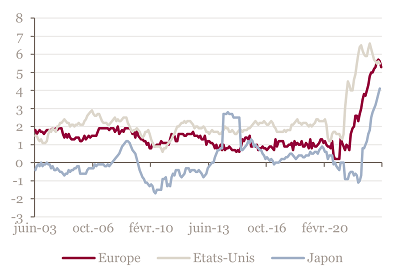

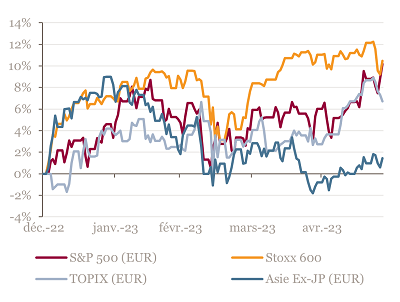

Les marchés actions maintiennent leur tendance haussière observée depuis le début de l'année, malgré les craintes liées à un éventuel défaut des États-Unis qui ont marqué le mois de mai. Les valeurs de croissance continuent de soutenir particulièrement le S&P 500, grâce aux perspectives offertes par l'intelligence artificielle pour les géants de la tech américaine. Les perspectives de bénéfices des entreprises s'améliorent également, grâce à un environnement économique plus solide que prévu. En outre, la perspective d'un arrêt prochain du resserrement monétaire contribue à soulager la pression sur les valorisations.

Performance des indices actions - en euro depuis le début de l’année

La tendance à la hausse des taux, qui avait entraîné une baisse historique des valorisations obligataires en 2022, semble ralentir. La normalisation des rendements offerts ainsi que la perspective prochaine d'une pause dans les hausses de taux par les banques centrales rendent la classe d'actifs plus attrayante. De plus, dans le cadre de portefeuilles diversifiés, les obligations peuvent jouer un rôle d'amortisseur en cas de volatilité sur les marchés actions. C'est pourquoi nous avons décidé d'augmenter progressivement notre sensibilité aux obligations, en privilégiant les obligations souveraines à faible risque.

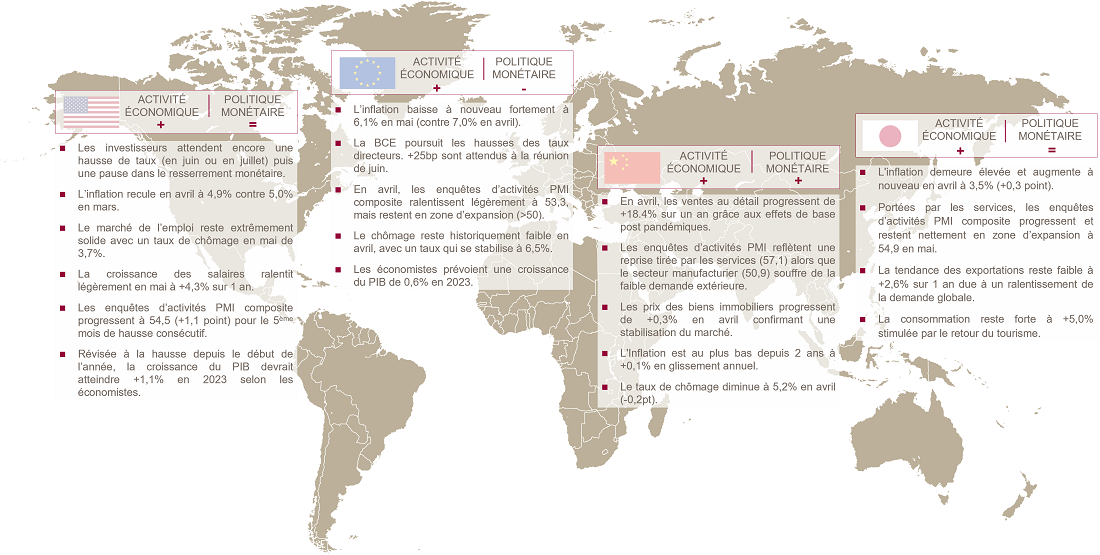

A retenir par zone géographique

---

Achevée de rédiger le 04 juin 2023

Source Bloomberg - Mansartis au 01 juin 2023

Les informations chiffrées contenues dans cette note sont issues en partie de sources externes considérées comme fiables. Toutefois, Mansartis ne saurait garantir leur caractère complet, exact et à jour.

Cette note n’est pas destinée à être distribuée ou utilisée par des personnes physiques ou morales ressortissantes ou résidentes d’un État, d’un pays ou d’une juridiction dans lesquels les lois et réglementations en vigueur interdisent sa distribution, sa publication, son émission ou son utilisation. Mansartis rappelle que tout investissement comporte des risques pouvant se traduire par des pertes financières. Dès lors, il est recommandé de se rapprocher de son conseiller au préalable de tout investissement.