Environnement et Perspectives économiques et de marché - Les conclusions du Comité d'investissement de Mansartis

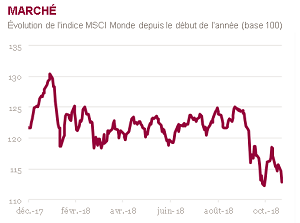

L’automne est une saison traditionnellement compliquée pour les marchés financiers. Depuis le début du mois d’octobre les principales places boursières accusent des baisses entre 3% à 10% selon les zones.

Les investisseurs ont fortement réagi à la montée simultanée de plusieurs risques :

- politique d’abord, avec les tensions sur le commerce international, le Brexit et la situation Italienne alors que le commerce international est un moteur important de la croissance.

- l’intégration du changement d’environnement monétaire par les investisseurs ensuite, et les craintes sur son impact négatif sur l’économie mondiale.

- la forte hausse du prix du pétrole enfin qui, sous l’effet de tensions géopolitiques, avait enregistré une hausse de près de 25% du début de l’année à fin septembre. L’impact d’une telle hausse est récessif pour les pays consommateurs de pétrole.

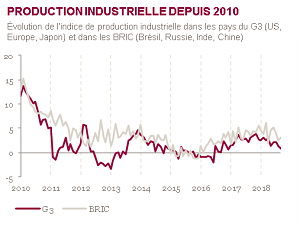

La correction des marchés financiers intervient dans un contexte économique qui n’est pourtant pas caractérisé par un ralentissement soudain de l’économie. Certes, les chiffres de l’activité réelle témoignent d’une décélération dans l’ensemble des zones géographiques. Le rythme de progression reste toutefois positif bien que des disparités assez marquées entre ces zones apparaissent.

Les indicateurs avancés tel que l’indice des directeurs d’achats - PMI - sont largement au-dessus des 50 points, niveau marquant la limite entre expansion et contraction de l’économie. Ils sont à 55.7 aux États-Unis, à 52 dans la zone Euro, à 52.9 au Japon et à 51.4 dans les grands pays émergents.

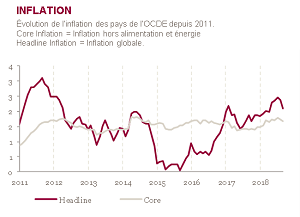

L’inflation reste maitrisée, à 2.5% aux États-Unis, 1.8% dans la zone Euro et à 1% au Japon. L’accélération récente étant liée à la hausse du prix pétrole. La stabilité des anticipations d’inflation, montrent que les banquiers centraux n’ont pas perdu le contrôle.

Face à un environnement qui demeure positif et des investisseurs beaucoup plus inquiets, nous nous interrogeons sur le caractère excessif, ou non, du pessimisme économique qui a été violemment intégré dans les cours en octobre et novembre.

L’économie américaine a été le principal moteur de la croissance mondiale. La croissance Européenne a marqué le pas sous les coups de butoir de la politique commerciale de la Maison Blanche, des tensions politiques autour du Brexit et de la situation Italienne. Quant à l’Asie, elle a été, elle aussi, victime des velléités de guerre commerciale de l’administration Trump. Ces divergences économiques se retrouvent dans les cours boursiers dont les performances depuis le début de l’année, en devises locales, sont de +0.5% pour le marché américain, -7% pour l’Europe, -3.5% pour le Japon et enfin -14.2%, en dollar, pour l’Asie hors Japon.

La bonne santé de l’économie US se reflète également au niveau des entreprises dont la publication des résultats, achevée ce mois-ci, témoigne du dynamisme des sociétés américaines portées notamment par les baisses d’impôts de D. Trump. Le marché américain a été entrainé à la baisse par les valeurs pétrolières qui subissent la chute des cours du baril de ces deux derniers mois (-15.9% pour le S&P Energie) et par celle des valeurs technologiques (-15.4% pour le S&P Technologie). Ces dernières avaient, jusqu'à fin septembre, joué le rôle de valeurs refuges sur les marchés. Leur baisse reflète un changement important de la perception de l’environnement économique par les investisseurs. Elle traduit aussi une « normalisation » du marché avec des acteurs qui, cette fois-ci, ont favorisé les obligations souveraines et d’entreprises de bonne qualité plutôt que les titres technologiques.

Bien que les différents risques évoqués ne soient pas en totalité résolus, les ajustements de prix deviennent des facteurs de soutien pour l’avenir. La baisse de l’Euro et du prix du baril de pétrole sont de vraies bonnes nouvelles pour les entreprises européennes. En Asie, le gouvernement chinois a décidé d’agir par des incitations fiscales et des relances du crédit. Par ailleurs, si les relations avec les États-Unis restent froides, les discussions ont repris. Enfin, alors que le risque de forte accélération de l’inflation semble écarté à moyen terme, l’intervention récente de la Fed a rassuré les marchés en témoignant d’un certain pragmatisme. Jérôme Powell, le gouverneur de la Banque Centrale américaine ayant introduit la possibilité d’une pause dans le cycle de resserrement monétaire.

La correction des marchés a ramené les actions sur des niveaux de valorisations beaucoup plus attractifs, tandis que le marché obligataire a été plus favorable aux signatures de bonne qualité.

Dans cet environnement de marché, nous commençons à augmenter notre exposition aux actions, tout en restant globalement sous-pondéré. D’un point de vue géographique, nous réhaussons l’exposition aux actions américaines, japonaises et asiatiques. L’Asie, après une baisse de 22% par rapport au plus haut de l’année, est revenue sur des niveaux de valorisations que nous jugeons intéressants. Face à cette re-sensibilisation du risque actions, nous réduisons notre exposition au crédit « Haut rendement » tout en maintenant une duration courte de nos portefeuilles.