Conclusions du comité d'investissement du 12 mai 2022

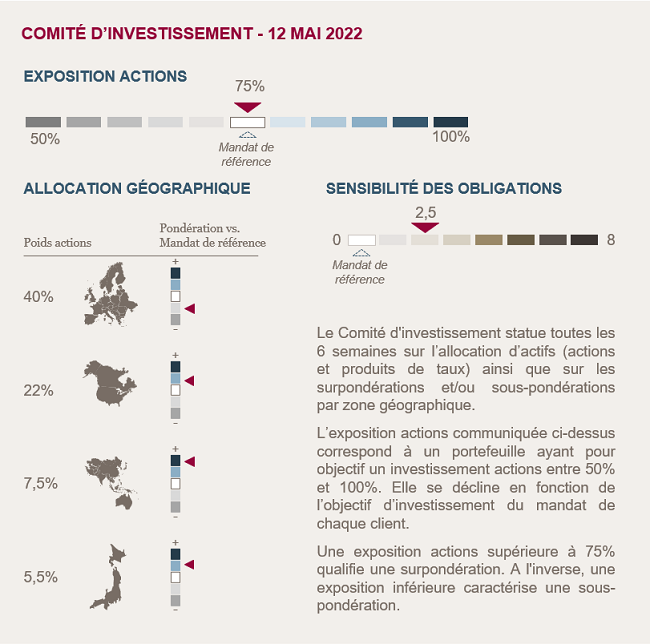

Nous conservons un positionnement neutre sur les actions

Les marchés financiers sont toujours sous la pression des effets conjugués de la remontée rapide des taux, de l’inflation persistante, des craintes sur la croissance, de la guerre en Ukraine et du confinement prolongé en Chine.

L’évolution de l’inflation, élément déterminant du scénario économique et du comportement des marchés, est difficile à anticiper tant elle dépend d'éléments exogènes comme la guerre en Ukraine ou les restrictions sanitaires en Chine.

En cas d’inflation persistante, les investisseurs craignent que les banques centrales ne soient pas en mesure de la juguler sans impacter la croissance. A l’inverse, si l’inflation se normalise progressivement, la Fed pourrait alors ralentir le rythme de normalisation de sa politique monétaire, ce qui redonnerait du souffle aux marchés financiers.

Nous restons confiants sur les investissements en actions à long terme. Néanmoins, dans cet environnement avec une visibilité réduite, nous conservons une certaine prudence à court terme en maintenant notre pondération “neutre” sur la poche actions.

Nous limitons les réinvestissements en obligations

Les marchés obligataires sont fortement impactés par la hausse des taux sur les échéances les plus longues. Avec la réduction des liquidités des banques centrales, la tendance devrait rester haussière sur les taux ce qui pénalisera la performance des obligations.

La faible maturité moyenne de nos portefeuilles (2.5 ans) permet d’amortir une partie de la baisse des valorisations. Néanmoins, afin de réduire encore plus la sensibilité à la hausse des taux de nos portefeuilles, nous limitons les réinvestissements des obligations arrivant à échéance afin de réduire la maturité moyenne à 2 ans.

Environnement économique et de marché

Activité économique

Malgré un environnement troublé par la guerre en Ukraine, le confinement prolongé en Chine et une inflation galopante, les indicateurs économiques restent, pour l’instant, bien orientés.

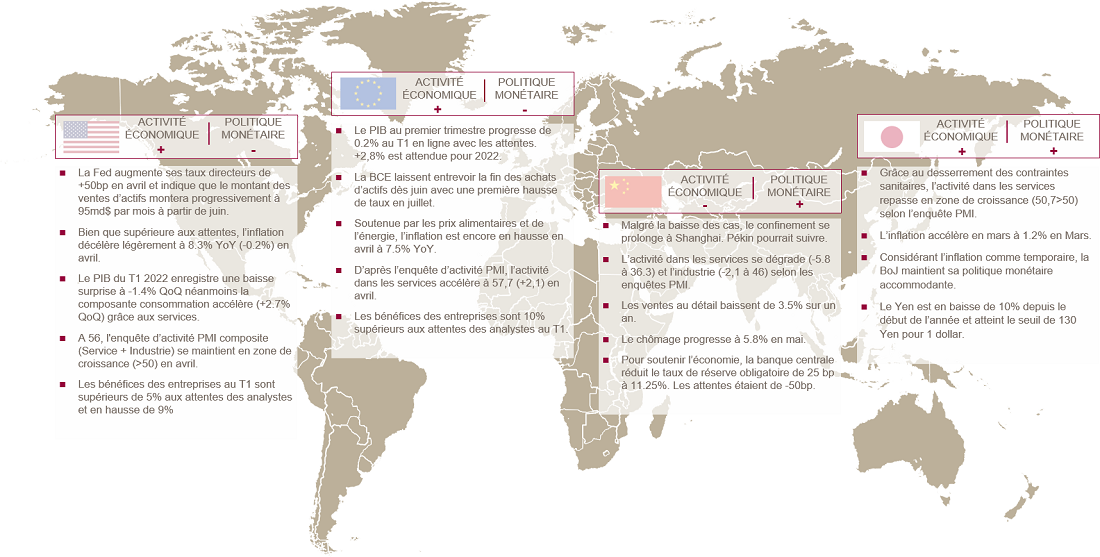

Aux États-Unis, si la croissance du premier trimestre a déçu en affichant une contraction de 1.4% par rapport au trimestre précédent, la bonne tenue de la consommation (+2.7%) et de l’investissement privé (+2.3%) indiquent que l’activité sous-jacente reste solide. Pour cette année, la croissance du PIB est attendue à 3.2%, ce qui est supérieur à la croissance moyenne pré-pandémique.

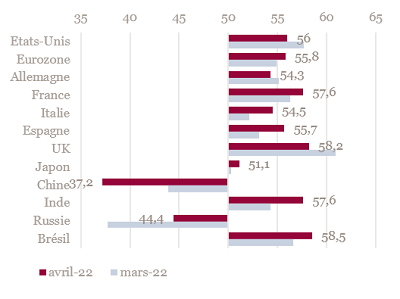

Signe d’une activité économique toujours dynamique, le chômage s’établit à 3.6% en avril et l’enquête PMI composite s’établit à 56, nettement au-dessus du seuil de 50 synonyme d’expansion.

ENQUETES PMI COMPOSITE MARKIT - En croissance lorsque supérieur à 50

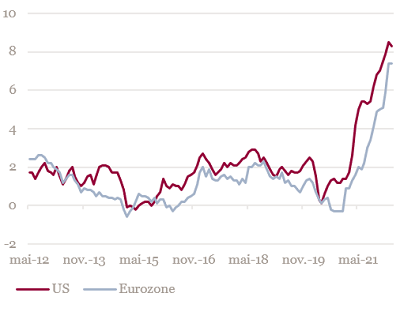

Bien qu’en léger recul en avril (-0.2%), l'inflation reste très élevée (8.3% YoY) et supérieure aux attentes.

En Europe, le tableau général est assez proche avec un taux de chômage en baisse à 6.8% (-0.1%) en mars, des enquêtes d’activités PMI qui progressent grâce à la réouverture des services (+2.2, à 57.7) mais une inflation qui continue de flamber, portée par les prix de l’énergie et de l’alimentation (7.5% en mars soit +0.1%). Les attentes sur la croissance du PIB ont été nettement revues à la baisse depuis le début de l’année (à 2.8% contre 4.2%) en grande partie à cause du conflit en Ukraine.

INFLATION EN EUROPE ET AUX ÉTATS-UNIS - Depuis 10 ans

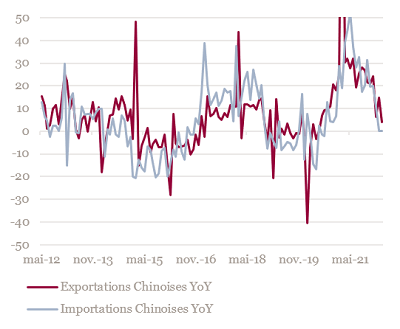

En Chine, le confinement de Shanghai continue de pénaliser lourdement l’activité : l’indice PMI composite baisse de 6,7 points à 37,2 en avril, les ventes au détail baissent de 3.5% YoY en mars et le chômage progresse à 5.8% en mai.

CHINE : IMPORT/EXPORT - Variations annuelles

Politique monétaire

Face à une inflation toujours nettement au-dessus des objectifs, le ton des banquiers centraux américains et européens continue de se durcir. L’activité étant suffisamment solide, le retrait des liquidités des banques centrales va s’accélérer.

Lors de la réunion de mai, la Fed a augmenté ses taux directeurs de 50bp pour atteindre 1%. 50bp supplémentaires sont attendus lors des 2 à 3 prochaines réunions. Puis, si l’inflation ralentit, le rythme de remontée, pourrait alors se modérer. Les premières ventes d’actifs débuteront quant à elles en juin, avec une intensification graduelle à 95Mds$ par mois.

La rhétorique de la BCE est également plus volontaire. Christine Lagarde a annoncé que l'ère des taux négatifs pourrait cesser «d'ici la fin du troisième trimestre». La première hausse des taux devrait être décidée en juillet et la fin des achats d’actifs aurait lieu en juin. La baisse de l’euro, qui amplifie l’inflation importée, donne un argument supplémentaire pour que la banque centrale agisse.

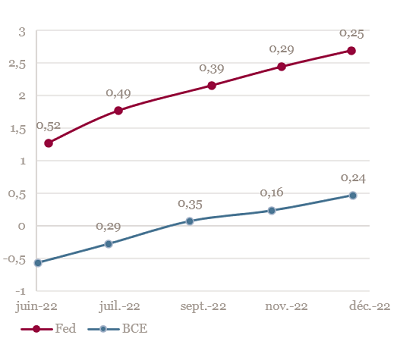

TAUX DIRECTEURS US/EU EN 2022 - Hausses attendues d’après le marché des futures

En Chine, le discours est tout autre : avec un marché de l’immobilier en baisse et l’activité économique bridée par les confinements, la banque centrale continue de réduire le taux de réserves obligatoires pour les banques à 11,25% (-25bp).

Au Japon, la BoJ relève ses prévisions d’inflation mais maintient qu’elle sera temporaire et conserve une politique monétaire très accommodante.

Marchés

L’environnement économique actuel caractérisé par une forte inflation engendre des performances négatives sur presque toutes les classes d’actifs depuis le début d’année.

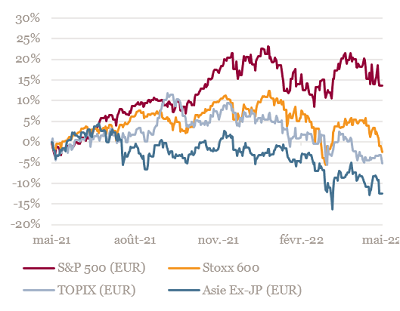

PERFORMANCE DES MARCHÉS ACTIONS - Depuis un an en Euro

Les actifs qui souffrent le plus sont ceux les plus sensibles à la hausse des taux : les valeurs de croissance pour les actions et les obligations à échéance longue sur le marché obligataire.

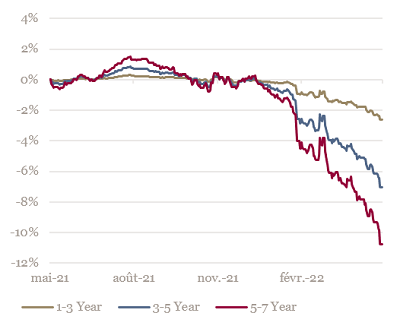

PERFORMANCE DES OBLIGATIONS D'ENTREPRISES - En fonction de la maturité depuis un an

Pourtant les résultats des entreprises au premier trimestre sont très bons : ils sont supérieurs aux attentes des analystes de 5% aux États-Unis et de 10% en Europe.

Sur le marché des devises, le dollar se renchérie face à l’Euro et au Yen, porté par la hausse des taux américains.

A retenir par zone géographique

Achevée de rédiger le 23 mai 2022

Source Bloomberg - Mansartis au 11 mai 2022

Les informations chiffrées contenues dans cette note sont issues en partie de sources externes considérées comme fiables. Toutefois, Mansartis ne saurait garantir leur caractère complet, exact et à jour.

Cette note n’est pas destinée à être distribuée ou utilisée par des personnes physiques ou morales ressortissantes ou résidentes d’un État, d’un pays ou d’une juridiction dans lesquels les lois et réglementations en vigueur interdisent sa distribution, sa publication, son émission ou son utilisation. Mansartis rappelle que tout investissement comporte des risques pouvant se traduire par des pertes financières. Dès lors, il est recommandé de se rapprocher de son conseiller au préalable de tout investissement.