Conclusions du Comité d'investissement du 18 mars 2021

Nous restons positifs sur les actions

La hausse des taux américains s’est accélérée reflétant à la fois la perspective de sortie de la crise sanitaire, mais aussi les anticipations d’une inflexion restrictive de la politique monétaire de la Fed dès 2022 qui aurait pour cause un dérapage durable de l’inflation.

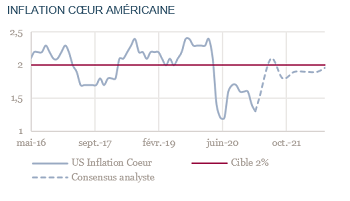

Si le plan de relance, la reprise de la consommation dans les services et la hausse du prix du pétrole sont inflationnistes, leurs effets sont temporaires. L’inflation sous-jacente, hors éléments volatils, reste maitrisée.

Les nouveaux critères de la Fed que sont la cible moyenne d’inflation et la diffusion de la baisse du chômage à toutes les catégories de salariés, vont dans le sens d’une politique monétaire qui devrait rester accommodante.

En Europe, en retard économiquement par rapport aux États-Unis, ce débat n’a pas lieu d’être. La BCE va renforcer ses achats d'obligations souveraines pour éviter tout resserrement des conditions de financement. A moyen terme, l'hétérogénéité de la reprise pourra créer des divergences de politiques budgétaires et monétaires, mais cette perspective est encore lointaine.

Avec la sortie de la crise sanitaire par l’accélération des campagnes de vaccination, les politiques budgétaires expansionnistes et le maintien des politiques monétaires accommodantes, l'environnement économique reste favorable aux investissements en actions.

Pas de changement sur notre stratégie obligataire

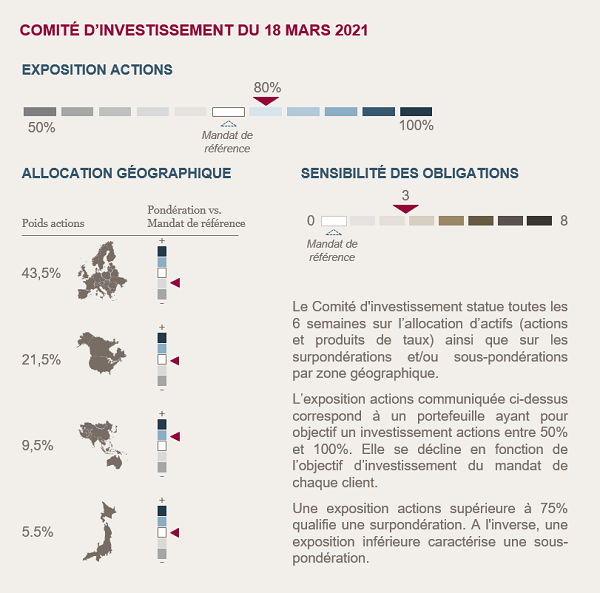

Nous maintenons notre exposition aux obligations d’entreprise de bonne qualité de crédit avec une notation moyenne de la poche obligataire BBB+. La sensibilité reste de 3 ans en moyenne.

Environnement économique et de marché

Retour du spectre de l’inflation aux États-Unis

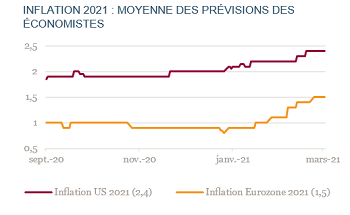

La thématique principale des dernières semaines est celle d’une crainte d’un retour durable de l’inflation aux États-Unis.

Certains économistes comme Olivier Blanchard (ex-chef économiste du FMI) et Larry Summers (ex-secrétaire au Trésor américain de l’administration Clinton) soutiennent que le plan de relance de 1900Mds$ est surdimensionné. Selon leur analyse, il va créer un choc sur la demande, engendrant une forte baisse du taux de chômage, à l’origine d’une remontée de l’inflation. La Réserve Fédérale serait alors contrainte d’adopter une politique monétaire bien plus restrictive, arrêtant ses programmes d’achat d'actifs et relevant les taux d'intérêt directeurs.

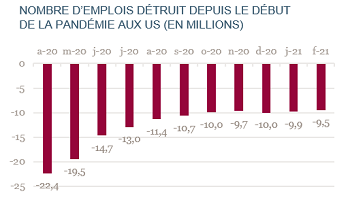

A l’inverse Janet Yellen (secrétaire du trésor) et Paul Krugman (Nobel d'économie 2008) soutiennent qu’il vaut mieux en faire trop que pas assez afin de soutenir une économie qui compte 10 millions d'emplois en moins qu’en 2019.

Le rebond de l’inflation sera de court terme selon la fed

Contrairement à la BCE qui se concentre uniquement sur l’inflation, la Fed à un double mandat : inflation et chômage. Concernant l’inflation, la Fed a écarté le risque d’emballement durable. C’est même une volonté assumée de laisser l’inflation dépasser sa cible.

Quant au marché du travail, la Fed considère qu’il est loin d’être normalisé. Si on prend en compte les travailleurs découragés non inscrits au chômage (le taux de participation est actuellement de 61.4%), la distance au plein-emploi est bien plus importante que ce que disent les chiffres officiels. Le “vrai” taux de chômage serait autour de 10% et non 6.2%. Par ailleurs, l’institution monétaire souhaite que l'emploi soit le plus inclusif possible. Autrement dit, que l’amélioration bénéficie également aux catégories les plus fragiles.

Nous considérons que le positionnement de la Fed est approprié. Elle doit s’assurer de l’autonomie de la croissance en s’appuyant sur l’analyse de données objectives avant d’amorcer le retrait des liquidités qui sera annoncé en amont.

La BCE augmente ses achats d’actifs et la BOJ est plus flexible

Bien que la BCE estime que le risque sur l’activité économique est dorénavant “équilibré” plutôt que “baissier” comme précédemment annoncé, le contexte économique est moins dynamique qu’aux États-Unis. La Banque Centrale souhaite que les conditions financières restent suffisamment accommodantes pour soutenir la reprise de l’activité. Pour contrer la hausse des taux européens, par corrélation avec les taux américains, la BCE a annoncé une augmentation significative de son programme d’achat d’obligations souveraines (PEPP) dans les trimestres à venir. Le montant global du PEPP reste quant à lui inchangé.

Au Japon, la BOJ s’offre plus de flexibilité sur son programme d’achat d’actifs. Sur les taux à 10 ans, la bande de fluctuation autorisée est élargie entre -0.25% et +0.25%, et les achats d’actions ne se feront plus de manière systématique mais en fonction des besoins.

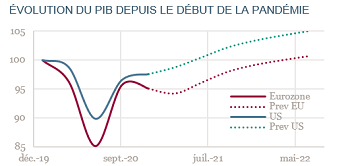

L’écart de croissance entre la zone euro et les États-Unis se creuse

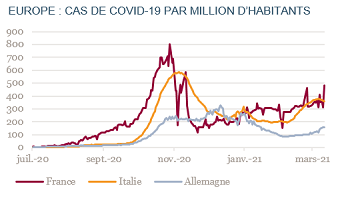

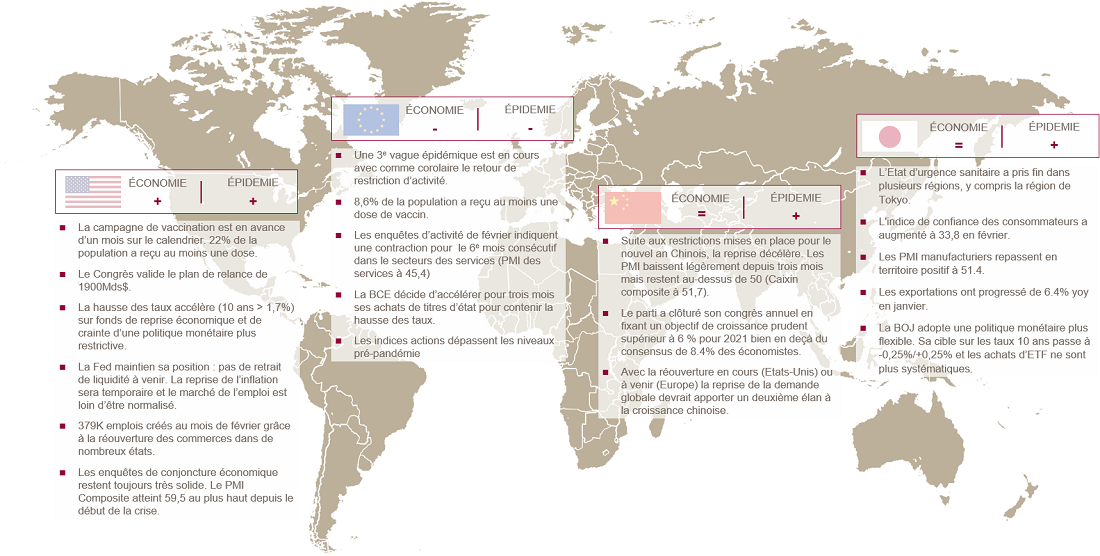

Les États-Unis bénéficient d’un contexte particulièrement favorable. L’épidémie reflue de manière spectaculaire (taux d’incidence de 165 contre 750 en janvier), le programme de vaccination est en avance d’un mois sur le plan initial (22% de la population a reçu au moins une dose) et les enquêtes d’activités sont solides (PMI Composite à 59.5 points, bien au delà du seuil des 50, synonyme de croissance). Quant au marché de l'emploi, 379 000 postes ont été créés en février grâce à la réouverture d’une partie des commerces (+355 000 dans les loisirs, l’hôtellerie et la restauration).

La Zone Euro prend du retard. Avec la 3ème vague épidémique, c’est le retour des restrictions en France, en Italie et en Europe de l’Est. L’Allemagne qui devait annoncer son calendrier de déconfinement à prolongé les restrictions. En conséquence, pour le 6ème mois consécutif, les enquêtes d'activité dans les services sont en zone de contraction (PMI service à 45.4 en février).

Avec 8.6% de la population vaccinée, les objectifs de vaccination sont maintenus. L'atteinte de l’immunité collective est toujours prévue pour la mi-juillet.

La Chine stagne, le Japon rouvre

En Chine, le nouvel an chinois et les restrictions de déplacement mises en place par le gouvernement semblent avoir freiné la reprise. Les enquêtes d’activités sont toujours en zone de croissance (supérieur à 50), mais elles sont en baisse à leur plus faible niveau depuis 1 an (Caixin PMI Composite à 51.7). Avec la réouverture en cours (États-Unis) ou à venir (Europe) la reprise de la demande globale devrait apporter un deuxième élan à la croissance chinoise.

Au Japon, l’état d’urgence sanitaire a pris fin dans plusieurs régions courant février et courant mars dans la région de Tokyo. Le PMI manufacturier repasse au dessus de 50 (51.4), un plus haut depuis 2018 et les exportations ont progressé de 6.4% yoy en accélération par rapport à la hausse de décembre.

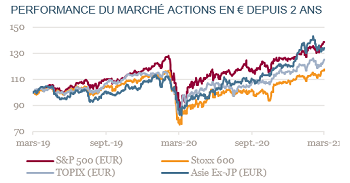

La dynamique reste positive sur les actions malgré les taux

La période a été marquée par la hausse des taux longs américains (jusqu’à 1,75% sur le 10 ans) et dans une moindre mesure sur les taux européens (-0.30% sur le 10 ans). Cette hausse est pour partie liée à l'amélioration des perspectives de croissance et pour partie à la crainte d’un dérapage prolongé de l’inflation. Les taux courts restent stables grâce à l’action des banques centrales.

Les actions restent sur une dynamique positive avec des performances entre zones géographiques hétérogènes en fonction du poids des valeurs cycliques et technologiques dans les indices. Les valeurs cycliques bénéficient de la perspective de sortie de crise alors que les valeurs technologiques souffrent de la hausse des taux. Les actions européennes sont en hausse de 4.9% sur la période repassant au-dessus du niveau pré-pandémie. A l'inverse, les actions asiatiques, où les valeurs technologiques sont très présentes, baisse de 5.2%. Avec les Etats-Unis, elle reste toutefois l’une des zones les plus performantes (+54.7% sur 1 an).

A retenir par zone géographique

Achevée de rédigé le 24 mars 2021

Source Bloomberg - Mansartis au 17 mars 2021