Stratégie d'investissement - Avril 2019

Sur la période nous maintenons notre sous-pondération aux actions :

La forte hausse des actions depuis le début de l’année, entre 13 et 15% selon les zones géographiques, porte les valorisations sur des niveaux plus conformes aux normes historiques.

L’environnement géopolitique reste incertain, notamment en Europe avec les échéances à court terme du Brexit et des élections européennes.

Les indicateurs macro-économiques, globalement en ligne, évoquent une stabilisation de l’activité économique en Europe, la poursuite de la dégradation en Chine et une légère décélération de la croissance aux États-Unis suite au « shutdown » et aux attentes d’un accord sino-américain.

Si les indicateurs macroéconomiques restent dégradés sur la zone Asiatique, les plans de soutien du gouvernement égrenés sur les derniers mois nous semblent marquer un tournant qui devrait porter ses fruits sur les mois à venir. Seule la zone Asiatique est surpondérée.

Nous maintenons stable notre exposition obligataire en privilégiant la qualité au travers des obligations notées « Investment Grade » et présentant des profils de risques faibles ainsi qu’une duration courte. Récemment nous avons renforcé notre exposition sur le secteur financier qui répond à ces critères. Sur le « High Yield », nous privilégions une approche opportuniste tout en restant faiblement exposés.

Environnement économique et de marché :

UNE ACTIVITÉ ÉCONOMIQUE AVEC DE FORTES DISPARITÉS RÉGIONALE

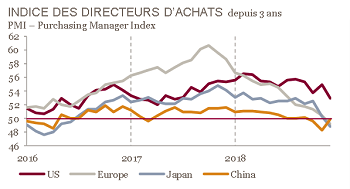

Affectée par le « shutdown » et l’attente d’un accord sino-américain, la croissance américaine décélère légèrement sur les premiers mois de l’année, avec un PIB attendu en croissance de +1.3%. Toutefois, les indicateurs d’activité manufacturière, les chiffres de l’emploi et les indices de confiance demeurent très solides confirmant la bonne tenue de la première économie mondiale.

En Europe, après plusieurs mois marqués par une nette dégradation des indicateurs économiques, des premiers signes de stabilisation émergent. Ainsi, si la majorité des indicateurs demeurent déprimés, nous notons des indices manufacturiers encourageants et un renforcement des plans de soutien à l’économie par la hausse des dépenses publiques.

En Chine, la dégradation des indicateurs se poursuit avec des indices manufacturiers qui évitent tout juste le seuil récessif, une nette baisse des exportations (-20% vs. -5% attendu), et des ventes au détail sous pression. En outre, les perspectives de PIB sont abaissées à 6.0%-6.5% pour 2019. Atteindre le bas de cette fourchette correspondrait au plus faible niveau de croissance sur les 30 dernières années.

Le Japon, fortement exportateur, notamment en Asie, continue de subir le ralentissement de la demande et affiche une poursuite de la dégradation de son économie.

UNE POLITIQUE MONÉTAIRE À NOUVEAU PLEINEMENT ACCOMMODANTE

Après huit hausses de taux sur les dernières années, la FED a confirmé son virage stratégique initié en octobre dernier vers la fin du cycle de resserrement monétaire. Citant la fragilisation de l’économie mondiale, l’absence de surchauffe sur le marché de l’emploi américain et regrettant la faiblesse de l’inflation, la FED n’envisage plus de hausse de taux en 2019 et devrait ralentir le rythme de réduction de son bilan dès le mois de septembre.

La BCE, pour sa part, inquiète de la dégradation de l’environnement économique en Europe, a écarté toute hausse de taux en 2019 et annoncé un nouveau programme de soutien financier, le TLTRO3, qui porte sur des échéances plus courtes.

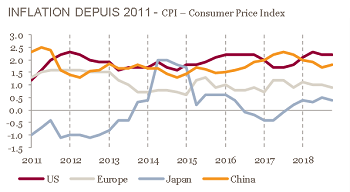

UN RISQUE INFLATIONNISTE TOUJOURS ABSENT

Les derniers chiffres d’inflation, hors pétrole et matières premières, confirment l’absence de pression inflationniste dans toutes les zones géographiques.

Si l’inflation salariale semble au cœur des débats suite aux chiffres récents : +3.5% de progression des salaires aux États-Unis, +3% en Allemagne, +2.9% en France, etc, sa transmission dans l’économie et notamment sur les marges des entreprises n’est toujours pas d’actualité. Une situation qui s’explique principalement par la conjonction des effets déflationnistes de la disruption technologique, du renforcement des services dans l’économie et de la hausse globale du niveau de chiffre d’affaires par salarié. Autant d’éléments qui ont diminué la sensibilité des entreprises aux hausses de salaires.

UN DÉBUT D’ANNÉE EUPHORIQUE OU UN RETOUR À LA NORMALE ?

La hausse des marchés depuis le début de l’année s’établit à 13% en Europe et en Asie et 14% aux États-Unis effaçant l’épisode de baisse de la fin de l’année (-13% aux États-Unis, -12% en Europe et -8% en Asie). Un rebond concomitant avec une plus grande prudence dans les estimations de bénéfices, ce qui s’est traduit par une « revalorisation » des marchés sur des niveaux plus conformes aux moyennes historiques. Ainsi, les États-Unis affichent un PE à 12 mois de 16.9x les bénéfices, l’Europe à 13.3x et la Chine à 12x.

A retenir par zone géographique :

Achevé de rédiger le 25 mars 2019

Sources : Bloomberg / Mansartis au 25 mars 2019