Stratégie d'investissement - juin 2019

NOUS MAINTENONS NOTRE SOUS EXPOSITION AUX ACTIONS

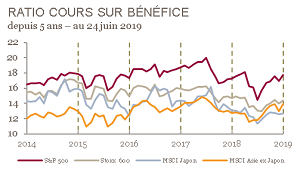

La hausse des actions depuis le début de l’année, malgré le recul de près de -6% au mois de mai, s’est poursuivie pour atteindre +8% en euros pour le Japon, + 12% pour l’Asie, +14% pour l’Europe et jusqu’à +18% pour le S&P500. Les valorisations restent sur de niveaux globalement conformes aux moyennes historiques.

En Europe, les élections européennes se sont passées sans progression des eurosceptiques. En Grande-Bretagne, la démission de Theresa May a mis, à nouveau, en suspens les discussions autour du Brexit. Les indicateurs macro-économiques ressortent, une nouvelle fois, mitigés. En particulier l’activité industrielle qui continue d’être sous pression, notamment en Allemagne. Toutefois, nous notons les chiffres encourageants de l’emploi et de la construction.

Aux États-Unis, le rebond de la consommation et la vigueur de l’emploi confirment la solidité de la croissance. Toutefois, les perspectives industrielles décelèrent, affectées par les tensions sino-américaines.

Sur la zone Asiatique, les indicateurs économiques sont globalement décevants, notamment la production industrielle en Chine ou encore les indices manufacturiers en Inde et en Corée. Nous notons la solide consommation des ménages chinois.

Profitant de la tonalité encore plus accommodante des banques centrales, nous augmentons notre sensibilité à 2 sur les obligations. Nous privilégions celles notées « Investment Grade », présentant des profils de risques faibles en allongeant légèrement la duration. Nous restons faiblement exposés sur le « High Yield » en privilégiant une approche opportuniste.

Environnement économique et de marché

LE RETOUR DES POLITIQUES MONETAIRES ULTRA ACCOMODANTES

Si les taux sont restés inchangés lors de la dernière réunion de la FED, le ton a clairement changé. Face à la dégradation des relations géopolitiques, et à la décélération de la croissance économique mondiale, J. Powell confirme sa volonté de soutenir l’économie en utilisant, le cas échéant, les moyens à sa disposition. Désormais, une baisse des taux est attendue, en juillet, par 100% des investisseurs et une seconde est attendue au 2nd semestre.

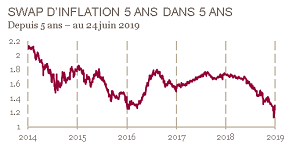

Face à l’amplification de la dégradation des perspectives d’inflation en Europe (cf graphique sur les swap d’inflation), la BCE réitère son discours ultra–accommodant envisageant désormais une baisse de taux et n’excluant aucun des outils monétaires à sa disposition.

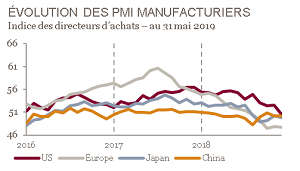

UNE ACTIVITE INDUSTRIELLE SOUS PRESSION, DANS TOUTES LES ZONES

L’activité aux États-Unis reste solide portée par le rebond de la consommation, un taux de chômage à 3.6% qui se maintient sur ses plus bas, des indicateurs de confiance toujours très solides (indice de l’Université du Michigan à 98 proche de ses plus hauts) et des niveaux d’inflation faibles (IPC à 2%). A noter, la détérioration des indicateurs manufacturiers (PMI manufacturier à 50.5) après un premier trimestre particulièrement fort.

En Europe, bien que toujours déprimée, l’activité manufacturière semble se stabiliser, comme l’indique le niveau des PMI à 47.7 points vs. un bas en mars à 47.5 points. L’activité des services rebondit et confirme la dynamique positive initiée il y a quelques mois (53.4 points). Une tendance positive qui est confirmée par la baisse du taux de chômage à 7.6%. Le PIB du premier trimestre est ressorti en hausse de +0.4%.

En Chine, les indicateurs économiques sont contrastés : la production industrielle déçoit, affichant la plus faible progression depuis 2002 à 5.0%, le PMI manufacturier rechute en dessous de 50 à 49.4. Toutefois, les ventes au détail, en hausse de 8.6% sont solides, portées par le tourisme et la consommation des ménages. La hausse des droits de douane pourrait impacter de 0.4% à 1% la croissance du PIB en rythme normalisé.

La situation au Japon n’évolue guère. Si la croissance du PIB a positivement surpris à +2.2%, portée par la croissance du commerce extérieur (exportations en recul moins marqué que prévu à -2.4%) et les investissements publics (6.2%), la consommation des ménages se dégrade.

UNE STABILISATION DE LA VALORISATION DES MARCHÉS

Après une correction autour de 6% au mois de mai, le rebond du mois de juin a permis la poursuite de la hausse des marchés actions sur toutes les zones. En termes de valorisation, les États-Unis affichent un PE à 12 mois de 16.8x les bénéfices (vs. 15.1x en médiane historique sur 30 ans), l’Europe à 13.8x (vs. 13x), le Japon à 12.3x (vs. 14.4x sur 5 ans) et la Chine à 11.5x (vs. 13.5x).

A retenir par zone géographique

Achevé de rediger le 25 juin 2019

Sources : Bloomberg / Mansartis.