Stratégie d'investissement - mai 2019

Nous réduisons notre exposition aux actions

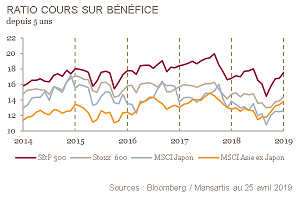

La hausse des actions depuis le début de l’année qui atteint +6% en euros pour le Japon, + 11% pour l’Asie , +12% pour l’Europe et jusqu’à +16% pour le S&P 500, porte les valorisations sur des niveaux plus conformes aux normes historiques.

En Europe, si les échéances autour du Brexit sont reportées, les indicateurs macro-économiques, ressortent mitigés. En particulier l’activité industrielle qui continue de se dégrader, notamment en Allemagne.

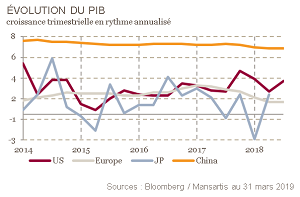

Aux États-Unis, les bons chiffres du PIB, de la productivité et de l’emploi confirment la solidité de la croissance. Toutefois, la résurgence des tensions sino-américaines pourrait peser sur les perspectives.

Profitant des belles performances sur ces zones, nous réduisons notre exposition actions de 5% répartis équitablement entre l’Europe et les États-Unis.

Si les indicateurs macro-économiques restent volatils sur la zone Asiatique, les effets des différents plans de soutien du gouvernement chinois commencent à porter leurs fruits avec une croissance du PIB satisfaisante. Seule la zone Asiatique reste surpondérée.

Nous augmentons donc notre exposition obligataire avec une sensibilité maintenue à 1.5 en privilégiant la qualité au travers des obligations notées « Investment Grade » et présentant des profils de risques faibles ainsi qu’une duration courte. Nous restons faiblement exposés sur le « High Yield » en privilégiant une approche opportuniste.

Environnement économique et de marché

DES DISPARITÉS RÉGIONALES QUI S’AMPLIFIENT AVEC LE RETOUR DE LA CROISSANCE EN CHINE

L’activité aux États-Unis confirme son dynamisme avec un PIB en hausse de 3.2%, significativement supérieur aux attentes, un taux de chômage qui enregistre un plus bas depuis 49 ans et un niveau de productivité qui rebondit à 3.6%, un plus haut depuis 2010. La confiance des consommateurs se maintient sur des niveaux élevés.

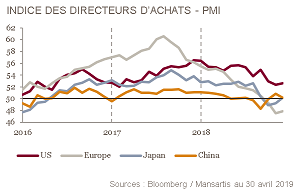

En Europe, l’activité manufacturière reste très déprimée et pèse sur le PMI manufacturier (47.9). Toutefois, les indicateurs avancés se stabilisent en avril, le PIB ressort légèrement supérieur aux attentes à 0.4% sur le T1 (vs. 0.3% estimé) et l’embellie sur l’emploi se poursuit.

En Chine, plusieurs indicateurs confirment la reprise économique : le PMI manufacturier se maintient au dessus de 50 en mars et en avril, les ventes au détail sont meilleures que prévues, et le PIB, attendu entre 6.0% et 6.5%, ressort dans le haut de la fourchette des estimations à 6.3%.

La situation au Japon n’évolue guère. Les exportations continuent de se dégrader pour le 4ème mois consécutif (-2.4%) alors que la production industrielle s’ajuste et accuse le plus fort repli depuis 2015. Les indices de confiance se dégradent.

UNE POLITIQUE MONÉTAIRE ACCOMMODANTE MAIS QUI SE VEUT RÉACTIVE ET SANS EXCÈS

Citant l’interdépendance des économies, la faiblesse de l’inflation, ainsi que les tensions géopolitiques, Jérôme Powell confirme, en avril, la politique accommodante de la FED. Toutefois, au regard de la vigueur actuelle de l’économie américaine, il écarte, à ce stade, une baisse des taux en 2019.

La BCE, préoccupée par la faiblesse de l’inflation et la dégradation des indicateurs macro-économiques, réaffirme son engagement accommodant qui devrait aller au-delà du mandat de Mario Draghi (octobre 2019). Aucune hausse de taux n’est attendue avant 2020.

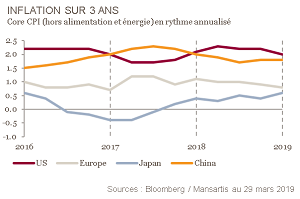

UN RISQUE INFLATIONNISTE TOUJOURS ABSENT

Les derniers chiffres d’inflation, hors pétrole et matières premières, confirment l’absence de pression inflationniste dans toutes les zones géographiques.

Aux États-Unis, la core inflation, soit l’inflation hors alimentation et énergie, est ressortie à seulement 1.6% en mars, un chiffre en nette décélération par rapport aux mois précédents.

En Europe, elle atteint 1.2%, en Chine 1.8%.

UNE STABILISATION DE LA VALORISATION DES MARCHÉS

Après un rebond quasi-uniforme des marchés actions entre janvier et mars (qui affichaient alors des hausses comprises entre 13% et 15%), le comportement des zones s’est différencié avec :

- une dégradation au Japon qui ramène à 6% la hausse depuis le début de l’année,

- une légère détérioration en Europe et en Chine, dont les performances reviennent respectivement à 12% et 11% (vs. 13% précédemment),

- Une légère progression aux États-Unis, dont la hausse du S&P 500 atteint les 16%.

Des évolutions, concomitantes avec des publications de résultats globalement satisfaisantes dans toutes les zones.

Dans ce contexte, les valorisations qui s’étaient normalisées au T1, se stabilisent.

Ainsi, les États-Unis affichent un PE à 12 mois de 16.8x les bénéfices (vs. 15.1x en médiane historique sur 30 ans), l’Europe à 13.5x (vs. 13x), le Japon à 12.6x (vs. 14.4x sur 5 ans ) et la Chine à 11.5x (vs. 13.5x).

A retenir par zone géographique