Conclusions du Comité d'Investissement du 2 septembre 2021

Prise de profits dans un environnement toujours porteur

Après une période marquée par la crainte de surchauffe, l’économie entre dans une phase de normalisation, ralentie par la diffusion du variant Delta et les déséquilibres persistants sur les chaines d’approvisionnement.

Avec un PIB attendu cette année en hausse de 6.2% aux États-Unis et de 4.8% en Zone Euro, l’activité économique reste soutenue.

A long terme, le potentiel reste intact grâce à la réouverture des services, la résorption des goulets d’étranglement sur les chaînes de production et les plans de relance structurels.

Le programme d’achat d'actifs de la Fed est attendu en diminution en fin d’année, mais la politique monétaire va rester en soutien de l’économie et des marchés encore longtemps. Le resserrement monétaire n’est pas négatif pour les actions tant qu’il est anticipé, graduel et soutenu par une croissance économique solide.

Les niveaux de valorisation sont cohérents avec les résultats des entreprises qui ont encore dépassés nettement les attentes au T2.

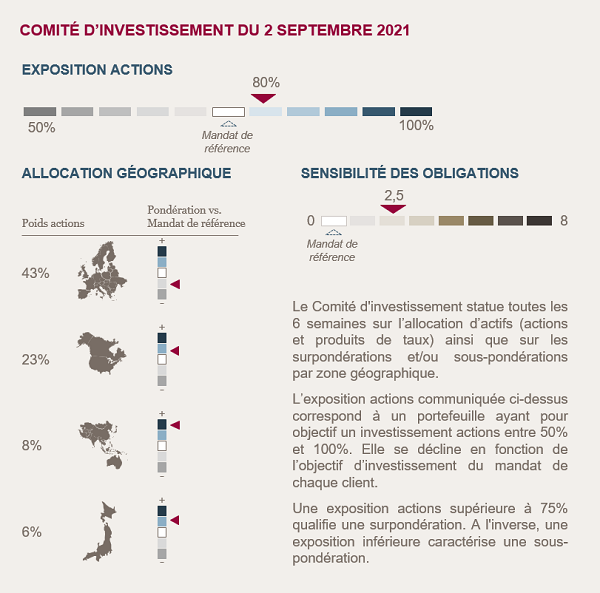

Suite à la hausse de près de 20% des actions américaines et européennes depuis le début de l’année, nous réduisons légèrement notre surpondération en actions.

Baisse de la sensibilité aux obligations

Dans un contexte de valorisation tendue sur le marché de crédit et des perspectives légèrement haussières sur les taux, nous préférons réduire la maturité moyenne de nos obligations en baissant la sensibilité des portefeuilles.

Nous prenons peu de risques sur cette partie de nos portefeuilles en investissant dans des obligations d’entreprise de bonne qualité de crédit (notation moyenne BBB+).

Environnement économique et de marché

L’épidémie continue de perturber l’activité économique

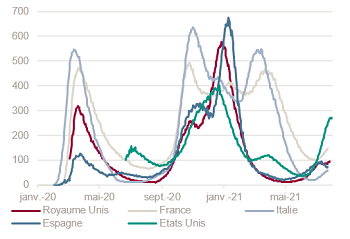

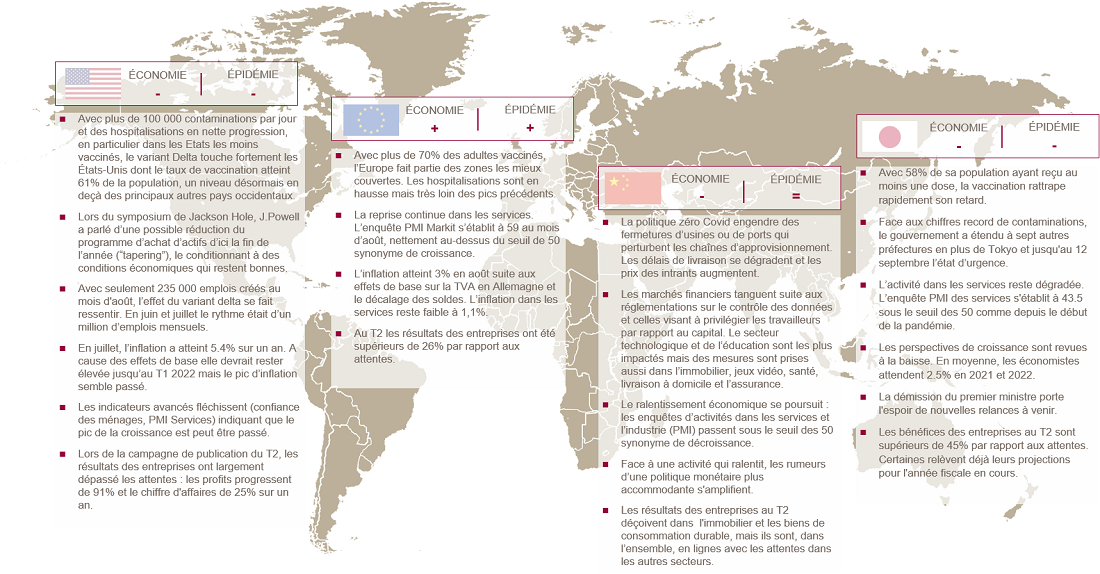

Avec plus de 70% des adultes vaccinés, l’Europe est relativement épargnée par le variant Delta. Mais ce n’est pas le cas sur le reste du globe. Les États-Unis subissent plus de 100 000 contaminations par jour et le nombre d’hospitalisations s’approche des plus hauts de janvier. En cause, le faible taux de vaccination, inférieur à 40%, dans les États du sud et du centre.

Entrées à l’hôpital par million d’habitants

En Asie, la situation sanitaire s’est également tendue avec des records de contaminations quotidiennes au Japon, Malaisie, Thaïlande, Vietnam et aux Philippines. De nouvelles mesures de restrictions sont mises en place comme au Japon où l’état d’urgence a été étendu. Ces pays pâtissent d’un taux de vaccination très faible. Seul le Japon rattrape son retard avec 58% de sa population ayant reçu au moins une dose.

En Chine, malgré un nombre de contaminés, selon les autorités, très faible, des restrictions sévères sont mises en place dès l’apparition du moindre cas, entraînant la fermeture d’usines et de ports qui perturbe les chaînes de production.

La dynamique économique s'essouffle

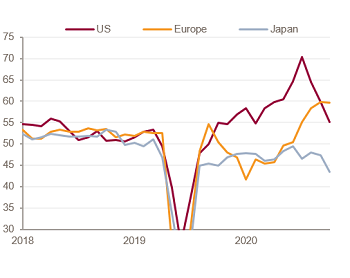

L’Europe bénéficie de la dynamique de rattrapage suite à la réouverture plus tardive de son économie et de son bon positionnement au niveau sanitaire. La reprise se poursuit dans les services à l’image de l’enquête PMI Markit qui s’établit à 59 au mois d’août, nettement au-dessus du seuil de 50 synonyme de croissance. Le chômage baisse à 7.6%. La croissance continue d’être revue à la hausse par les économistes. Elle est attendue en moyenne à 4.8% cette année et 4.4% l’année prochaine. L’inflation atteint 3% en août, conséquence des effets de base sur la TVA en Allemagne. L’inflation dans les services reste faible à 1,1%. Cette hausse technique devrait se résorber au T1 2022.

Enquêtes d’activité dans les services (PMI)

Ailleurs, les mesures pour essayer d’endiguer la Covid empêchent le secteur manufacturier de tourner à plein régime (fermetures d’usines, de ports, difficultés de recrutement) et la réouverture complète dans les secteurs des services.

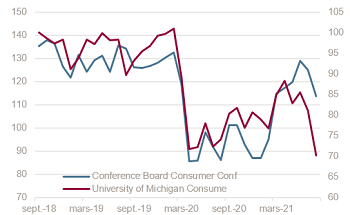

Aux États-Unis, les indicateurs avancés fléchissent (confiance des ménages, PMI Services) indiquant que le pic de la croissance est peut être passé. A 6.2% en 2021 et 4.3% en 2022, la croissance attendue reste très élevée. C’est pourquoi la Fed prépare les investisseurs à une baisse de ses programmes d’achats d’actifs (“tapering”). Celle-ci pourrait intervenir d’ici la fin de l’année si l’inflation reste élevée et l'emploi dynamique. Les derniers chiffres de l'emploi font penser qu’il pourrait intervenir plus tard. En août seulement 235 000 emplois ont été créés (contre un million les mois précédents) et avec un épidémie toujours active, les chiffres du mois de septembre pourraient également être en retrait.

Enquêtes de confiance des consommateurs

Nous restons convaincus que les banques centrales feront en sorte de ne pas compromettre la reprise économique, ni déstabiliser les marchés de capitaux au moment de diminuer leurs mesures de soutien. Historiquement, une baisse du soutien monétaire n’est pas négative pour les marchés actions tant qu’elle est anticipée, graduelle et soutenue par une croissance économique autonome.

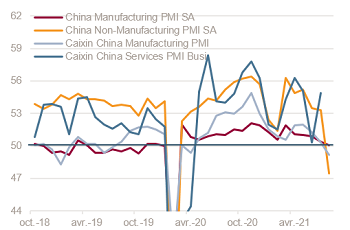

En Chine, le ralentissement économique se poursuit : les enquêtes d’activités dans les services et l’industrie (PMI) passent sous le seuil des 50. Face à une activité qui ralentit, les rumeurs d’une politique monétaire plus accommodante s'amplifient.

Enquêtes d’activité en Chine

Au Japon, l’activité dans les services reste déprimée comme depuis le début de la pandémie. L’enquête dans les services ressort nettement inférieure à 50. L’économie devrait croître faiblement de 2.5% cette année et l’année prochaine.

Taux bas et marchés actions en hausse

Le manque d’offres de titres obligataires, le variant Delta et les perspectives d’activité moins élevées ont poussé les taux à la baisse durant l’été. Les chiffres d'inflation élevés en Europe (3%) comme aux États-Unis (5.4%) ne semblent plus inquiéter les investisseurs pour l’instant. Les déclarations de certains banquiers centraux des deux côtés de l'Atlantique font penser que les programmes d’achats sont voués à diminuer dans les mois qui viennent. Les taux pourraient alors reprendre une direction haussière.

Taux 10 ans allemand depuis 1 an

Sur les obligations d’entreprises, la prime qui rémunère le risque crédit (“spread”) reste stable sur un niveau très faible. Son potentiel de resserrement supplémentaire nous semble proche d’être épuisé.

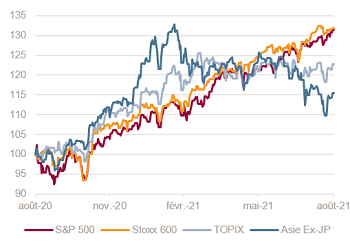

En Asie, les actions ont souffert des réglementations sur le contrôle des données et celles visant à privilégier les travailleurs par rapport au capital. Le secteur technologique et de l’éducation sont les plus impactés mais des mesures sont prises aussi dans l’immobilier, jeux vidéo, santé, livraison à domicile et l’assurance. Le MSCI Asie ex-Japon en euro, est en baisse de 0,7% depuis le début de l’année

Performance des marchés actions depuis 1 an

Les marchés actions américains et européens restent orientés à la hausse et progressent de près de 20% depuis le début de l’année. Ils ont bénéficié de conditions monétaires toujours porteuses et des publications de résultats du T2 nettement au-dessus des attentes. Les bénéfices des entreprises sont respectivement de 16% et 26% au-dessus du consensus des analystes pour les entreprises du S&P 500 (États-Unis) et du Stoxx 600 (Europe).

Le potentiel de normalisation de l’économie, les politiques monétaires accommodantes et le soutien budgétaire structurel offrent toujours, selon nous, un environnement attractif pour les investissements en actions.

A retenir par zone géographique

Achevée de rédiger le 7 septembre 2021

Source Bloomberg - Mansartis au 2 septembre 2021