Conclusions du Comité d'Investissement du 20 avril 2023

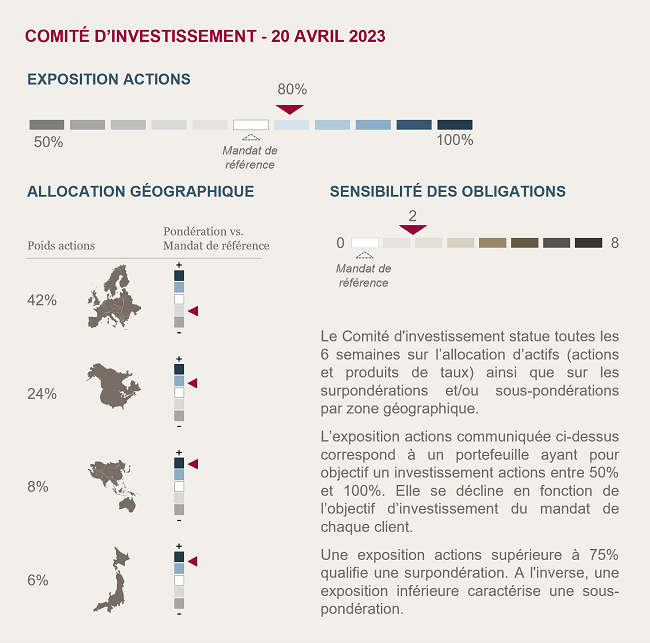

Nous maintenons la surpondération sur les actions

La réaction rapide des autorités aux faillites des banques régionales américaines et à celle de Crédit Suisse a permis d’éviter une crise de confiance. Aux Etats-Unis, les déposants reviennent dans les petites banques même si les transferts vers les fonds monétaires se poursuivent.

Cette première alerte sur le système bancaire a ravivé les craintes liées à l’immobilier commercial aux États-Unis et en Europe. Celles-ci doivent être toutefois tempérées par le faible poids de l’immobilier de bureau dans l’économie, les ratios d’endettement et les prix qui refluent de manière ordonnée.

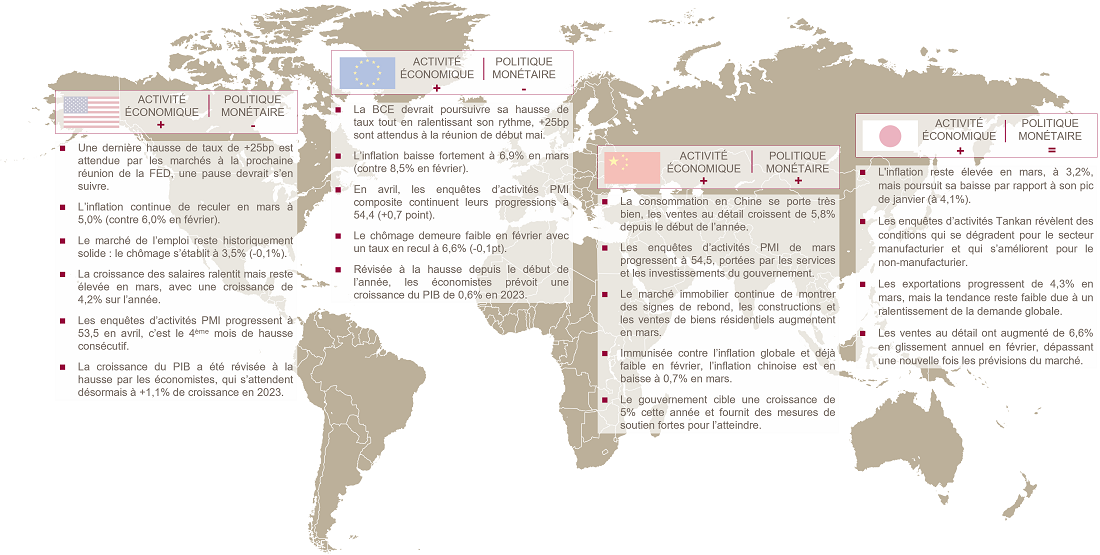

Les craintes de récession sont revenues sur le devant de la scène avec le risque d’une raréfaction des crédits bancaires : « credit crunch ». Les chiffres d’activité ne reflètent pas ces inquiétudes. Si la demande des biens manufacturés reste atone dans toutes les zones géographiques, l’activité dans les services reste toujours exceptionnellement forte, soutenue par la consommation.

Aux États-Unis, l’inflation headline chute à 5% en mars, son plus faible niveau depuis 2 ans, en grande partie grâce aux effets de base sur les prix énergétiques. Le reflux de l’inflation cœur peut sembler trop lent, néanmoins certains éléments comme le ralentissement des composantes logements et services sont encourageants.

Bien que les valeurs financières et immobilières restent sous pression, la chute des marchés post-SVB est déjà effacée grâce aux mesures de stabilisation mises en place par les autorités. Les valeurs de croissance et défensives profitent de cet environnement et l’indicateur de volatilité (VIX) passe sous sa moyenne 10 ans.

Nous restons prudents sur les obligations

Le resserrement monétaire n’étant pas terminé en Europe, les taux reprennent leur tendance haussière après un « flight-to-quality » de 100bp. Les spreads de crédit, qui ont retracé 50% de leur hausse, sont pénalisés par le poids important des bancaires et de l’immobilier dans les indices globaux.

Nous maintenons notre positionnement défensif sur les obligations. Nous investissons sur des émissions d’échéances courtes (2 ans en moyenne) d’entreprises bien notées (BBB+/A-).

Environnement économique et de marché

Risques pour la stabilité financière ?

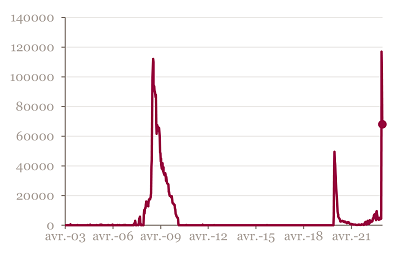

La faillite soudaine de SVB aux États-Unis et le rachat précipité de Crédit Suisse par UBS ont ravivé les souvenirs de la grande crise financière de 2008. Alors que Crédit Suisse a été victime d'une accumulation d'erreurs de gestion et de scandales qui durent depuis plusieurs années, le cas de SVB a mis en évidence l'incapacité des banques à répondre aux demandes de retraits face à des portefeuilles d'actifs avec des pertes latentes massives.

Pour apaiser les craintes, les autorités américaines ont rapidement réagi en garantissant les retraits des déposants de SVB et en offrant un accès à une liquidité d'urgence aux banques qui en ont besoin. L'objectif a été atteint avec succès, évitant ainsi que la défiance ne se propage et ne provoque des retraits massifs des clients.

Liquidités empruntées via le méchanisme d'urgence de la Fed ("discount window lending") en $bn

La faillite de la banque régionale SVB a mis en lumière la forte exposition des banques régionales américaines au secteur de l'immobilier commercial. En effet, ce secteur est confronté à une double problématique : la hausse des taux entraîne une baisse de la rentabilité des investissements et déprécie les valorisations des biens, tandis que le développement de l'e-commerce et du télétravail réorientent la demande hors de l'immobilier de bureau. Par conséquent, les bilans de certaines banques régionales pourraient être sous pression en cas de montée des défauts de paiement de leurs clients.

Toutefois, nous pensons que ce scénario n'est pas le plus probable, grâce à certains éléments structurels qui pourraient éviter une débâcle du secteur. En effet, le marché de l'immobilier de bureau représente un faible poids dans l'économie (0,4 % du PIB) et les ratios de levier ont connu une amélioration continue depuis la crise de 2008. En outre, d'un point de vue conjoncturel, la majeure partie de la hausse des taux directeurs étant réalisée, la pression sur le secteur devrait se réduire.

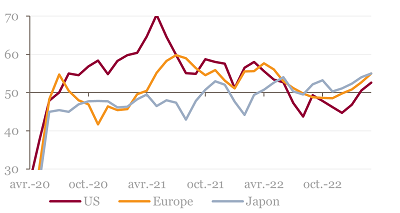

L’activité économique reste résiliente

Malgré les taux en hausse et les craintes sur la stabilité financière, les chiffres d'activité récents ne suggèrent pas qu'une récession profonde soit imminente.

Les enquêtes d’activités PMI dans les services sont toujours exceptionnellement fortes quelle que soit la zone géographique. La reprise post-Covid se poursuit, la normalisation de l’activité touristique est en cours et le pouvoir d’achat des consommateurs est soutenu par un marché de l'emploi dynamique.

Enquêtes PMI des services dans les pays du G3

Bien que certains indicateurs, tels que la diminution des prévisions de recrutement dans les enquêtes auprès des entreprises ou la baisse des postes vacants, suggèrent une possible détente du marché de l'emploi, le taux de chômage reste extrêmement faible. Aux États-Unis, il n’est que de 3,5 %, tandis que dans la zone euro, il est de 6,6%, son niveau le plus bas depuis le début de la série statistique.

Seule l’activité manufacturière reste atone, pénalisée par le report de la consommation des biens vers les services. Les nouvelles commandes déclinent et les exportations des pays producteurs sont en baisse.

En Chine, la reprise post-Covid suit son cours. La demande des pays développés est compensée partiellement par les exportations vers l'Asie et la Russie. L’activité intérieure reprend avec un secteur des services dynamique, des ventes au détail et des prix de l'immobilier enfin en croissance.

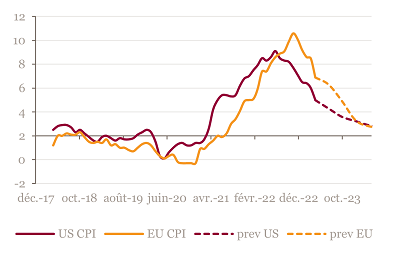

Désinflation en cours

Aux États-Unis, l’inflation a chuté à 5% en mars, son plus faible niveau depuis 2 ans, en grande partie grâce aux effets de base sur les prix de l’énergie. Hors éléments volatils, l’inflation cœur (5,6%), n’affiche pas encore une nette inflexion. Néanmoins certains éléments tels que le ralentissement des composantes logement et services laissent présager d’une amélioration future. Les enquêtes menées auprès des entreprises sur les prix de vente indiquent également que la pression inflationniste devrait continuer de baisser.

Inflation anticipée aux États-Unis et en Zone Euro

En Europe, bien que l'inflation totale (6,9%) ait baissé de façon continue depuis six mois, elle continue d'augmenter sur toutes les composantes de l'inflation sous-jacente (5,7%). Les prix du gaz et de l'électricité ont été affectés par le conflit en Ukraine l'année dernière, mais la normalisation a eu lieu depuis. Nous faisons l’hypothèse qu’il faudra encore quelques mois avant que cette baisse ne se fasse sentir sur les prix à la consommation. La tension sur les prix dans les services et les biens devrait se relâcher de manière significative

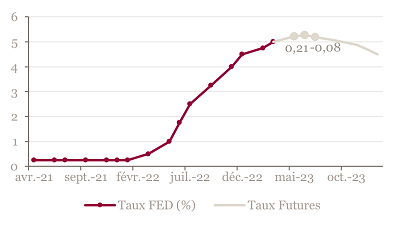

Fin du resserrement monétaire en vue ?

Les membres de la Fed estiment que le resserrement des conditions de crédit consécutif à la faillite de SVB équivaut à une augmentation de taux d'environ 25 à 50 points de base. Ajouté à cela, les indicateurs encourageants sur l'inflation, l'arrêt de la hausse des taux pourrait intervenir dès la prochaine réunion du FOMC en mai.

Nous ne souscrivons cependant pas aux prévisions actuelles des marchés à terme, qui suggèrent qu’une baisse pourrait intervenir dès l'été. Sauf en cas de retournement économique majeur, une pause est plus probable; elle permettrait à la Fed d'évaluer l'impact des hausses précédentes sur l'économie.

Taux directeurs américains et futures

En Europe, l’inflation est encore trop forte pour anticiper un arrêt du resserrement monétaire. Toutefois, au vu des turbulences dans le secteur bancaire, la BCE pourrait opter pour une hausse de 25bp au lieu de 50bp. La fin du cycle de resserrement monétaire devrait intervenir au deuxième semestre lorsque la banque centrale sera rassurée sur la trajectoire de l’inflation.

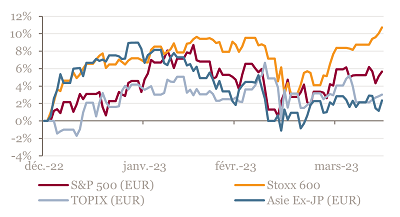

Marchés

Les mesures de stabilisation mises en place sur le secteur bancaire et les bons chiffres économiques ont permis au marché d’effacer la chute post-SVB. Les valeurs financières et immobilières sont encore sous pression, mais cela est compensé par les bonnes performances des valeurs défensives et de croissance.

Sur les marchés obligataires souverains, après un « flight-to-quality » de 100bp, les taux reprennent leur tendance haussière, tendance qui devrait se poursuivre jusqu'à ce qu'il y ait une perspective concrète d'arrêt des hausses de taux par la BCE.

Sur les marchés corporate, le tiers des émissions provient du secteur bancaire et immobilier, qui restent sous pression, ce qui impacte la performance des indices.

Performance des principaux indices depuis le début de l’année

A retenir par zone géographique

---

Achevée de rédiger le 24 avril 2023

Source Bloomberg - Mansartis au 20 avril 2023

Les informations chiffrées contenues dans cette note sont issues en partie de sources externes considérées comme fiables. Toutefois, Mansartis ne saurait garantir leur caractère complet, exact et à jour.

Cette note n’est pas destinée à être distribuée ou utilisée par des personnes physiques ou morales ressortissantes ou résidentes d’un État, d’un pays ou d’une juridiction dans lesquels les lois et réglementations en vigueur interdisent sa distribution, sa publication, son émission ou son utilisation. Mansartis rappelle que tout investissement comporte des risques pouvant se traduire par des pertes financières. Dès lors, il est recommandé de se rapprocher de son conseiller au préalable de tout investissement.