Conclusions du Comité d'Investissement du 30 mai 2024

Stratégie d’investissement

Nous maintenons notre confiance sur les actions

Les marchés actions maintiennent leur dynamique positive dans un contexte de faible volatilité. La performance récente a été soutenue par une diminution des risques géopolitiques, de solides publications de résultats, notamment dans le secteur technologique aux États-Unis, et un environnement économique solide.

Aux États-Unis, après un début d’année marqué par des chiffres d’inflation supérieurs aux attentes, le dernier rapport indique une possible inflexion avec une modération de la croissance des salaires. L'activité économique globale reste robuste, malgré des données économiques récentes légèrement en deçà des prévisions. Ces chiffres nécessitent encore d’être confirmés par les prochaines publications pour rassurer les banquiers centraux quant à un retour vers l’objectif d’inflation de 2%. La visibilité sur la date du début d'un cycle de baisse des taux reste donc incertaine.

En Europe, les perspectives semblent s’améliorer, notamment en Allemagne où le secteur industriel reste sous pression mais où le retour de la croissance des exportations est rassurant. La première baisse des taux a été annoncée pour le 6 juin, mais la suite reste à déterminer. Cependant, les déclarations des banquiers centraux ont atténué les craintes d’une forte divergence avec la politique de la Fed.

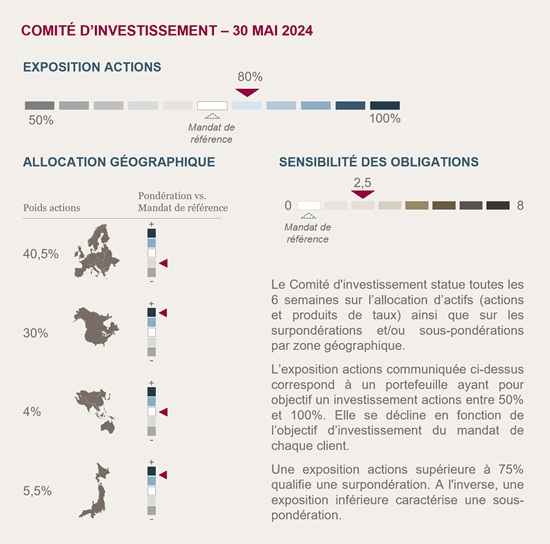

Notre confiance dans le potentiel des marchés actions reste forte, et nous maintenons notre surpondération. Nous restons fidèles à notre scénario d’un environnement économique résilient, avec une normalisation de l’inflation qui devrait permettre aux banques centrales de relâcher la pression sur les taux.

Performance des obligations sous les attentes

Alors que le portage est en moyenne de 3,7% pour les sociétés classées en catégorie « Investment Grade », la performance de la classe d’actifs obligataire n’a pas été à la hauteur des attentes en raison de la hausse des taux observée depuis le début de l’année.

Nous maintenons une approche prudente en privilégiant les obligations à échéances courtes (avec une moyenne de 2,5 ans) et de qualité supérieure (notation A-).

Environnement économique et de marché

Perspectives monétaires incertaines aux États-Unis

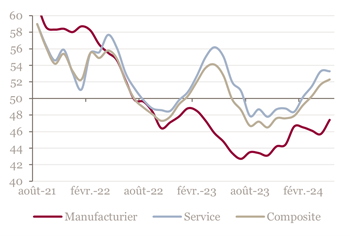

Malgré quelques publications de chiffres économiques plus mitigés, l'économie américaine reste portée par des fondamentaux solides. En mai, les enquêtes PMI composite ont fortement progressé à 54,4 (+3.3) avec toujours l'activité dans les services comme principal moteur (54.8) mais également le secteur manufacturier qui repasse en zone de croissance (50,9).

Avec un taux de chômage à 3.9% (+0.1%) le marché du travail demeure vigoureux malgré un ralentissement des créations d'emplois (+175k en avril). La croissance des salaires se modère à 3.9% (-0.2%) ce qui est un élément rassurant pour la Fed.

Croissance attendue en 2024 - Moyenne des économistes

Après des chiffres au premier trimestre ayant surpris à la hausse, la dernière publication de l’inflation montre des signes de modération à 3,4% en avril.

Ce chiffre est principalement tiré à la baisse par les biens mais l’inflation reste forte dans les services. Il est encore prématuré pour affirmer qu’un changement de dynamique est en cours.

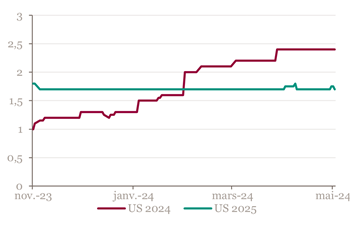

La visibilité en termes de politique monétaire demeure faible. Alors qu'en début d'année, les banquiers centraux américains ont laissé entendre que l'assouplissement monétaire pourrait intervenir dès le milieu de l'année, la résilience de l'inflation les incite à temporiser. Bien qu'il soit probable que le prochain mouvement sera une baisse de taux, la date reste incertaine.

Baisse de taux directeurs attendue en 2024 - Selon le marché des futures

Amélioration conjoncturelle en Europe

En Europe, les derniers indicateurs économiques suggèrent une amélioration progressive incitant les économistes à réviser à la hausse leurs anticipations de croissance. Elle est désormais estimée à +0,7% en moyenne pour l’année 2024 contre 0.5% précédemment.

Les enquêtes sur l'activité PMI composite, qui atteignent 52,3 en avril, témoignent d'une reprise de la croissance dans la région, bien que des disparités persistent entre les différents pays. Le taux de chômage reste historiquement bas, à 6,4 % en avril.

Bien que modestement pour l’instant, l'Allemagne montre des signes de reprise. La production industrielle reste en contraction (-3.3%) mais le rebond des exportations allemandes qui repassent en territoire positif (+1.4%) pour la première fois en un an est encourageant.

Les tendances en matière d'inflation semblent globalement positives, avec des niveaux atteignant 2,6% en mai, se rapprochant ainsi de l'objectif de la BCE. Dans ce contexte, elle s'apprête à abaisser ses taux en juin, une décision largement anticipée par les marchés. Cependant, les perspectives à moyen terme demeurent incertaines, avec des divergences au sein des membres du Conseil quant à la stratégie à adopter par la suite.

Enquête d’activité en zone euro - PMI

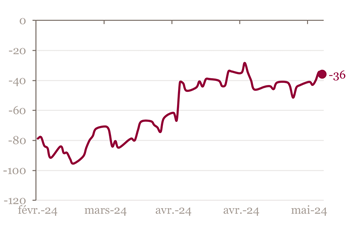

Préoccupations persistantes sur l’immobilier Chinois

La production industrielle (+6,7% sur un an en avril) continue de soutenir l’économie, incitant les économistes à revoir à la hausse leurs prévisions de croissance pour 2024 à 4,9%, proche de l'objectif gouvernemental de 5%.

Néanmoins, les difficultés du secteur immobilier et ses répercussions sur la consommation (+2,3% seulement sur un an) restent préoccupantes. Les prix des logements continuent de baisser, en diminution de 3,51% sur un an dans le neuf et de 6,79% dans l’ancien. Dans ce contexte, diverses mesures ont été annoncées, telles que la suppression du taux d'emprunt plancher, la réduction du ratio d'apport minimum et le déblocage d'une enveloppe de 300 milliards de yuans pour transformer les logements invendus en logements abordables. Bien que ces montants soient inférieurs aux 1000 milliards de yuans jugés nécessaires pour véritablement décongestionner les stocks existants, ces mesures ont apporté un regain d'optimisme dans le secteur.

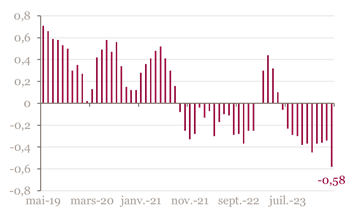

Prix de l’immobilier neuf en Chine - Variation mensuelle

Activité économique mitigée au Japon

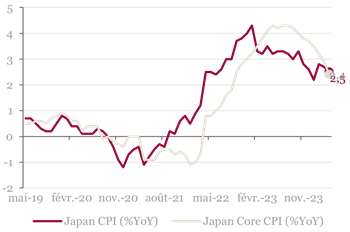

Selon les premières estimations, le PIB du premier trimestre s'est contracté plus fortement que prévu à -0,5%, contre -0,4% attendu. La consommation, qui représente plus de la moitié de l'économie, a diminué pour le quatrième trimestre consécutif (-0,7% contre -0,4% au quatrième trimestre), marquant la plus forte baisse en trois trimestres. Les consommateurs continuent de réduire leurs dépenses face au coût élevé de la vie et à la stagnation des salaires. Les salaires moyens ont augmenté de 0,6% en glissement annuel, une fois de plus inférieurs au taux d'inflation de base (+2,6% en mars).

Inflation au Japon

Poursuite de la hausse sur les actions

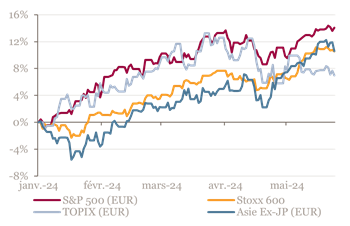

Bien que les taux d'intérêt soient toujours en hausse, les actions continuent leur progression aux États-Unis (+14,1% ytd en euros) et en Europe (+10,6% ytd), soutenues par les secteurs technologiques et de solides résultats publiés au premier trimestre. La dynamique du marché chinois s'améliore également (+10,6% ytd en euros) grâce aux mesures de soutien annoncées pour le marché immobilier. Après un excellent début d'année, les actions japonaises ralentissent depuis trois mois (+0,4% seulement en euros), en raison de données économiques décevantes et des perspectives de hausse des taux de la Banque du Japon.

Performance des actions - En euro depuis le début de l’année

Alors que la classe d'actifs obligataires devrait profiter du portage favorable et du resserrement des spreads de crédit, la valorisation est pénalisée par la hausse des taux d'intérêt.

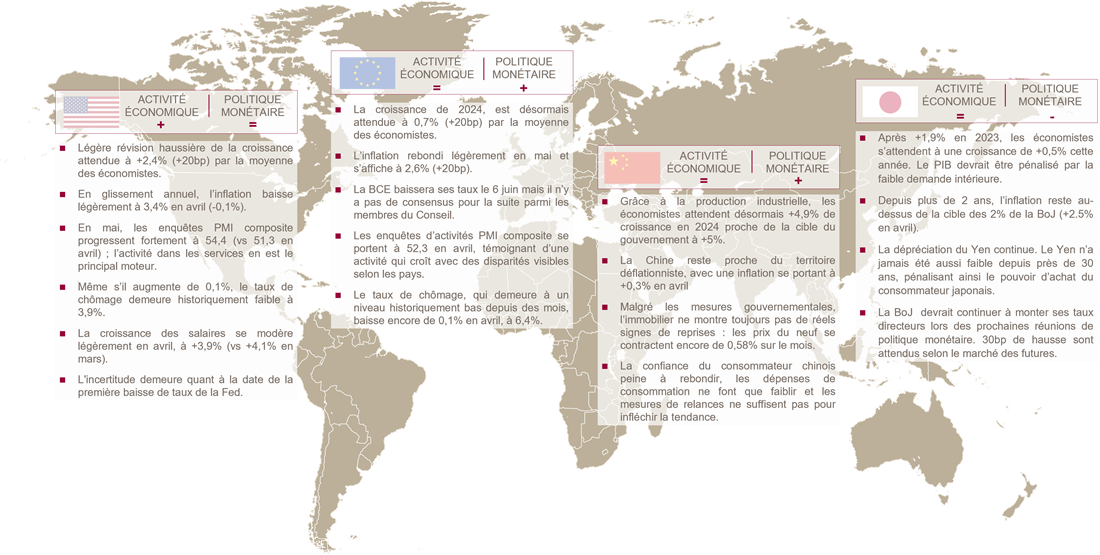

A retenir par zone géographique

--

Achevée de rédiger le 04 juin 2024

Source Bloomberg - Mansartis au 30 mai 2024

Les informations chiffrées contenues dans cette note sont issues en partie de sources externes considérées comme fiables. Toutefois, Mansartis ne saurait garantir leur caractère complet, exact et à jour.

Cette note n’est pas destinée à être distribuée ou utilisée par des personnes physiques ou morales ressortissantes ou résidentes d’un État, d’un pays ou d’une juridiction dans lesquels les lois et réglementations en vigueur interdisent sa distribution, sa publication, son émission ou son utilisation. Mansartis rappelle que tout investissement comporte des risques pouvant se traduire par des pertes financières. Dès lors, il est recommandé de se rapprocher de son conseiller au préalable de tout investissement.