Environnement et Perspectives Économiques et de Marché

Environnement Economique et de Marché

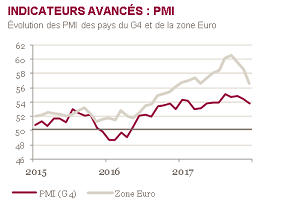

La croissance économique reste positive mais n’accélère plus. En Europe, certains indicateurs avancés tels que les PMI ralentissent.

L’inflation se maintient sous le seuil des 2%, permettant aux banques centrales de maintenir une forte visibilité quant à l’évolution de leurs politiques monétaires.

La croissance est positive dans l’ensemble des zones géographiques. En Europe, nous constatons toutefois une baisse de certains indicateurs avancés, faisant craindre un ralentissement. Dans cette zone, les PMI sont passés de 60.6 points fin 2017, à 56.6 points à la fin du premier trimestre 2018. Soit au delà de la limite des 50 points marquant la frontière entre expansion et contraction, mais en ralentissement tout de même. Ce léger retrait pourrait-être imputé à plusieurs facteurs : appréciation récente de l’euro ; effets du QE de la BCE à leurs maximums en 2017 ; limites d’une croissance potentielle atteintes, comme peuvent le traduire les tensions sur la production ou peut-être, plus simplement, une « normalisation » des anticipations des acteurs économiques qui avaient été trop optimistes fin 2017. A ce stade nous ne constatons pas de détérioration significative des chiffres d’activité réelle.

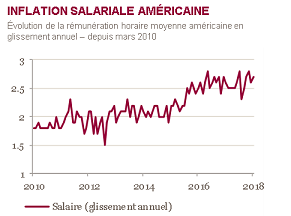

L’inflation se maintient globalement sous les 2%, sans craintes réelles de nouvelles tensions. D’ailleurs, l’inflation salariale aux États-Unis, qui avaient inquiété les marchés en février, s’est stabilisée.

Du côté des politiques monétaires, les investisseurs anticipent une poursuite du resserrement monétaire aux États-Unis.

En Europe et au Japon, c’est le status quo. Il semble acté que les programmes d’achat d’actifs ne seront ni prolongés, ni augmentés. Quant à la question d’une annonce éventuelle de hausse des taux, elle nous semble prématurée.

L’ensemble des marchés actions sont en baisse depuis le début de l’année - en euro ou en devise locale -. Les marchés obligataires se sont également tendus, notamment aux États-Unis. Tous les segments du marché des obligations connaissent un regain de tension depuis le début de l’année - Souverains, « Investment Grade », et « High Yield » -.

Le retour massif des investisseurs sur des stratégies de protection au travers d’options est le reflet d’une plus grande prudence face à l’environnement de marché actuel.

Perspectives

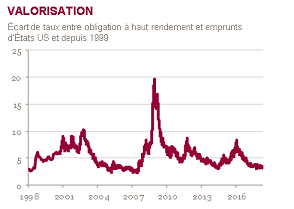

La bonne tenue de l’économie mondiale nous semble intégrée dans les cours de bourses. Les niveaux de valorisations sont élevés. Aux États-Unis, le PE Shiller, une mesure de valorisation de l’indice S&P500, est revenu à des niveaux qu’il côtoyait lors de la bulle internet de la fin des années 90. De même, la réduction des écarts de taux entre les obligations haut rendement et les obligations gouvernementales revient à des niveaux historiquement bas, proches de ceux de 2007.

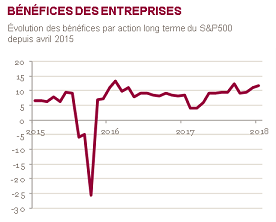

Des niveaux de valorisation qui s’expliquent, entre autre, par l’optimisme des investisseurs quant aux résultats des entreprises. Aux États-Unis, les investisseurs estiment que la réforme fiscale américaine va avoir un effet positif sur les résultats. Ils ont révisé fortement à la hausse leurs anticipations de croissance des bénéfices par action pour l’année 2018. Il y a 6 mois, le marché anticipait une croissance bénéficiaire de +8.4% pour 2018, aujourd’hui, il prévoit +24%!

La situation est différente en Europe, où les prévisions de croissance des bénéfices ont diminué depuis 6 mois, passant de +13.3% à +7.8%. Dans l’attente des résultats du premier trimestre 2018, les investisseurs s’inquiètent, d’une part des effets de la hause de l’euro - la monnaie unique ayant progressé de près de 20% contre le dollar depuis ses plus bas du début de l’année 2017 - et d’autre part, des possibles effets de base liés à l’augmentation des prix des matières premières. A titre d’exemple, le pétrole (WTI) a gagné près de 40% depuis août 2017, sur fond de regain de tensions géopolitiques.

Dans ce contexte, globalement positif pour l’économie mondiale, mais plus incertain pour les marchés financiers, nous conservons une légère sous pondération aux actions, et notamment aux actions américaines dont le potentiel de hausse nous semble, à ce stade, plus faible que sur les autres zones géographiques. Les inquiétudes relatives à la croissance européenne, et les incertitudes des marchés, nous incitent à rester prudent.

Nous maintenons une légère sous-pondération aux actions dans l’attente de points d’entrée qui pourraient être plus favorables dans les prochains mois.

Sur les taux, nous continuons à privilégier les obligations d’entreprises bien notées, sur des titres ayant des durations courtes réduisant ainsi notre exposition à une hausse des taux que nous anticipons.

Conclusions du Comité d'Investissement Mansartis - Rédaction achevée le 20 avril 2018

Sources : Bloomberg, Mansartis - 19 avril 2018