Conclusions du Comité d'Investissement du 18 avril 2024

Stratégie d’investissement

Prise de profit partielle sur les actions

Nous maintenons notre perspective d'une croissance économique robuste, soutenue par des politiques budgétaires expansionnistes et des mesures monétaires dont l'impact restrictif est moins sévère que prévu.

La croissance économique aux États-Unis, désormais attendue au-dessus de 2% cette année, continue de démontrer une remarquable résilience, tout comme celle de l'Europe qui évite la récession malgré l’environnement monétaire.

Cependant, des développements récents sur le front de l’inflation engendre une baisse de visibilité quant à la manière dont la Réserve fédérale américaine va ajuster sa politique monétaire.

Dans un contexte de croissance soutenue, certains secteurs comme les services continuent d’avoir une inflation élevée, tout comme la composante logement qui peine à se normaliser. De plus, les tensions géopolitiques croissantes, entraînent des fluctuations des prix du pétrole et des matières premières qui font naître des doutes sur un retour à court terme aux objectifs d'inflation des banques centrales.

Bien que conservions notre confiance globale dans les actions, ces incertitudes récentes nous incitent à réaliser des prises de bénéfices partielles. Ceci dans un contexte de renchérissement des valorisations et de marchés affichant des performances positives depuis le début de l'année.

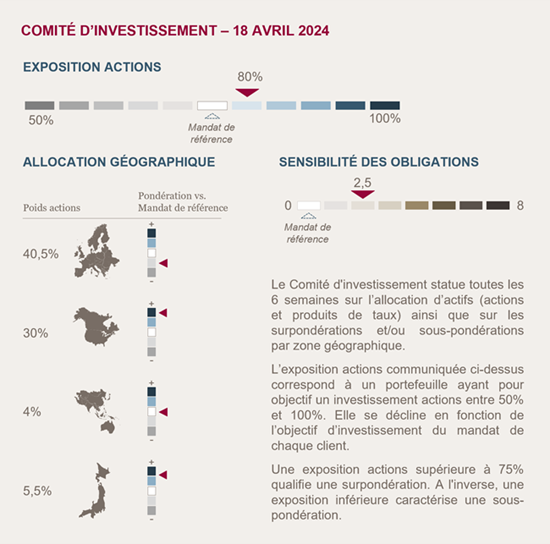

L’allocation cible est dorénavant de 80% pour un mandat 50-100 contre 85% précédemment.

Réallocation défensive sur les obligations

Les liquidités provenant des prises de bénéfices sur les actions sont réallouées vers des obligations dont les rendements restent attrayants par rapport aux standards historiques, avec une moyenne de 3,5% pour les sociétés classées en catégorie « Investment Grade ».

Restant surpondéré en actions, nous maintenons une approche prudente en privilégiant les obligations à échéances courtes (avec une moyenne de 2,5 ans) et de qualité supérieure (notation A-).

Environnement économique et de marché

L’inflation américaine sème le doute

L'économie américaine continue de maintenir un bon rythme de croissance, soutenue par la vigueur des dépenses des ménages. Ces derniers bénéficient toujours d'un taux de chômage exceptionnellement bas (3.8%), de salaires en augmentation (5.2%), et sont relativement à l'abri des hausses de taux grâce à leur endettement immobilier à taux fixe.

Les grandes entreprises évoluent également dans un environnement favorable, comme en témoigne la progression de l'indice PMI composite à 52,5 (contre 51,4 le mois précédent). Tant le secteur manufacturier que celui des services affichent des signes de croissance. Seule, les petites entreprises semblent davantage affectées par les hausses de taux, comme en témoigne la détérioration continue de l'enquête NFIB à 88.5 au plus bas depuis plus de 10 ans.

Dans l'ensemble, le panorama économique reste très robuste avec des prévisions de croissance pour les États-Unis en 2024 constamment révisées à la hausse par les économistes (maintenant attendues à +2,2% en moyenne).

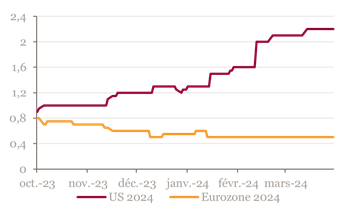

Les préoccupations concernent plutôt l'inflation, avec trois chiffres consécutifs dépassant les attentes. L'inflation CPI a rebondi à 3,5%, s'éloignant ainsi de l'objectif de 2% de la Réserve fédérale. Les services maintiennent un niveau d'inflation élevé (5,4%), notamment en raison de la composante logement à 5,6%. De plus, les tensions géopolitiques croissantes entraînent des fluctuations des prix du pétrole et des matières premières, faisant resurgir les craintes d’effets de second tour sur l’indice global.

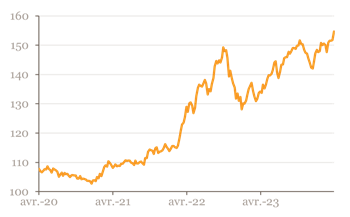

Croissance attendue en 2024 - Moyenne des économistes

Les perspectives concernant la politique monétaire se font moins claires avec des propos prudents émanant des banquiers centraux régionaux qui ne veulent pas baisser les taux trop tôt. Le scénario central reste celui d’un début de baisse des taux cette année, mais sans certitude en termes de timing ni d'ampleur.

Baisse des taux à venir en Europe

L'environnement de croissance en Europe demeure moins robuste qu'aux États-Unis ; cependant, l'enquête d'activité PMI auprès des entreprises montre des signes encourageants, avec un indice atteignant 50,3 en mars (+1,1 point) repassant ainsi au-dessus du seuil de 50, synonyme de croissance. Les services continuent de soutenir l'activité, affichant un indice de 51,5 (+1,3 point), tandis que le secteur manufacturier reste en récession à 46,1 (-0,4 point), principalement en raison de la situation de l'industrie allemande (41,9).

Malgré cela, le taux de chômage demeure bas (6,5%) et la croissance économique est attendue à 0,5% selon la moyenne des économistes, après une expansion de 0,4% en 2023.

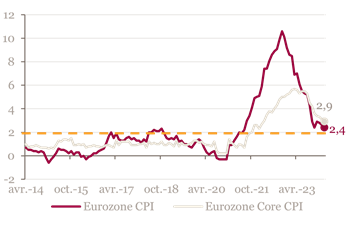

Concernant l'inflation, bien que celle des services reste élevée (4%), l'inflation globale se rapproche de l'objectif de la BCE, atteignant 2,4% en mars. Sauf événement majeur, la BCE devrait procéder à une première baisse de ses taux directeurs lors de sa réunion politique du 6 juin.

Inflation en zone euro

Croissance à deux vitesses en chine

Le 1er trimestre a été positif pour l'économie chinoise, avec une croissance du PIB de +5,3% en glissement annuel, dépassant les attentes initiales des économistes à +4,8%. Toutefois, la croissance affiche des divergences, soutenue par les exportations et le secteur manufacturier, mais les investissements et la consommation restent freinés par des problématiques persistantes dans l'immobilier. Les prix des logements neufs continuent de baisser (-0,34% en mars) et les investissements dans l'immobilier résidentiel sont en baisse de 10,5%, mettant à mal l’activité dans ce domaine crucial pour l’économie du pays.

Malgré les efforts de relance du gouvernement, comme les subventions pour stimuler la consommation, les incertitudes persistent quant à la capacité de la Chine à maintenir une croissance stable. Les préoccupations autour de l’inflation, le marché immobilier en difficulté et les pressions sur la demande intérieure nécessitent des mesures supplémentaires pour soutenir l'économie et restaurer la confiance des investisseurs, qui demeure sur des niveaux extrêmement déprimés.

Chine – Confiance des consommateurs

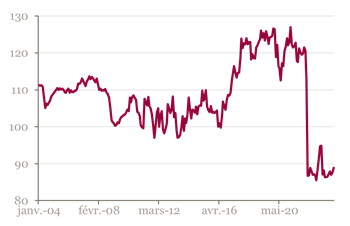

Sortie des taux négatifs au japon

Motivée par les négociations salariales printanières et par une inflation durablement supérieure à la cible de 2%, la Banque Centrale japonaise a pris la décision d’augmenter ses taux directeurs pour la première fois depuis 17 ans, à 0/+0,1%. Cette décision historique de la BoJ n'a eu qu'un impact limité sur le marché, même si elle témoigne d'une évolution économique notable, marquant la fin de la déflation et des taux d'intérêt négatifs au Japon.

Pourtant, malgré cette hausse de taux, le yen japonais continue de se déprécier, atteignant un plus bas de 34 ans par rapport au dollar américain. Certes ce dernier est soutenu grâce à la montée des taux longs aux États-Unis et les bonnes statistiques économiques du pays, mais cette importante dépréciation inquiète les investisseurs, qui redoutent des impacts durables sur les importations et, par conséquent, sur le coût de la vie et la demande domestique.

Taux de change dollar/yen

Cette situation reste un sujet d’attention, le Japon a évité de justesse une récession technique au 4ème trimestre, affichant une croissance révisée à +0,4% au lieu d'une contraction prévue de -0,4%, et reste pénalisé par une faible consommation intérieure. Désormais, les investisseurs se focaliseront donc sur la croissance des salaires réels, pour l’instant encore négative, et sur son impact sur la consommation intérieure.

Marchés

Malgré un récent repli, les performances des actions restent solides depuis le début de l'année, principalement soutenues par les grandes capitalisations cycliques aux États-Unis. Cependant, les investisseurs expriment leur inquiétude quant à la résilience de l’inflation, aux tensions géopolitiques croissantes, ainsi qu’au niveau élevé de valorisation et de concentration, notamment aux États-Unis.

Notons toutefois que les fondamentaux, dans cet environnement restrictif, restent solides ; les marges se maintiennent à des niveaux historiquement élevés et les rachats d’actions demeurent robustes.

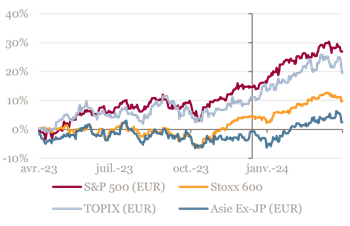

Performances 1 an des actions en euro

En ce qui concerne les marchés du crédit, les performances sont légèrement positives depuis le début de l’année malgré une forte hausse des taux, en Europe comme aux États-Unis. Cela s’explique par le fort resserrement des spreads de crédit, lié à la résilience de l’économie, l’amélioration des bénéfices des entreprises et des perspectives. En outre, notons que le rendement lié au portage demeure autour 3,5% pour les sociétés en catégorie « Investment Grade », jouant ainsi également un rôle protecteur pour les investisseurs.

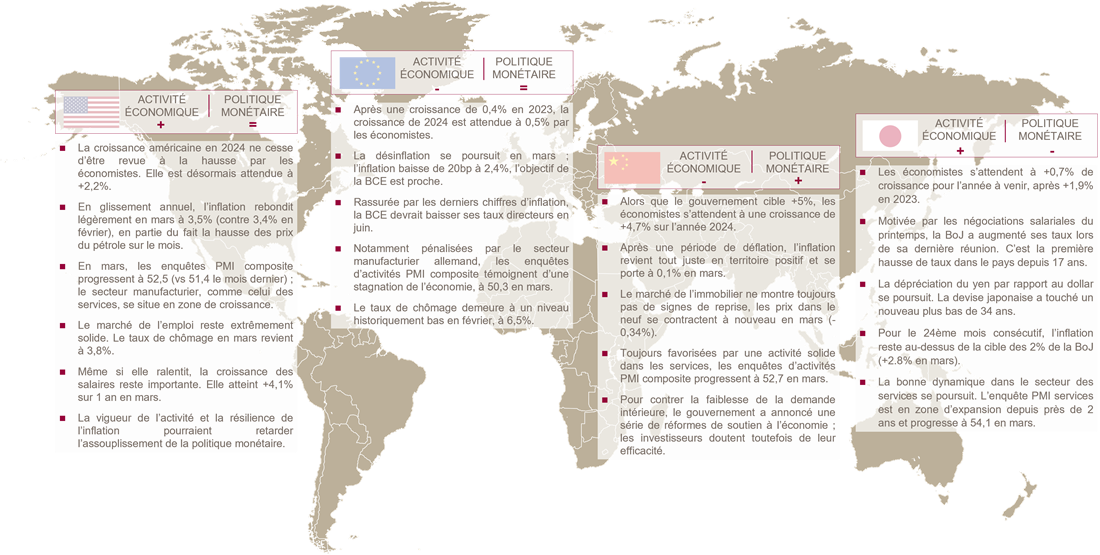

A retenir par zone géographique

--

Achevée de rédiger le 23 avril 2024

Source Bloomberg - Mansartis au 18 avril 2024

Les informations chiffrées contenues dans cette note sont issues en partie de sources externes considérées comme fiables. Toutefois, Mansartis ne saurait garantir leur caractère complet, exact et à jour.

Cette note n’est pas destinée à être distribuée ou utilisée par des personnes physiques ou morales ressortissantes ou résidentes d’un État, d’un pays ou d’une juridiction dans lesquels les lois et réglementations en vigueur interdisent sa distribution, sa publication, son émission ou son utilisation. Mansartis rappelle que tout investissement comporte des risques pouvant se traduire par des pertes financières. Dès lors, il est recommandé de se rapprocher de son conseiller au préalable de tout investissement.