Conclusions du Comité d'investissement du 27 mai 2020

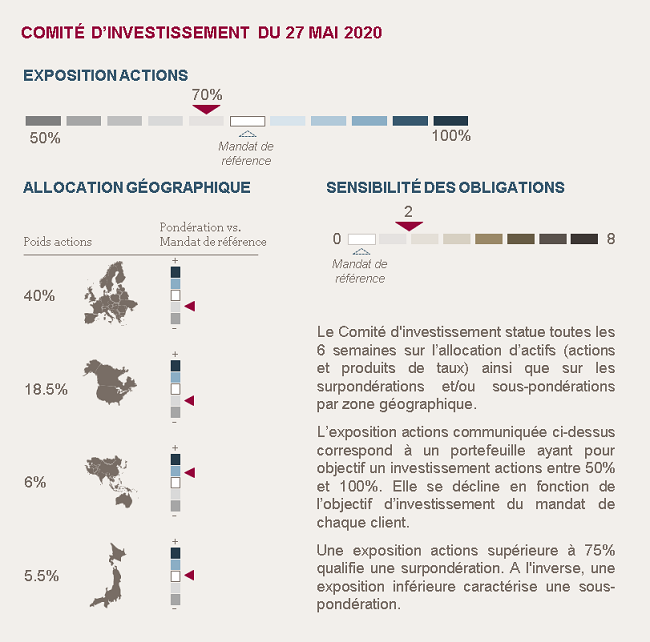

NOUS N’AUGMENTONS PAS NOTRE EXPOSITION AUX ACTIONS

Le marché poursuit son rebond entamé depuis la mi-mars grâce aux perspectives de reprise d’activité, des avancées encourageantes sur la recherche médicale, des publications de résultats d’entreprises rassurantes et l’avancement d’une réponse budgétaire commune au sein de l’Union Européenne.

Le pire est certainement passé et nous restons convaincu que ce choc exogène temporaire ne devrait pas se transformer en crise financière systémique grâce aux réponses budgétaires et monétaires adaptées.

Nous restons confiants sur le long terme, mais à plus courte échéance un retour du risque géopolitique, une reprise moins rapide que prévue de l’activité ou la crainte d’une seconde vague épidémique pourrait engendrer de la volatilité.

C’est pourquoi nous ne souhaitons pas augmenter les risques en portefeuilles. Les valorisations intègrent déjà une partie de bonnes nouvelles et le potentiel de rebond supplémentaire à court-terme nous semble plus limité.

NOUS MAINTENONS NOTRE PRUDENCE SUR LES OBLIGATIONS

Les rendements offerts sont plus élevés mais les fondamentaux des entreprises risquent de se dégrader, les défauts de se matérialiser et de nombreux émetteurs de passer en catégorie spéculative.

Nous favorisons une exposition sélective au crédit européen de bonne qualité avec une sensibilité courte à 2 ans.

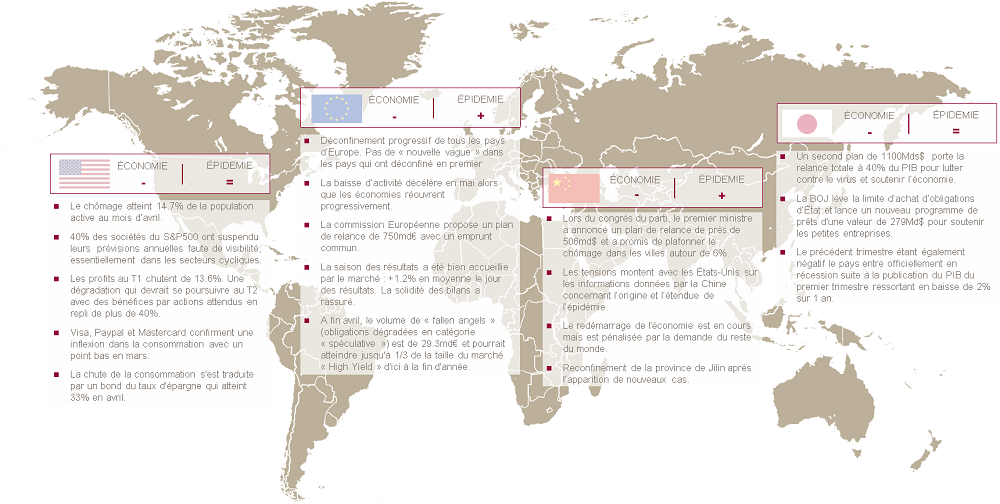

Environnement économique et de marché

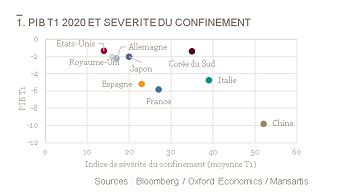

La chute du PIB au T1 a été proportionnelle à la sévérité et la date de mise en place des mesures de confinements (graphique 1). En Asie, la Chine, première touchée par l’épidémie, affiche la plus forte baisse (-9.8% par rapport au trimestre précédent) mais c’est également la première à avoir rouvert, dès le mois de mars. Les indicateurs avancés montrent que les entreprises se remettent progressivement au travail mais que la reprise économique est entravée par la contraction de la demande étrangère et une reprise limitée de la consommation intérieure. Le Japon dont le précédent trimestre était déjà négatif, entre officiellement en récession. Le gouvernement a validé un nouveau plan de relance de plus de 929 milliards de dollars.

---

Le niveau des PIB au premier trimestre affectés par la sévérité des confinements

Aux États-Unis, le confinement plus tardif a peu affecté les chiffres du PIB (-1.2% t/t) mais le chômage du mois d’avril a connu une hausse historique à 14.7% de la population active. Il pourrait approcher 20% dans les mois qui viennent car, contrairement à l’Europe qui a fait le choix du chômage partiel, la stratégie des États-Unis consiste à ne pas empêcher les licenciements. En contrepartie, les allocations sont augmentées temporairement pour soutenir la consommation. L’économie se réouvrant, le chômage devrait refluer mais sans revenir à son niveau d’origine. Malgré les allocations de chômage élargies, l’impact pourra être plus durable sur la confiance des consommateurs et donc sur leurs dépenses futures.

L’Europe privilégie le chômage partiel pour limiter les licenciements secs. Mais la prise en charge par les États va diminuer en même temps qu’ils réouvrent l’économie. A terme, une partie du chômage partiel pourrait se transformer en chômage structurel. Les pays du sud de l’Europe, déjà plus fragiles avant la crise, sont également les plus affectés à cause de la mise en place de confinements plus strictes et d’une économie orientée vers les services et le tourisme.

Les banques centrales asiatiques continuent de baisser leurs taux. La BOJ a supprimé la limite d’achats d’obligations d’États et lance un nouveau programme de prêts d'une valeur de 279Md$ pour soutenir les petites entreprises. Pas d’annonce majeure pour la Fed et la BCE,mais elles continuent à soutenir massivement l’économie et les marchés avec les programmes en place.

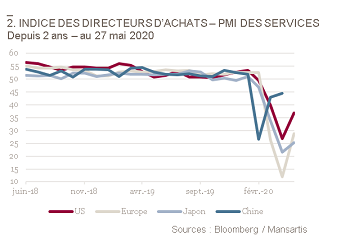

L’enjeu dorénavant concerne la vitesse de la reprise. Les premières estimations des indices des directeurs d’achat du mois de mai (graphique 2) se redressent mais restent sous la barre des 50 marquant une contraction de l’activité. La consommation, composante essentielle du PIB dans la plupart des zones économiques, est l’indicateur qui déterminera le calendrier et l’ampleur de la reprise. Le chômage pourrait pénaliser la confiance des ménages malgré les mesures de soutien étatique visant à soutenir la consommation. Bien que les mesures de restriction soient peu à peu levées, la reprise complète des échanges internationaux ne pourra pas avoir lieu tant que l’épidémie ne sera pas circonscrite partout. L’incertitude reste forte dans les pays dont les systèmes de santé sont fragiles comme l’Inde, la Russie et ceux d’Amérique du Sud.

---

La baisse d’activité décélère au mois de mai selon les indices PMI

Retour du risque Géopolitique

L’origine du virus et la transparence de la Chine sont pointées du doigt par les responsables politiques américains ravivant les tensions entre les deux pays. Ils menacent de mettre en place de nouvelles sanctions qui remettraient en cause la première phase de l’accord signé en fin d’année dernière. La perspective des élections américaines incite les deux camps à une attitude dure envers la Chine afin de gagner la confiance de l’électorat américain. Les enjeux de souveraineté nationale et sécurité technologique vont peser sur les prochains mois.

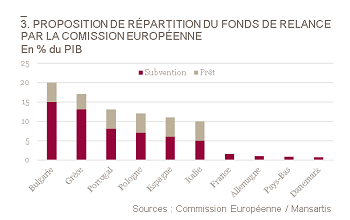

En Europe, la cohésion est mise à rude épreuve. Les discussions autour d’un plan de relance avec un emprunt en commun ravivent les dissensions Nord/Sud. L’initiative franco-allemande et le plan proposé par la Commission Européenne (graphique 3) vont dans le bon sens mais font face à l’opposition de l’Autriche, des Pays-Bas, de la Suède et du Danemark. Pour que le plan soit validé dans le cadre du budget Européen, il doit être validé à l’unanimité des 27. Par ailleurs, le jugement de la cour constitutionnelle allemande interroge sur la capacité d’intervention de la BCE. Les juges demandent à la BCE de justifier ses programmes d’achats et à la Banque Centrale allemande de cesser ses achats, le cas échéant, d’ici 3 mois.

---

Les discussions autour d’emprunts communs ravivent les tensions au seins des 27

MARCHÉS

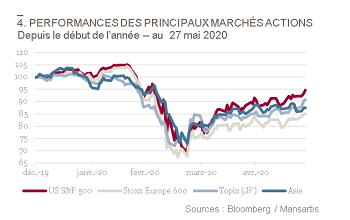

Les marchés actions (graphique 4) et obligataires continuent leur rebond depuis le point bas du mois de mars. Les indicateurs de stress bien qu'à des niveaux encore élevés commencent à se normaliser.

La crise renforce les tendances préexistantes : digitalisation, commerce en ligne, télétravail. Les États-Unis, très bien positionnés sur ces secteurs ainsi que sur les valeurs de santé, creusent un écart significatif face aux autres zones géographiques. Au contraire la sous-représentation du secteur technologique en Europe est un facteur de sous-performance. Malgré la faible visibilité sur les profits, amplifiée par la suspension des guidances, la saison des résultats a rassuré le marché. Les bilans sont solides et le management voit des signes de reprise au T2.

Sur les obligations d’État, les taux sont maintenus à des niveaux bas par les Banques Centrales et devraient le rester. Le rendement sur les obligations d’entreprises, 1.2% pour celles de bonnes qualités et 6.3% pour les catégories dites « spéculatives », reflètent les craintes des investisseurs face aux dégradations de notations et des défauts qui ne manqueront pas de se matérialiser dans les mois qui viennent.

---

Grâce au poids du secteur technologique le S&P 500 surperforme les autres indices

A retenir par zone géographique

Achevé de rediger le 02 juin 2020