Conclusions du Comité d'Investissement du 15 avril 2020

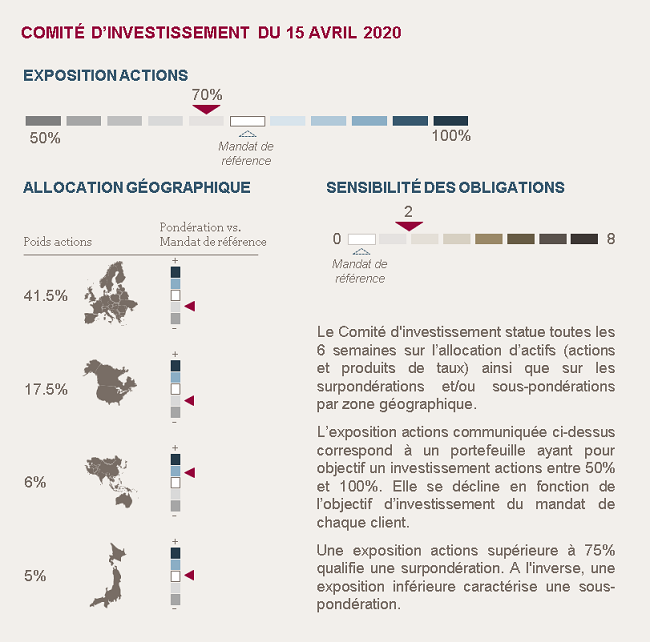

NOUS N’AUGMENTONS PAS NOTRE EXPOSITION AUX ACTIONS

Après des baisses extrêmes, les marchés actions internationaux ont rebondi de 15% à 25% selon les zones soit un retracement de près 40% depuis le point bas.

Les marchés anticipent déjà la reprise, rassurés par le soutien massif des banques centrales, des mesures budgétaires volontaristes et la perspective de déconfinement qui se dessine dans de nombreux pays.

Bien que le choc soit conjoncturel et qu’une crise financière de nature systémique devrait être évitée, la baisse d’activité s’annonce considérable et le mouvement de révision baissière des perspectives bénéficiaires devrait s’accentuer.

La mise en place des déconfinements reste à affiner et pourrait s’étaler sur plusieurs mois. La normalisation de l’économie sera donc graduelle.

Ainsi, le régime de volatilité est toujours élevé et le potentiel de rebond supplémentaire à court-terme nous semble plus limité.

NOUS MAINTENONS NOTRE PRUDENCE SUR LES OBLIGATIONS

Les rendements offerts sont plus élevés, mais les fondamentaux des entreprises risquent de se dégrader, les défauts de se matérialiser et de nombreux émetteurs de passer en catégorie spéculative.

Nous favorisons une exposition sélective au crédit européen de bonne qualité avec une sensibilité courte à 2 ans. Nous privilégions les secteurs défensifs et les obligations éligibles aux programmes d’achat de la BCE.

Environnement économique et de marché

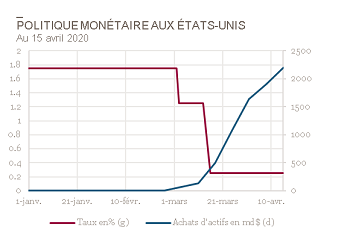

BANQUES CENTRALES : UNE CAPACITE D’INTERVENTION QUI SEMBLE SANS LIMITE

La Fed a renforcé son action en annonçant un programme d’achat de 2300Md$ de prêts d’entreprises et collectivités locales pour soutenir directement l’économie. Mais le plus spectaculaire fut l’annonce d’achat des titres d’émetteurs récemment dégradés en « High Yield (Fallen Angel) » et des ETF « High Yield », ce qu’aucune banque centrale n’avait fait jusqu’à présent.

---

En plus de baisser ses taux, la Fed a relancé et étendu ses achats d’actifs directement sur le marché

En Europe, la BCE n’a pas encore franchi ce pas. En effet, l’endettement des entreprises passant majoritairement par les banques, la BCE a assoupli ses exigences de garantie afin de faciliter leur refinancement. La BCE acceptera à présent comme collatéral des prêts garantis par des États membres même mal notés comme la Grèce. Les prêts garantis aux entreprises, aux PME, voire aux travailleurs indépendants et aux ménages, sont également acceptés.

En Asie les banques centrales sont très vite passées à l’action injectant abondamment des liquidités sur le marché et baissant les taux de manière coordonnée.

Les taux à zéro dans beaucoup de zones ne sont pas un frein pour les banques centrales qui mobilisent et amplifient les outils expérimentés durant les crises précédentes. Les leçons de la crise de 2008 ont été bien retenues. À savoir, en priorité, ne pas laisser le système bancaire dysfonctionner. Les injections de liquidités directement sur les marchés soutiennent les valorisations et permettent aux entreprises de se refinancer à un coût raisonnable.

POLITIQUES BUDGETAIRES : ÉVITER LA DEPRESSION

En Europe, l’Eurogroupe a validé un plan de 500Mds€. La Banque Européenne d’Investissement pourra prêter jusqu’à 200Mds€ aux entreprises. Le fonds SURE, proposé par la Commission Européenne, pourra lever jusqu’à 100Mds€ pour financer les mesures de chômage partiel. Les pays en difficulté pourront profiter des lignes de crédit pour 240Mds€ du Mécanisme Européen de Stabilité (MES) avec, comme seule exigence, l’affectation des fonds aux dépenses en lien avec la crise sanitaire. Enfin, bien que les pays du Nord emmenés par les Pays-Bas refusent le principe de mutualisation de la dette, il a été évoqué la création d’un fonds de relance aux moyens de financements « innovants » mais sans en préciser les modalités.

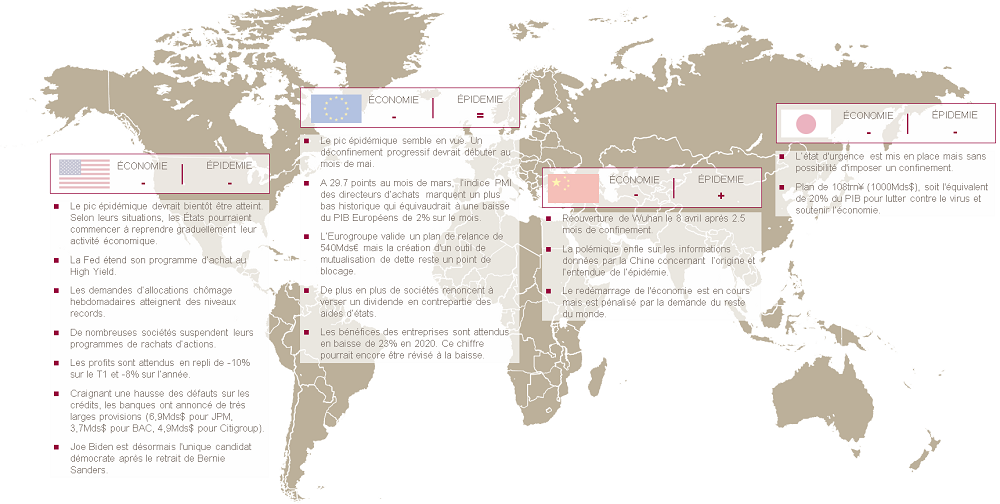

Au Japon, en même temps que la mise en place d’un état d’urgence, le gouvernement a annoncé le plan de relance économique de 108trn¥ (1000Mds$), soit l'équivalent de 20% du PIB. Une partie de ces ressources servira à lutter contre le virus et à soutenir l’économie durant l’état d’urgence et l’autre partie pour la relance durant la phase de reprise.

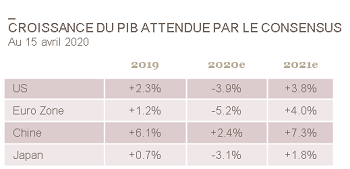

L’objectif de toutes ces mesures est d’atténuer au maximum l’impact économique pour éviter de passer d’une récession temporaire à une dépression dont les effets seraient beaucoup plus forts et plus longs. Si tous les dégâts ne pourront être évités, les politiques budgétaires vont permettre d’éviter le pire et soutenir le retour de la croissance après les confinements.

---

Sans soutient budgétaire les anticipations de croissance seraient encore plus déprimées

CRISE SANITAIRE : PLANIFIER LE DECONFINEMENT

Alors que le pic épidémique semble en vue, les gouvernements évoquent des plans de réouverture progressive pour limiter le risque d’une deuxième vague de contamination dont les conséquences humaines et économiques seraient très lourdes.

En Europe, plusieurs pays comme le Danemark ou l'Autriche, sont à un stade plus avancé et ont démarré la phase de déconfinement progressif. L’Allemagne, la France puis l’Italie devrait suivre en mai avec une mise en œuvre qui reste à confirmer. Aux États-Unis, bien qu'à un stade moins avancé de l’épidémie, D. Trump veut « redémarrer l'Amérique » au plus vite. Il souhaite que les États les moins touchés ouvrent dès à présent, bien que, dans ce domaine, le dernier mot revienne aux gouverneurs. Dans les pays émergents comme en Inde, une partie de la population devrait reprendre le travail rapidement. En Chine, la quarantaine à Wuhan s’est terminée le 8 avril.

MACRO-ÉCONOMIE : VERS UNE BAISSE CONSIDÉRABLE DE L’ACTIVITÉ

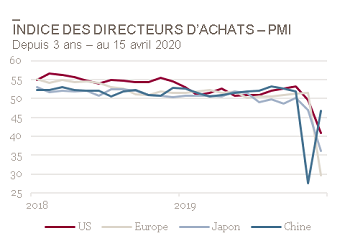

La perte d’activité en période de confinement se situe dans une fourchette allant de 25% à 30% (estimation OCDE). Les enquêtes d’activité (PMI) en Europe atteignent des plus bas historiques. Pour 2020, le PIB américain est attendu en baisse de -3.6%, en Europe de -5%, au Japon de -2.8%, en Chine en hausse de 2.5%. En Chine, le redémarrage de l’activité est en cours. Le pays réouvre ses usines mais fait face à la baisse de la demande du reste du monde.

---

Les indices PMI indiquent un rebond de l’activité au mois de mars en Chine alors qu’elle chute ailleurs

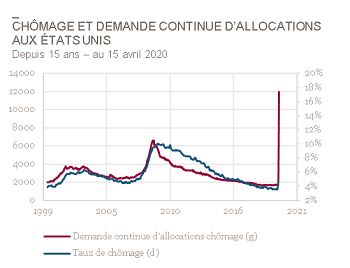

Aux États-Unis, le chômage s’envole. Le pic historique du taux de chômage atteint en 1934 à 25% pourrait être ponctuellement dépassé. En Europe les mesures de chômage partiel devraient atténuer cette hausse.

---

Le chômage pourrait ponctuellement dépasser le pic historique de 25% aux Etats-Unis

Si une partie de la baisse d’activité sera décalée et donc récupérée, une partie sera définitivement perdue. À moyen terme, le potentiel de croissance sera affecté par la baisse de la consommation, la dégradation de l’appareil productif et la hausse des dettes réduira la capacité d’un État à investir. Un rebond de l’activité est toujours attendu au deuxième semestre, mais il faudra sûrement attendre 2022 pour revenir aux niveaux de PIB pré-crise. Les chiffres d’activité à venir permettront d’avoir une vision plus précise de l’ampleur de la baisse.

MARCHÉS : UN REBOND SIGNIFICATIF

Depuis le point bas, l’action des politiques budgétaires, monétaires et les perspectives de déconfinement ont permis aux marchés actions de rebondir de 15% à 25% selon les zones. Les mauvais chiffres économiques sont digérés sans difficultés ce qui laisse suggérer que le marché anticipe déjà la reprise. À -23% la révision des perspectives bénéficiaires à 12 mois a commencé et pourrait atteindre -30% à -40% au vu de la dégradation économique attendue.

Les obligations d’entreprises « Investissement Grade » affichent un rendement de 1.45% et le « High Yield » de 9.2%. Ces niveaux attractifs dans un environnement de taux bas devraient être affectés par les dégradations de note des agences de notation et la hausse des taux de défauts qui ne vont pas manquer de se matérialiser dans les mois à venir.

A retenir par zone géographique

Achevé de rediger le 21 avril 2020

Sources : Bloomberg / Mansartis.